Strategi Pemecahan Pengayun Awan: Sistem Perdagangan Dipertingkatkan Kelantangan Berdasarkan Penunjuk Awan Pasaran dan EMA

EMA Ichimoku Cloud TENKAN-SEN Kijun-Sen Senkou Span VOLUME FILTER SMA

Gambaran keseluruhan

Strategi penembusan goyah awan adalah sistem perdagangan komprehensif yang menggabungkan indikator awan pasaran (Ichimoku Cloud), purata bergerak indeks (EMA) dan penapis jumlah transaksi. Strategi ini menggunakan struktur pasaran berbilang arah dari indikator awan pasaran untuk mengenal pasti trend kenaikan yang berpotensi, sambil meningkatkan ketepatan perdagangan melalui pengesahan jumlah transaksi dan penapisan EMA.

Prinsip Strategi

Prinsip teras strategi ini adalah untuk mengenal pasti trend pasaran berdasarkan pelbagai susunan dan hubungan kedudukan harga pada indikator awan pasaran, yang digabungkan dengan jumlah transaksi dan purata bergerak untuk pengesahan. Secara khusus:

Pengiraan Indeks Awan Pasar:

- Garis penukaran ((Tenkan-sen): mengira purata harga tertinggi dan terendah dalam tempoh yang ditetapkan ((default9)

- Benchmark ((Kijun-sen): mengira purata harga tertinggi dan terendah dalam tempoh yang ditetapkan ((default26))

- Span A (Senkou Span A): purata garisan penukaran dan garisan penukaran, 26 kitaran ke hadapan

- Julat terdahulu B ((Senkou Span B): mengira purata harga tertinggi dan terendah dalam tempoh yang ditetapkan ((default 52), bergerak ke hadapan 26 kitaran

Syarat kemasukan:

- Harga mesti berada di atas band A dan B (iaitu di atas “awan”)

- Jumlah dagangan semasa mestilah lebih besar daripada purata dagangan dalam 10 kitaran terakhir

- Syarat pilihan: harga mesti berada di atas EMA 44 kitaran ((boleh diaktifkan atau dimatikan dengan parameter)

Syarat keluar:

- Isyarat keluar utama: harga jatuh di bawah EMA 44 kitaran

- Syarat Hentikan Kerugian: Harga jatuh lebih daripada 2% daripada harga masuk (peratusan yang boleh disesuaikan)

Pengurusan Risiko:

- 10% faedah akaun untuk setiap urus niaga

- Peratusan perlindungan kerugian yang boleh ditetapkan

Logik utama strategi ini ialah apabila harga menembusi ke atas awan dan mendapat pengesahan jumlah dagangan, ia biasanya menandakan permulaan kecenderungan menaik yang kuat; manakala apabila harga menembusi EMA, ia mungkin menunjukkan bahawa pergerakan menaik akan melemah dan perlu keluar dari kedudukan untuk melindungi keuntungan.

Kelebihan Strategik

Mekanisme pengesahan isyarat komprehensifGabungan pelbagai petunjuk teknikal (indikator awan pasaran, EMA dan jumlah transaksi) membentuk isyarat perdagangan, yang mengurangkan risiko penembusan palsu.

Ciri-ciri trend-trackingMenerusi petunjuk awan pasaran, ia membantu untuk mengenal pasti arah trend jangka panjang dan tidak hanya bergantung pada pergerakan harga jangka pendek.

Pengesahan jumlah transaksiKeperluan: Memerlukan jumlah urus niaga yang lebih tinggi daripada purata, memastikan bahawa penembusan mendapat sokongan penyertaan pasaran yang mencukupi, meningkatkan kebolehpercayaan isyarat.

Penapisan masuk yang fleksibel: Pilihan untuk meminta harga di atas EMA untuk memasuki, membolehkan peniaga untuk menyesuaikan strategi mengikut keadaan pasaran.

Kawalan risiko yang jelasPendahuluan: Pendahuluan: Pendahuluan: Pendahuluan: Pendahuluan: Pendahuluan

Mekanisme Keluar yang DioptimumkanStrategi keluar berdasarkan EMA lebih kuat daripada penyesuaian harga yang mudah, mengelakkan keluar awal dari trend yang kuat.

Kemudahan penyesuaian parameterSemua parameter utama boleh disesuaikan, termasuk kitaran indikator awan pasaran, kitaran EMA, panjang penapisan dan peratusan hentian, membolehkan strategi menyesuaikan diri dengan keadaan pasaran yang berbeza.

Risiko Strategik

Risiko penembusan palsu selepas penembusan awanWalaupun strategi ini merangkumi jumlah dagangan dan penapisan EMA, pasaran masih boleh berbalik selepas menembusi awan, menyebabkan isyarat yang salah. Penyelesaian: Anda boleh mempertimbangkan untuk menambah penunjuk pengesahan tambahan, seperti penyebaran RSI atau MACD.

Pasaran kurang berkesan di bahagian horizontalPenyelesaian: Tambah penapis persekitaran pasaran, hentikan perdagangan apabila ia dikenali sebagai pasaran melintang.

Satu EMA mungkin terlewatPenyelesaian: Pertimbangkan untuk menambah penapis kadar turun naik atau purata bergerak jangka pendek yang lebih sensitif sebagai syarat keluar tambahan.

Batasan untuk peratusan pegangan tetapPenyelesaian: Mencapai hentian dinamik berdasarkan ATR (Average True Range) untuk menyesuaikan diri dengan turun naik pasaran.

Risiko Pengoptimuman ParameterPenyelesaian: Melakukan ujian sensitiviti parameter yang mantap dan ujian luar sampel untuk memastikan kestabilan strategi.

Kesan jumlah transaksi yang tidak normalJumlah dagangan yang luar biasa boleh memutar syarat penapisan jumlah transaksi. Cara: Pertimbangkan penggunaan penapisan perbezaan piawai jumlah transaksi atau indikator jumlah transaksi relatif untuk menghilangkan kesan nilai yang luar biasa.

Arah pengoptimuman strategi

Mekanisme penyesuaian parameter dinamik:

- Mekanisme untuk menyesuaikan parameter awan pasaran dan EMA secara automatik berdasarkan turun naik pasaran

- Ini membolehkan strategi untuk mengekalkan prestasi terbaik dalam pelbagai keadaan pasaran, kerana parameter tetap sukar untuk disesuaikan dengan semua keadaan pasaran

Meningkatkan penapisan persekitaran pasaran:

- Menambahkan penunjuk kekuatan trend (seperti ADX) untuk mengenal pasti keadaan trend yang kuat dan lemah

- Dalam pasaran yang lemah atau berlainan arah, anda boleh menaikkan ambang masuk atau mengelakkan perdagangan sama sekali

- Ini akan mengurangkan kerugian perdagangan akibat penembusan palsu.

Integrasi analisis pelbagai kerangka masa:

- Keadaan penunjuk awan pasaran yang digabungkan dengan bingkai masa yang lebih tinggi sebagai syarat penapisan tambahan

- Masuk hanya apabila isyarat timeframe tinggi dan timeframe dagangan sama

- Pendekatan “Synchronous Time Frame” ini dapat meningkatkan kualiti isyarat dengan ketara.

Mengoptimumkan strategi keluar:

- Mempunyai mekanisme keuntungan separa berdasarkan sasaran keuntungan, seperti memindahkan stop loss ke garis kos selepas mencapai keuntungan tertentu

- Pertimbangkan untuk memasukkan syarat keluar dinamik berdasarkan turun naik harga, seperti harga melepasi tahap sokongan jangka pendek

- Ini akan membantu menangani perubahan pasaran dengan lebih cepat sambil mengekalkan sebahagian besar keuntungan trend.

Mengintegrasikan elemen pembelajaran mesin:

- Tetapan parameter awan pasaran terbaik untuk membuat ramalan dinamik menggunakan algoritma pembelajaran mesin

- Optimumkan masa masuk dan keluar berdasarkan pengenalan corak sejarah

- Ini dapat menjadikan strategi lebih mudah disesuaikan dan mengurangkan subjektiviti dalam menetapkan parameter manusia.

Meningkatkan fungsi pengurusan risiko:

- Mengekalkan pengurusan kedudukan dinamik berdasarkan perubahan hak dan kepentingan akaun

- Mengurangkan saiz dagangan secara automatik selepas kerugian berturut-turut, meningkat secara beransur-ansur apabila keuntungan stabil

- Reka bentuk ‘anti-kerapuhan’ ini dapat melindungi dana dan mengoptimumkan pulangan jangka panjang

ringkaskan

Strategi penembusan goyah awan adalah sistem pengesanan trend yang tersusun dengan baik, yang meningkatkan ketepatan dengan mengenal pasti trend melalui indikator awan pasaran, digabungkan dengan pengesahan jumlah transaksi dan penapisan EMA. Kelebihan utama strategi ini adalah mekanisme pengesahan isyarat yang komprehensif dan kawalan risiko yang jelas, yang menjadikannya cemerlang dalam pasaran trend yang kuat. Walau bagaimanapun, strategi ini mungkin menghadapi cabaran di pasaran yang bersilang, dan mekanisme keluar juga mempunyai ruang untuk pengoptimuman.

Strategi ini dapat meningkatkan daya serap dan kestabilan dengan melaksanakan arah pengoptimuman yang disyorkan, terutamanya penyesuaian parameter dinamik, penapisan keadaan pasaran dan analisis pelbagai kerangka masa. Strategi yang dioptimumkan akan dapat bertindak balas dengan lebih baik terhadap keadaan pasaran yang berbeza, mengurangkan isyarat palsu, sambil mengekalkan keupayaan untuk menangkap trend besar.

Akhirnya, strategi terobosan goyah awan mewakili pendekatan perdagangan yang seimbang yang menggabungkan pelbagai dimensi analisis teknikal (struktur harga, purata bergerak dan jumlah perdagangan) yang memberikan pedagang kerangka yang boleh dipercayai yang boleh disesuaikan lebih lanjut berdasarkan pilihan risiko dan pandangan pasaran individu.

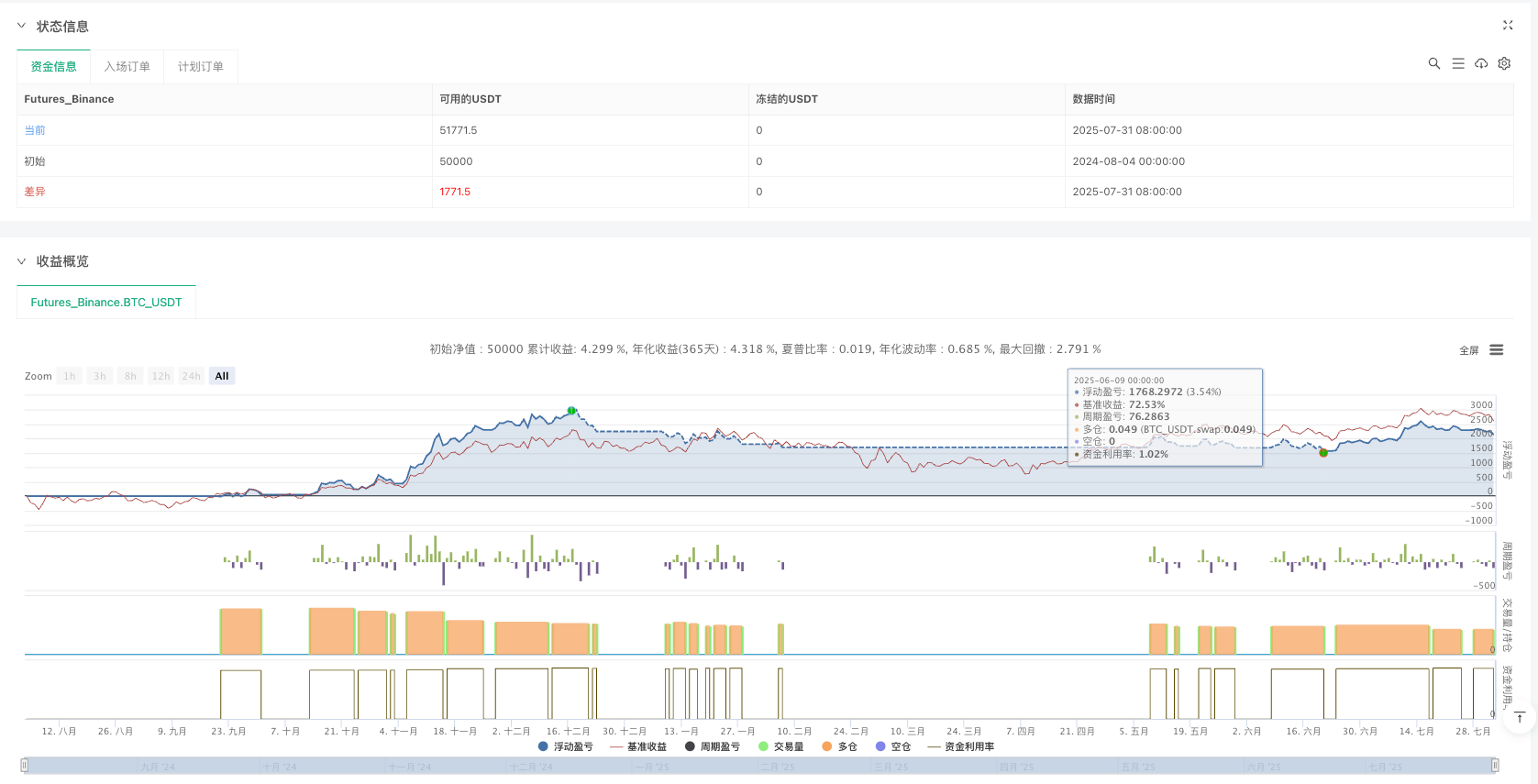

/*backtest

start: 2024-08-04 00:00:00

end: 2025-08-02 08:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Ichimoku Cloud Buy & Custom EMA Exit [With Volume and Filters]", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTS ===

conversionPeriods = input.int(9, title="Tenkan-sen Periods")

basePeriods = input.int(26, title="Kijun-sen Periods")

displacement = input.int(26, title="Cloud Displacement")

laggingSpan = input.int(52, title="Senkou Span B Periods")

emaPeriod = input.int(44, title="EMA Length for Exit", minval=1)

avgVolLen = input.int(10, title="Average Volume Length")

useStopLoss = input.bool(true, title="Use Stop Loss for Exit")

stopLossPerc = input.float(2.0, title="Stop Loss (%)", minval=0.1, step=0.1)

requireAboveEMA = input.bool(true, title="Only Buy Above EMA?")

// === ICHIMOKU CALCULATIONS ===

tenkan = (ta.highest(high, conversionPeriods) + ta.lowest(low, conversionPeriods)) / 2

kijun = (ta.highest(high, basePeriods) + ta.lowest(low, basePeriods)) / 2

senkouA = (tenkan + kijun) / 2

senkouB = (ta.highest(high, laggingSpan) + ta.lowest(low, laggingSpan)) / 2

senkouA_now = senkouA[displacement]

senkouB_now = senkouB[displacement]

// === EMA CALC ===

emaVal = ta.ema(close, emaPeriod)

// === VOLUME CONDITION ===

avgVol = ta.sma(volume[1], avgVolLen) // Shift by 1 to exclude current bar's volume

volCondition = volume > avgVol

// === ENTRY CONDITION ===

buyCondition = close > senkouA_now and close > senkouB_now and volCondition and (not requireAboveEMA or close > emaVal)

if buyCondition

stopLevel = useStopLoss ? close * (1 - stopLossPerc / 100) : na

strategy.entry("Buy", strategy.long)

if useStopLoss

strategy.exit("Exit SL", from_entry="Buy", stop=stopLevel)

// === EXIT CONDITION ===

exitCondition = close < emaVal

if exitCondition

strategy.close("Buy")

// === PLOTS ===

plot(emaVal, color=color.yellow, linewidth=2, title="EMA")

plot(senkouA, color=color.green, title="Senkou Span A", offset=displacement)

plot(senkouB, color=color.red, title="Senkou Span B", offset=displacement)