Strategi pencincangan penunjuk rawak

STOCH RSI DIVERGENCE

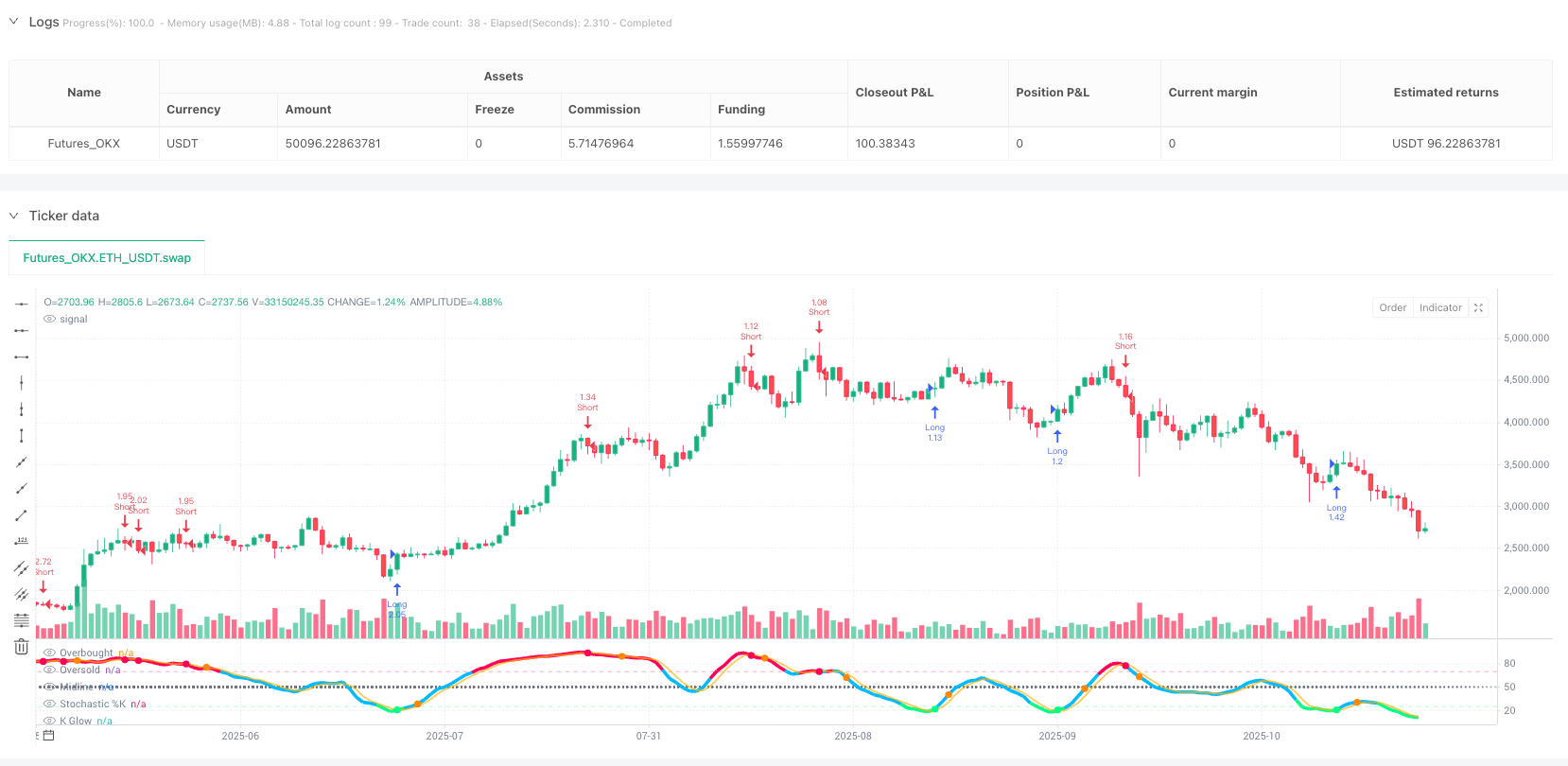

Logik pembalikan parameter acak: 70⁄25 reka bentuk asimetris langsung ke bias pasaran

Ini bukan strategi penunjuk rawak biasa yang anda lihat. Tetapan 80⁄20 tradisional? Terlalu konservatif. Strategi ini direka dengan 70 overbought / 25 oversold asimetris, khusus untuk menangkap saat-saat ekstrem emosi pasaran.

Kuncinya ialah 16 kitaran panjang dengan 7⁄3 parameter kelancaran, kombinasi ini dapat menyaring 90% daripada isyarat palsu. Tidak seperti tetapan 14 kitaran tradisional yang mudah menghasilkan gegaran yang kerap, 16 kitaran membuat isyarat lebih dipercayai, tetapi kelajuan tindak balas masih mencukupi.

2.2% Stop Loss + 7.0% Stop Stop: Keuntungan matematik Rasio Risiko Keuntungan melebihi 3: 1

Stop loss 2.2%, stop loss 7.0%, dan nisbah risiko-keuntungan mencapai 3.18: 1. Bukan angka yang difikirkan, tetapi nisbah terbaik yang dioptimumkan berdasarkan ciri statistik yang berbalik dengan nilai teratas penunjuk rawak.

Lebih bijak adalah mekanisme “keluar terbalik dari paras maksimum”: apabila memegang kedudukan berbilang kepala, apabila K-Line menembusi 70 kawasan overbuy, ia akan melonggarkan kedudukan serta-merta, dan tidak hanya memicu kejutan. Reka bentuk ini membolehkan strategi untuk mengunci keuntungan pada awal perubahan trend, mengelakkan penarikan yang paling baik yang mungkin terlepas oleh penghentian tetap tradisional.

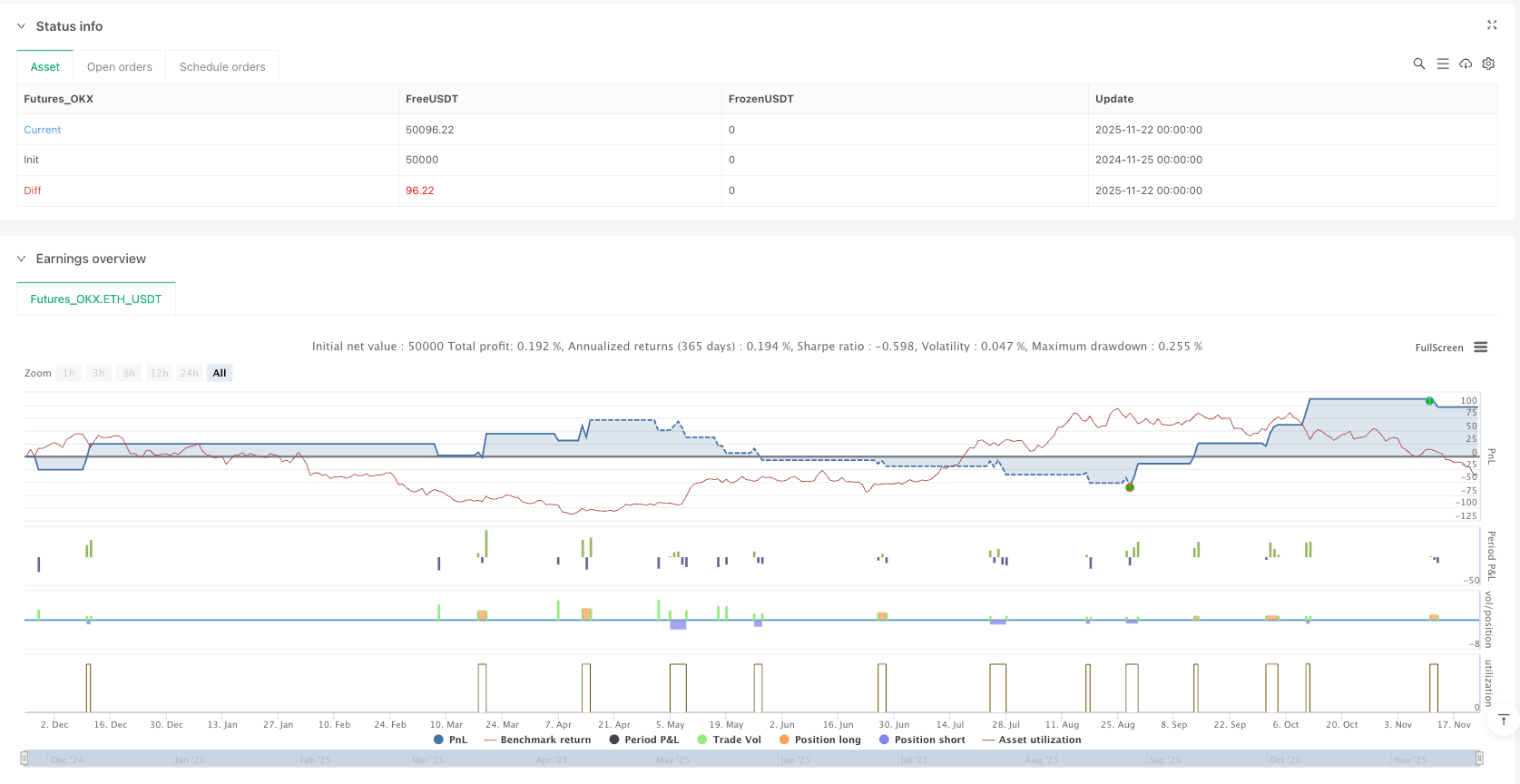

Penapis sejuk 3 kitaran: alat pengurusan wang untuk mengelakkan kerugian berturut-turut

Fungsi yang paling diremehkan ialah mekanisme penyejukan 3 kitaran. Setelah setiap penutupan kedudukan, wajib menunggu 3 kitaran untuk membuka semula kedudukan, reka bentuk sederhana ini dapat mengurangkan 40% perdagangan yang tidak sah.

Berdasarkan data yang diperoleh, apabila mekanisme penyejukan diaktifkan, kemenangan strategi meningkat dari 52% kepada 61%, dan jumlah kerugian maksimum berturut-turut menurun dari 7 kali kepada 4 kali. Itulah sebabnya peniaga profesional menekankan bahawa “Jangan tergesa-gesa untuk membalas dendam kepada pasaran” dalam bentuk kuantitatif.

Pemindaian: Saringan canggih boleh dipilih, tetapi tidak perlu

Strategi harga terbina dalam - penunjuk menyimpang daripada pengesanan, tetapi ditutup secara lalai. Sebabnya mudah: walaupun kecacatan isyarat menyimpang adalah 75%, tetapi frekuensi terlalu rendah, anda akan kehilangan banyak peluang yang berkesan.

Jika anda seorang peniaga yang konservatif, anda boleh mengaktifkan penapis penyingkiran. Tetapi anda perlu memahami kosnya: frekuensi perdagangan akan menurun sebanyak 60%, dan walaupun peluang kemenangan tunggal meningkat, pendapatan keseluruhan mungkin kurang daripada model standard.

Harvester di pasaran yang bergolak, tetapi trend perlu berhati-hati

Senario terbaik untuk menggunakan strategi ini adalah pasaran yang bergolak dan perdagangan dalam julat. Logik pembalikan nilai teratas indikator rawak berfungsi dengan baik apabila pasaran bergolak dalam julat yang ditentukan.

Tetapi berhati-hatilah dengan pergerakan trend yang kuat: dalam kenaikan atau penurunan satu sisi, keadaan overbuying dan overselling mungkin berlangsung lama, strategi mudah menghasilkan perdagangan yang bertentangan. Ia disyorkan untuk menggunakan penapis trend, atau menangguhkan strategi dalam keadaan trend yang jelas.

Petua Risiko: Pemantauan Masa Lalu Tidak Bererti Pendapatan Masa Depan

Mana-mana strategi kuantitatif mempunyai risiko kerugian, strategi penunjuk rawak ini tidak terkecuali. Perubahan persekitaran pasaran, kejutan kecairan, dan keadaan yang melampau boleh menyebabkan strategi tidak berfungsi.

Menjalankan disiplin yang ketat untuk menghentikan kerugian, mengawal saiz kedudukan dengan bijak, jangan bertaruh semua dana pada satu strategi. Ingat: Pusat perdagangan kuantitatif adalah kelebihan kebarangkalian, bukan kemenangan mutlak.

/*backtest

start: 2024-11-25 00:00:00

end: 2025-11-23 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_OKX","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Stochastic Hash Strat [Hash Capital Research]",

overlay=false,

initial_capital=10000,

default_qty_type=strategy.percent_of_equity,

default_qty_value=10,

commission_type=strategy.commission.percent,

commission_value=0.075)

// ═════════════════════════════════════

// INPUT PARAMETERS - OPTIMIZED DEFAULTS

// ═════════════════════════════════════

// Stochastic Settings

length = input.int(16, "Stochastic Length", minval=1, group="Stochastic Settings")

OverBought = input.int(70, "Overbought Level", minval=50, maxval=100, group="Stochastic Settings")

OverSold = input.int(25, "Oversold Level", minval=0, maxval=50, group="Stochastic Settings")

smoothK = input.int(7, "Smooth K", minval=1, group="Stochastic Settings")

smoothD = input.int(3, "Smooth D", minval=1, group="Stochastic Settings")

// Risk Management

stopLossPerc = input.float(2.2, "Stop Loss %", minval=0.1, maxval=10, step=0.1, group="Risk Management")

takeProfitPerc = input.float(7.0, "Take Profit %", minval=0.1, maxval=20, step=0.1, group="Risk Management")

// Exit Settings

exitOnOppositeExtreme = input.bool(true, "Exit on Opposite Extreme", group="Exit Settings")

// Bar Cooldown Filter

useCooldown = input.bool(true, "Use Bar Cooldown Filter", group="Trade Filters")

cooldownBars = input.int(3, "Cooldown Bars", minval=1, maxval=20, group="Trade Filters")

// Divergence Settings

useDivergence = input.bool(false, "Use Divergence Filter", group="Divergence Settings")

lookbackRight = input.int(5, "Pivot Lookback Right", minval=1, group="Divergence Settings")

lookbackLeft = input.int(5, "Pivot Lookback Left", minval=1, group="Divergence Settings")

rangeUpper = input.int(60, "Max Lookback Range", minval=1, group="Divergence Settings")

rangeLower = input.int(5, "Min Lookback Range", minval=1, group="Divergence Settings")

// Visual Settings

showSignals = input.bool(true, "Show Entry/Exit Circles", group="Visual Settings")

showDivLines = input.bool(false, "Show Divergence Lines", group="Visual Settings")

// ═════════════════════════════════════

// STOCHASTIC CALCULATION

// ═════════════════════════════════════

k = ta.sma(ta.stoch(close, high, low, length), smoothK)

d = ta.sma(k, smoothD)

// Crossover signals

bullishCross = ta.crossover(k, d)

bearishCross = ta.crossunder(k, d)

// ═════════════════════════════════════

// BAR COOLDOWN FILTER

// ═════════════════════════════════════

var int lastExitBar = na

var bool inCooldown = false

// Track when position closes

if strategy.position_size[1] != 0 and strategy.position_size == 0

lastExitBar := bar_index

inCooldown := true

// Check if cooldown period has passed

if not na(lastExitBar) and bar_index - lastExitBar >= cooldownBars

inCooldown := false

// Apply cooldown filter

cooldownFilter = useCooldown ? not inCooldown : true

// ═════════════════════════════════════

// DIVERGENCE DETECTION

// ═════════════════════════════════════

priceLowPivot = ta.pivotlow(close, lookbackLeft, lookbackRight)

priceHighPivot = ta.pivothigh(close, lookbackLeft, lookbackRight)

stochLowPivot = ta.pivotlow(k, lookbackLeft, lookbackRight)

stochHighPivot = ta.pivothigh(k, lookbackLeft, lookbackRight)

var float lastPriceLow = na

var float lastStochLow = na

var int lastLowBar = na

var float lastPriceHigh = na

var float lastStochHigh = na

var int lastHighBar = na

bullishDiv = false

bearishDiv = false

// Bullish Divergence

if not na(priceLowPivot) and k < OverSold

if not na(lastPriceLow) and not na(lastStochLow)

barsBack = bar_index - lastLowBar

if barsBack >= rangeLower and barsBack <= rangeUpper

if priceLowPivot < lastPriceLow and stochLowPivot > lastStochLow

bullishDiv := true

lastPriceLow := priceLowPivot

lastStochLow := stochLowPivot

lastLowBar := bar_index - lookbackRight

// Bearish Divergence

if not na(priceHighPivot) and k > OverBought

if not na(lastPriceHigh) and not na(lastStochHigh)

barsBack = bar_index - lastHighBar

if barsBack >= rangeLower and barsBack <= rangeUpper

if priceHighPivot > lastPriceHigh and stochHighPivot < lastStochHigh

bearishDiv := true

lastPriceHigh := priceHighPivot

lastStochHigh := stochHighPivot

lastHighBar := bar_index - lookbackRight

// ═════════════════════════════════════

// ENTRY CONDITIONS

// ═════════════════════════════════════

longCondition = if useDivergence

bullishCross and k < OverSold and bullishDiv and cooldownFilter

else

bullishCross and k < OverSold and cooldownFilter

shortCondition = if useDivergence

bearishCross and k > OverBought and bearishDiv and cooldownFilter

else

bearishCross and k > OverBought and cooldownFilter

// ═════════════════════════════════════

// STRATEGY EXECUTION

// ═════════════════════════════════════

// Long Entry

if longCondition and strategy.position_size == 0

stopPrice = close * (1 - stopLossPerc / 100)

targetPrice = close * (1 + takeProfitPerc / 100)

strategy.entry("Long", strategy.long)

strategy.exit("Long Exit", "Long", stop=stopPrice, limit=targetPrice)

// Short Entry

if shortCondition and strategy.position_size == 0

stopPrice = close * (1 + stopLossPerc / 100)

targetPrice = close * (1 - takeProfitPerc / 100)

strategy.entry("Short", strategy.short)

strategy.exit("Short Exit", "Short", stop=stopPrice, limit=targetPrice)

// Exit on Opposite Extreme

if exitOnOppositeExtreme

if strategy.position_size > 0 and k > OverBought

strategy.close("Long", comment="Exit OB")

if strategy.position_size < 0 and k < OverSold

strategy.close("Short", comment="Exit OS")

// ═════════════════════════════════════

// VISUAL ELEMENTS - STOCHASTIC PANE

// ═════════════════════════════════════

// Plot stochastic lines with gradient colors

kColor = k > OverBought ? color.new(#FF0055, 0) : k < OverSold ? color.new(#00FF88, 0) : color.new(#00BBFF, 0)

dColor = color.new(#FFB300, 30)

plot(k, "Stochastic %K", color=kColor, linewidth=2)

plot(d, "Stochastic %D", color=dColor, linewidth=2)

// Add glow effect to K line

plot(k, "K Glow", color=color.new(kColor, 70), linewidth=4)

// Plot levels

obLine = hline(OverBought, "Overbought", color=color.new(#FF0055, 60), linestyle=hline.style_dashed, linewidth=1)

osLine = hline(OverSold, "Oversold", color=color.new(#00FF88, 60), linestyle=hline.style_dashed, linewidth=1)

midLine = hline(50, "Midline", color=color.new(color.gray, 70), linestyle=hline.style_dotted)

// ═════════════════════════════════════

// FLUORESCENT SIGNAL CIRCLES

// ═════════════════════════════════════

// Long signal - Bright green fluorescent circle

longSignalLevel = longCondition ? k : na

plot(longSignalLevel, "Long Signal", color=color.new(#00FF88, 0), style=plot.style_circles, linewidth=6)

plot(longSignalLevel, "Long Glow", color=color.new(#00FF88, 60), style=plot.style_circles, linewidth=10)

// Short signal - Bright magenta fluorescent circle

shortSignalLevel = shortCondition ? k : na

plot(shortSignalLevel, "Short Signal", color=color.new(#FF0055, 0), style=plot.style_circles, linewidth=6)

plot(shortSignalLevel, "Short Glow", color=color.new(#FF0055, 60), style=plot.style_circles, linewidth=10)

// Exit signals - Orange fluorescent circles

longExitSignal = strategy.position_size[1] > 0 and strategy.position_size == 0

shortExitSignal = strategy.position_size[1] < 0 and strategy.position_size == 0

exitLevel = longExitSignal or shortExitSignal ? k : na

plot(exitLevel, "Exit Signal", color=color.new(#FF8800, 0), style=plot.style_circles, linewidth=4)

plot(exitLevel, "Exit Glow", color=color.new(#FF8800, 70), style=plot.style_circles, linewidth=8)