Alavancando o volume de negociação para otimizar a construção e implementação do portfólio

0

0

779

779

Embora a otimização de portfólios geralmente se concentre em previsões de risco e retorno, a implementação de custos é crucial. No entanto, a previsão de custos de transação é desafiadora, pois para os investidores de grande escala, o maior componente é o impacto de preços, que depende do tamanho da transação, do volume de transações de outros traders e da identidade do trader, o que impede uma solução geral. Para resolver este problema, os autores do estudo Volume de transação do Alphabet, Rusian Goyenko, Bryan Kelly, Tobias Moskowitz, Yinan Suwitz e Chao Zhang, em agosto de 2024, assumiram que o volume de transação é uma fonte valiosa de informações para estimar os custos de transação, e que, assumindo que o tamanho da transação é fixo, os custos de transação devem diminuir com o volume de transação.

Em primeiro lugar, eles apontam que um estudo anterior (Frazzini, Israel e Moskowitz, 2018) mostrou que o tamanho das transações dividido pelo volume de transações diárias (o que é chamado de taxa de participação de mercado de transações quantitativas) é o principal motor do custo de influência sobre os preços, enquanto a influência sobre os preços é uma função multiplicativa da taxa de participação. Assim, em outras condições idênticas, quanto menor o volume de transações, maior é o impacto dos comerciantes sobre os preços.

Em seguida, os autores apresentam modelos de aprendizagem de máquina para a previsão do volume de transações. O seu modelo é baseado em redes neurais recorrentes. Para prever o volume de transações, eles usam sinais técnicos, como receita atrasada e volume de transações atrasadas, bem como características corporativas encontradas na literatura que capturam anomalias de receita.

Em seguida, os autores demonstram como o modelo pode ser usado para construir um portfólio.

Para quantificar a importância econômica das previsões de volume de transações, incorporamos a previsão de volume de transações à questão da racionalidade do portfólio. Criamos uma estrutura de portfólio que visa maximizar o desempenho de custo líquido de um portfólio usando a função de eficácia média-diferencial, em que o custo de transação tem uma relação linear com a taxa de participação.

Da mesma forma, note que, na prática, quando o custo de transação de um item é alto, a alternativa é negociar outra coisa. Por exemplo, se o custo de transação de A for muito alto, pode-se considerar o custo de transação de B, que é menor. Isso pode ser melhor do que não negociar, geralmente muitos deles têm características semelhantes, portanto os retornos esperados também são semelhantes, e o fundo às vezes precisa negociar (por exemplo, por causa do fluxo de caixa).

O período de amostragem deles foi de 2018 a 2022, ou seja, 1.258 dias. O corte transversal abrangeu cerca de 4.700 espécies, com uma média de 3.500 por dia, ou um total de 4.400.000 valores de observação. Aqui está um resumo de algumas das suas principais descobertas:

Os modelos deles são capazes de prever com precisão os volumes de transações.

- O custo de impacto no preço (assumindo que o tamanho das transações é fixo) está linearmente relacionado com a taxa de participação, mas a quantidade de transações está não linearmente relacionada com o volume de transações. Um volume muito baixo de transações significa que o custo de impacto é exponencialmente alto, e um volume muito alto de transações significa que os custos podem ser ignorados.

- As grandes empresas têm maior precisão de previsão do que as pequenas. As pequenas empresas não só têm menor liquidez em média, mas também são mais difíceis de prever e mais voláteis.

- Se a escala de transação permanece inalterada, o custo de influência sobre o preço do requerente de liquidez é quase infinito à medida que o volume de transação se aproxima de zero (observe que o caso do fornecedor de liquidez é exatamente o oposto, e é por isso que a paciência é importante), enquanto o custo de influência se aproxima de zero à medida que o volume de transação se aproxima de zero.

- Quando o volume de transação é baixo, as mudanças na previsão de volume de transação têm um impacto econômico maior, resultando em custos assimétricos de erros de previsão de volume. No entanto, o custo de oportunidade de rastrear erros ou não negociar não está relacionado ao volume de transação. A combinação desses dois efeitos significa que o castigo por otimizar o volume de transação estimado é maior do que o castigo por subestimar o volume de transação.

- O custo de transação aumenta com o aumento do AUM, a perda relativa do erro de rastreamento diminui com o aumento do AUM O melhor equilíbrio entre o custo de transação e o erro de rastreamento variará com o tamanho do portfólio, e o impacto econômico da previsão de volume de transação também variará. Para um AUM menor, o erro de rastreamento considera principalmente os custos de transação, enquanto o benefício econômico da previsão de volume de transação pode ser menos valioso.

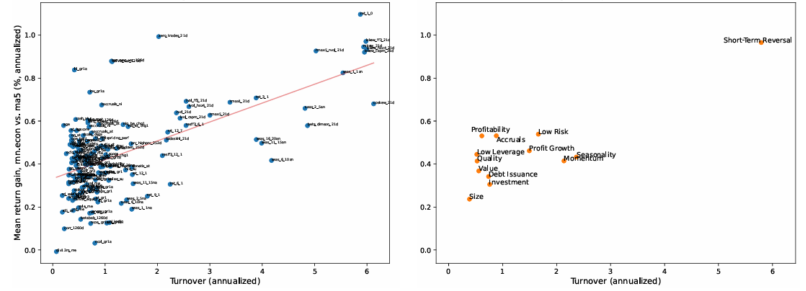

- Os fatores com maior volume de transação (como a dinâmica, a inversão de curto prazo) beneficiam mais da otimização do portfólio, que leva em consideração os custos de transação esperados com base na previsão de volume de transação (ver gráfico).

Gráfico: Melhoria dos rendimentos médios em cada componente do portfólio

A. Implementação de combinações de fatores B. Média por cluster temático

Cada ponto implementa uma carteira de investimentos de fator JKP. O eixo y é a diferença entre o rendimento excedente médio de custo após a implementação de rnn.econall e ma5. O eixo x é a rotação semanal do objetivo da carteira de investimentos de fator (i.e., xi,ttxt = x-1 = 15); o painel B faz a média do ponto 0 em A, de acordo com o cluster de estilos (de JKP).

Cada ponto implementa uma carteira de investimentos de fator JKP. O eixo y é a diferença entre o rendimento excedente médio de custo após a implementação de rnn.econall e ma5. O eixo x é a rotação semanal do objetivo da carteira de investimentos de fator (i.e., xi,ttxt = x-1 = 15); o painel B faz a média do ponto 0 em A, de acordo com o cluster de estilos (de JKP).

Os resultados são resultados hipotéticos, não são indicadores de resultados futuros, e não representam o retorno real de qualquer investidor. Os índices não são gerenciados, não refletem taxas de gerenciamento ou transação, e os investidores não podem investir diretamente nos índices.

- O volume de negócios alfa é muito significativo. O volume de negócios alfa é uma melhoria marginal do portfólio de investimentos tão grande quanto o retorno de descoberta do valor alfa. Por exemplo, para US $ 1 bilhão de fundos, o aumento do desempenho do portfólio de investimentos após os custos, com base apenas na previsão de volume de negócios, e não no uso de indicadores de volume de negócios atrasados, pode ser de até duas vezes a taxa de Sharpe, após a expectativa de receita ou custos de transação.

Os resultados da pesquisa levaram os autores a concluir:

O volume de transações é extremamente previsível, especialmente quando se usa a tecnologia de aprendizagem de máquina, sinais de big data e se aproveita a complexidade da previsão. Descobrimos que a previsão de volume de transações é tão valiosa quanto a previsão de receita na realização de um portfólio de investimentos de média-diferença ótima após a dedução dos custos de transação. Descobrimos que incorporar diretamente a função de objetivo econômico no aprendizado de máquina é mais eficaz para obter previsões úteis.

Resumir

O artigo “Trading Volume Alpha” é uma contribuição significativa para a literatura de volume de negociação. Os autores apresentam uma visão clara e concisa da literatura existente. Eles também propuseram um novo modelo de aprendizado de máquina para a previsão de volume de negociação.

Uma busca mais abrangente de variáveis de previsão e modelos mais precisos de previsão de volume de transação podem trazer maiores benefícios econômicos do que os apresentados aqui. Alguns recursos adicionais e candidatos a métodos promissores incluem relações de volume de transação de atraso de liderança entre transações quantificadas, mais indicadores sazonais, outras variáveis de microestrutura de mercado e modelos mais complexos de nn e rnn.

A partir daí, a empresa começou a trabalhar em um novo projeto de arquitetura, chamado “Trading-Volume”.