Uma nova perspectiva sobre o tempo e a aplicação da estratégia na negociação de opções

0

0

2785

2785

Uma nova perspectiva sobre o tempo e a aplicação da estratégia na negociação de opções

O tempo é o inimigo dos compradores de opções.

- ### 1 - O tempo é dinheiro

Todos já ouviram essa frase e têm sua própria interpretação, então vamos explicar por que o tempo é dinheiro no mercado de opções.

Os comerciantes de opções de negociação de opções, sem exceção, é para ganhar dinheiro, o dinheiro é para ser medido através da escala do tempo. Obter 1% de rendimento por ano e 1% de rendimento em janeiro é muito diferente. Portanto, no processo de negociação de opções de obter maiores rendimentos, os comerciantes naturalmente consideram a questão da eficiência do tempo, se não buscar uma taxa de rendimento anual superior a 5%, então não há necessidade de negociação de opções, basta depositar dinheiro no saldo.

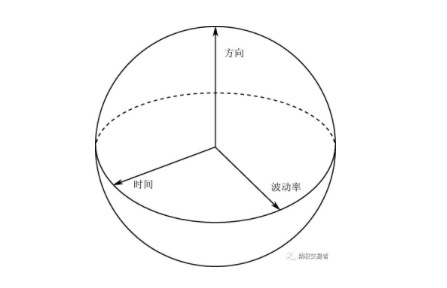

Quando negociamos opções, apenas lucramos com a queda e queda do preço do contrato de opções. Há seis fatores principais que afetam o preço das opções, respectivamente, o preço de mercado do ativo de referência, o preço do contrato de opção, a duração da opção, a volatilidade do ativo de referência, a taxa de juros sem risco e a taxa de retorno do ativo de referência.

Para a opção americana, ela pode ser executada a qualquer momento no prazo de validade, quanto mais longo o prazo de validade, maior a chance de lucro múltipla, e a opção de longo prazo válida contém todas as oportunidades de execução de opções de curto prazo válidas. Portanto, quanto mais longo o prazo de validade, maior o preço da opção.

No caso das opções de tipo euro, ela só pode ser executada no final do prazo, e as opções de longo prazo não necessariamente incluem todas as oportunidades de execução de opções de curto prazo, o que torna a relação entre a vigência da opção de tipo euro e o preço da opção mais complexa. Mas, em geral (excluindo o caso especial de que o ativo alvo paga uma grande quantidade de receita), quanto mais longo o prazo de vigência, maior o risco do ativo alvo e maior o risco de perda de capital.

Além disso, devemos notar que o aumento do valor temporal de uma opção é decrescente com o passar do tempo, o que é chamado de lei da decrescência do valor temporal marginal de uma opção.

Se o tempo é dinheiro, como é que se pode ganhar dinheiro com a dimensão do tempo na negociação de opções? Simplesmente, para lucrar com o fluxo do valor do tempo, podemos optar por vender opções de baixa ou de baixa, ou, de forma mais radical, por opções transversais.

Além das estratégias radicais acima mencionadas, também é possível adotar uma estratégia de diferença de preço em relação ao tempo. A diferença de preço em relação ao tempo é uma estratégia de investimento que combina o mesmo padrão, o mesmo preço de execução e o mesmo tipo de opção, mas com diferentes datas de vencimento, com o objetivo de lucrar com a perda do valor do tempo.

(1) Reduzir ou eliminar a ocupação de garantia. Se quisermos vender uma opção mais próxima do mês de vencimento, a garantia necessária será grande. Se comprar uma opção mais distante do mês de vencimento (as outras condições são as mesmas), a ocupação de alguns títulos em branco nos últimos meses pode ser compensada.

(2) Limitar o risco. Todos os opções de venda nua enfrentam um risco potencialmente ilimitado, e você pode perder muito se a direção do preço for contrária à sua expectativa. Se você comprar mais uma opção no mês de vencimento, esse opção irá limitar o risco acima.

(3) Lucrar com a volatilidade. Quando você tem uma estratégia de diferença de preço de tempo, você pode sempre apagar a posição de opção em aberto, deixando apenas a opção de direção multiponto, para lucrar com a volatilidade direcional dos ativos indicados.

-

2. O tempo é o inimigo dos compradores de opções

Se você é um comprador de opções, o tempo que passa é, sem dúvida, seu inimigo.

Entre os muitos fatores que influenciam o preço de uma opção, o tempo é uma variável muito importante, pois o tempo significa a possibilidade de flutuação do preço de um ativo de referência.

Se você comprou uma opção de compra de 50 ETFs listadas, você sempre espera que haja uma boa notícia e espera que o governo chinês lance um programa de estímulo econômico para impulsionar o aumento do 50 ETF. Na verdade, o governo pode não ter lançado uma política conforme a expectativa do autor, e, infelizmente, pode não lançar uma política até o vencimento da opção que você comprou.

O preço de uma opção (o preço do direito) inclui duas partes: o valor implícito e o valor temporal. O valor temporal é o lucro total obtido no momento da execução do contrato imediatamente após a compra da opção. O preço da opção exclui o valor temporal e o restante é o valor temporal.

O valor temporal reflete para o comprador da opção a possibilidade de o valor intrínseco da opção aumentar no futuro. Na verdade, com a mudança do tempo, a flutuação do preço dos itens indicados pode aumentar o valor da opção, portanto, o comprador também está disposto a pagar uma taxa de opção superior ao valor intrínseco.

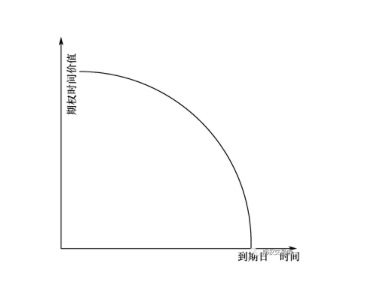

Geralmente, quanto mais longo é o prazo de validade de uma opção, maior é o seu valor temporal. À medida que a opção se aproxima da data de vencimento, o seu valor temporal diminui, tornando-se zero quando a opção expira. Por que isso acontece?

Podemos entender assim, o valor de tempo descreve o risco de queda de tempo em relação ao potencial de aumento de valor de uma opção de queda, quando a opção está mais próxima da data de vencimento, para o vendedor, o risco de queda de tempo que ele enfrenta devido à flutuação do preço do item em questão será menor, e para o comprador, a probabilidade de aumento de valor da opção que ele espera ver também será menor. Assim, à medida que a opção se aproxima da data de vencimento, seu valor de tempo vai diminuindo gradualmente, até diminuir para zero, como mostrado abaixo.

Daí podemos ver que o valor temporal da opção vai diminuindo com a aproximação da data de vencimento, e a velocidade da queda vai aumentando, até que, na data de vencimento, o valor temporal da opção vai se transformar em zero.

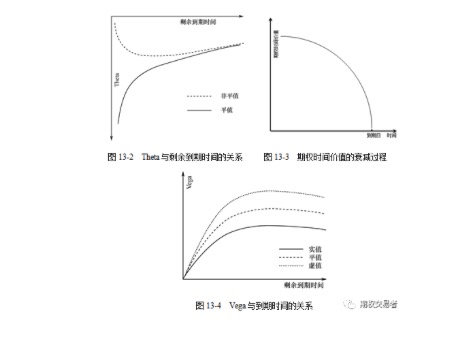

Theta é usado para medir o impacto da mudança de tempo sobre o valor teórico de uma opção, que mostra o quanto o valor da opção pode ser perdido a cada dia que passa. Theta = mudança no preço da opção * mudança no tempo de vencimento.

Depois de comprar uma opção, o investidor enfrenta uma perda de valor no tempo. Sob as mesmas condições, quanto mais tempo de vencimento, mais alto o valor da opção. Desde que não vença, a opção tem valor no tempo, o comprador tem esperança e há uma possibilidade de mudanças favoráveis. Mas, para o contrato de opção, o prazo de vencimento diminui apenas um dia a partir do primeiro dia de negociação, portanto, a opção é um patrimônio com perda de valor, o comprador tem o direito, mas o direito não é de duração ilimitada.

Na prática de negociação de opções, como o comprador de opções deve minimizar o impacto negativo do declínio do valor do tempo? Antes de comprar, é melhor escolher opções com mais de três meses de prazo, e não comprar opções com menos de um mês de prazo. Depois de comprar, tente não manter a opção até o último mês.

- ### 3 - Uma estratégia inteligente de diferenciação de preços

A estratégia de diferença de preço de tempo não só é capaz de lucrar com o fluxo de curto prazo do valor do tempo, mas também mantém a possibilidade de lucrar com as grandes flutuações dos preços dos ativos em referência a longo prazo.

Como eu disse anteriormente, o tempo é inimigo do comprador de opções e amigo do vendedor de opções. Além de podermos lucrar com a passagem do tempo vendendo opções separadamente, também podemos lucrar com a passagem do tempo usando estratégias de diferença de preço.

O diferencial de tempo, também chamado de diferencial horizontal ou diferencial de calendário, é uma estratégia de investimento que combina opções do mesmo preço de execução e do mesmo tipo de opção, mas com diferentes datas de vencimento, com o objetivo de lucrar com a perda de valor temporal. O nome de diferencial de tempo é porque o valor do portfólio de posições aumenta com o passar do tempo.

A seguir, vamos explicar o mecanismo de lucro da estratégia de diferença de preço de tempo, falando sobre o mecanismo de diferença de preço, é necessário mencionar duas letras gregas Theta e Vega. Theta representa a mudança no valor da opção causada pelo declínio do tempo unitário, se outros fatores não mudam. Se comprarmos uma opção, Theta é nosso inimigo, o menor será o melhor. Se vendermos uma opção, Theta é nosso amigo, o maior será o melhor.

A estratégia de diferença de preço de tempo também pode lucrar com o aumento da taxa de flutuação implícita. A Vega representa a variação do valor de uma opção causada por uma unidade de variação da taxa de flutuação do ativo de um título, se outros fatores não mudam. A relação entre a Vega e o tempo de vencimento é mostrada na Figura 13-4. Em geral, quanto maior o tempo de vencimento, maior é a Vega, o que significa que, se a taxa de flutuação implícita aumenta, o valor da opção de longo prazo aumenta mais rapidamente do que o valor da opção de curto prazo.

As estratégias de diferença de preço e tempo mais comuns são as seguintes:

Diferença de preço temporal de uma opção de compra, construída com uma opção de compra com o mesmo preço de execução.

Diferença de preço temporal de uma opção de baixa, construída com uma opção de baixa com o mesmo preço de execução.

Calendário de diferença de preço transversal, compra de opções binárias e opções de baixa no mês mais distante, enquanto vende opções binárias e opções de baixa no mês mais recente.

Calendário de largura de diferença de preço, compra de opções de opção de baixa no mês anterior e opções de baixa no mês anterior, enquanto vende opções de baixa no mês anterior e opções de baixa no mês anterior.

#### Os principais benefícios da estratégia de diferença de preço de tempo são: não requer garantia ou ocupa pouca garantia, o risco é limitado e a estratégia pode ser facilmente convertida em uma opção múltipla.

#### A desvantagem da estratégia de diferença de preço de tempo é que a estratégia reduz a probabilidade de lucro em comparação com a venda de opções à vista.

Traduzido por: