Estratégia de gestão de dinheiro dinâmica multifatorial

Visão geral

Esta estratégia utiliza um conjunto de indicadores técnicos, como MACD, RSI, PSAR, e princípios de gestão dinâmica de fundos, para permitir o acompanhamento de tendências e inversão de negociações em quadros de tempo múltiplos. A estratégia pode ser aplicada a negociações de linha curta, média e longa.

Princípios

A estratégia usa o indicador PSAR para determinar a direção da tendência. A linha rápida EMA cruza a linha média BB como o primeiro ponto de confirmação. A direção do MACD como o segundo ponto de confirmação. O RSI cruza a área de compra e venda como o terceiro ponto de confirmação.

Após a entrada, configure um ponto de parada de perda. O ponto de parada é definido por um determinado múltiplo do valor do ATR. O ponto de parada é igual. Ao mesmo tempo, configure um ponto de parada de porcentagem de perda flutuante.

A flutuação também tem uma configuração de porcentagem. A flutuação é interrompida quando o lucro atinge uma determinada proporção do total de direitos da conta.

Gerenciamento dinâmico de fundos O tamanho da posição é calculado com base no ATR, o múltiplo de parada definido pela conta. Ao mesmo tempo, o volume mínimo de negociação é definido.

Vantagens

Confirmação por múltiplos fatores, prevenção de brechas falsas e melhoria da precisão de entrada.

Gestão dinâmica de fundos controla o risco individual e protege eficazmente a conta.

O ponto de parada de perda é definido pelo ATR e pode ser ajustado de acordo com a volatilidade do mercado.

A percentagem de flutuação e flutuação é definida para bloquear o lucro e evitar o retorno.

Riscos

A combinação de múltiplos fatores pode ter perdido algumas oportunidades de negociação.

A definição de percentagens muito altas pode aumentar os prejuízos.

A configuração inadequada do valor ATR pode levar a que o Stop Loss seja muito relaxado ou muito radical.

Uma má gestão do capital pode levar a posições individuais excessivas.

Direção de otimização

Ajustar o peso dos fatores de entrada e otimizar a precisão do sinal.

Teste diferentes configurações de parâmetros percentuais para encontrar a melhor combinação.

Escolha um coeficiente ATR razoável de acordo com as características de cada variedade.

Ajustar os parâmetros de gestão de fundos de forma dinâmica de acordo com os resultados da avaliação.

Optimizar a configuração do intervalo de tempo e testar o intervalo de negociação.

Resumir

Esta estratégia utiliza um conjunto de indicadores técnicos para avaliar as tendências, juntando riscos de controle de gerenciamento dinâmico de fundos e alcançando lucros estáveis em um quadro de tempo múltiplo. De acordo com os resultados da avaliação, os fatores de peso, os parâmetros de controle de risco e as configurações de gerenciamento de fundos podem ser continuamente otimizados para obter melhores resultados.

/*backtest

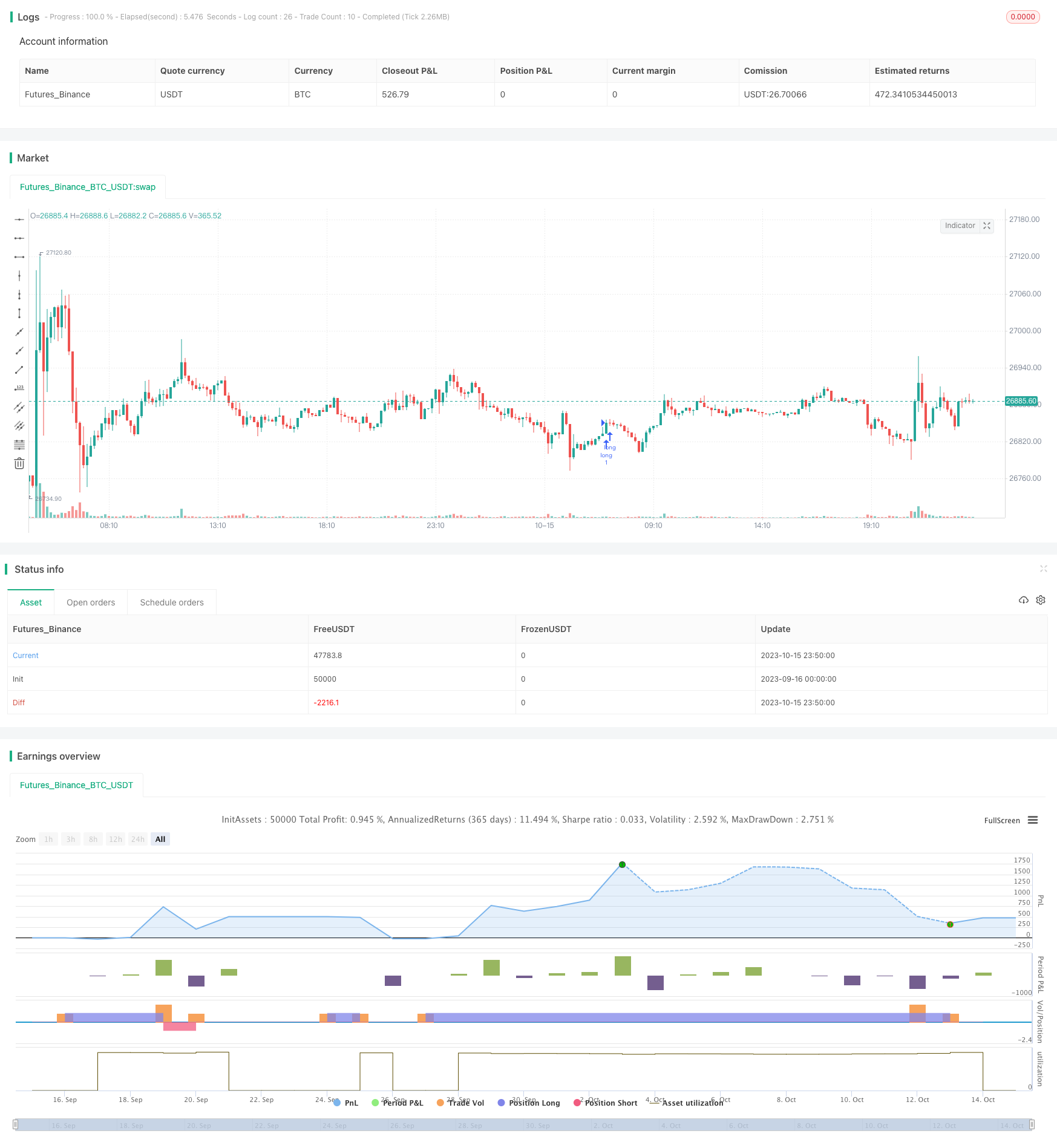

start: 2023-09-16 00:00:00

end: 2023-10-16 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy("EURUSD 1min strat RISK %% ", overlay=false, initial_capital = 1000)

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 6, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2020, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1500","0500-1600")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

//

//

// rsi

length = input( 5 )

overSold = input( 23 )

overBought = input( 72 )

price = close

vrsi = rsi(price, length)

co = crossover(vrsi, overSold)

cu = crossunder(vrsi, overBought)

// macd

fast_length_macd = input(title="Fast Length", type=input.integer, defval=12)

slow_length_macd = input(title="Slow Length", type=input.integer, defval=26)

src_macd = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=true)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=true)

// Plot colors

col_grow_above = #26A69A

col_grow_below = #FFCDD2

col_fall_above = #B2DFDB

col_fall_below = #EF5350

col_macd = #0094ff

col_signal = #ff6a00

// Calculating

fast_ma = sma_source ? sma(src_macd, fast_length_macd) : ema(src_macd, fast_length_macd)

slow_ma = sma_source ? sma(src_macd, slow_length_macd) : ema(src_macd, slow_length_macd)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

//plot(hist, title="Histogram", style=plot.style_columns, color=(hist>=0 ? (hist[1] < hist ? col_grow_above : col_fall_above) : (hist[1] < hist ? col_grow_below : col_fall_below) ), transp=0 )

// sar

start = input(0.02)

increment = input(0.02)

maximum = input(0.2)

var bool uptrend = na

var float EP = na

var float SAR = na

var float AF = start

var float nextBarSAR = na

if bar_index > 0

firstTrendBar = false

SAR := nextBarSAR

if bar_index == 1

float prevSAR = na

float prevEP = na

lowPrev = low[1]

highPrev = high[1]

closeCur = close

closePrev = close[1]

if closeCur > closePrev

uptrend := true

EP := high

prevSAR := lowPrev

prevEP := high

else

uptrend := false

EP := low

prevSAR := highPrev

prevEP := low

firstTrendBar := true

SAR := prevSAR + start * (prevEP - prevSAR)

if uptrend

if SAR > low

firstTrendBar := true

uptrend := false

SAR := max(EP, high)

EP := low

AF := start

else

if SAR < high

firstTrendBar := true

uptrend := true

SAR := min(EP, low)

EP := high

AF := start

if not firstTrendBar

if uptrend

if high > EP

EP := high

AF := min(AF + increment, maximum)

else

if low < EP

EP := low

AF := min(AF + increment, maximum)

if uptrend

SAR := min(SAR, low[1])

if bar_index > 1

SAR := min(SAR, low[2])

else

SAR := max(SAR, high[1])

if bar_index > 1

SAR := max(SAR, high[2])

nextBarSAR := SAR + AF * (EP - SAR)

//plot(SAR, style=plot.style_cross, linewidth=3, color=color.orange)

//plot(nextBarSAR, style=plot.style_cross, linewidth=3, color=color.aqua)

//plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_areabr)

//bb

length_bb = input(17, minval=1)

src_bb = input(close, title="Source")

mult_bb = input(2.0, minval=0.001, maxval=50, title="StdDev")

basis_bb = sma(src_bb, length_bb)

dev_bb = mult_bb * stdev(src_bb, length_bb)

upper_bb = basis_bb + dev_bb

lower_bb = basis_bb - dev_bb

offset = input(0, "Offset", type = input.integer, minval = -500, maxval = 500)

//plot(basis_bb, "Basis", color=#872323, offset = offset)

//p1_bb = plot(upper_bb, "Upper", color=color.teal, offset = offset)

//p2_bb = plot(lower_bb, "Lower", color=color.teal, offset = offset)

//fill(p1_bb, p2_bb, title = "Background", color=#198787, transp=95)

//ema

len_ema = input(10, minval=1, title="Length")

src_ema = input(close, title="Source")

offset_ema = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out_ema = ema(src_ema, len_ema)

//plot(out_ema, title="EMA", color=color.blue, offset=offset_ema)

//out_ema e emaul

//basis_bb e middle de la bb

//hist e histograma

// rsi cu band0 cross pt rsi

// confirmarea

shortCondition = (uptrend==false and crossunder(ema(src_ema, len_ema),sma(src_bb, length_bb)) and hist < 0 and vrsi < overSold) //and time_cond

longCondition = (uptrend==true and crossover(ema(src_ema, len_ema),sma(src_bb, length_bb)) and hist > 0 and vrsi > overBought ) //and time_cond

//tp=input(0.0025,type=input.float, title="tp")

//sl=input(0.001,type=input.float, title="sl")

//INDICATOR---------------------------------------------------------------------

//Average True Range (1. RISK)

atr_period = input(14, "Average True Range Period")

atr = atr(atr_period)

strategy.initial_capital = 50000

//MONEY MANAGEMENT--------------------------------------------------------------

balance = strategy.netprofit + strategy.initial_capital //current balance

floating = strategy.openprofit //floating profit/loss

risk = input(2,type=input.float,title="Risk %")/100 //risk % per trade

isTwoDigit = input(false,"Is this a 2 digit pair? (JPY, XAU, XPD...")

equity_protector = input(1 ,type=input.float, title="Equity Protection %")/100 //equity protection %

equity_protectorTP = input(2 ,type=input.float, title="Equity TP %")/100 //equity protection %

multtp = input(5,type=input.float, title="multi atr tp")

multsl = input(5,type=input.float, title="multi atr sl")

stop = atr*100000*input(1,"SL X")* multsl //Stop level

if(isTwoDigit)

stop := stop/100

target = atr*100000*input(1,"TP X")*multtp //Stop level

//Calculate current DD and determine if stopout is necessary

equity_stopout = false

if(floating<0 and abs(floating/balance)>equity_protector)

equity_stopout := true

equity_stopout2 = false

if(floating>0 and abs(floating/balance)>equity_protectorTP)

equity_stopout2 := true

//Calculate the size of the next trade

temp01 = balance * risk //Risk in USD

temp02 = temp01/stop //Risk in lots

temp03 = temp02*100000 //Convert to contracts

size = temp03 - temp03%1000 //Normalize to 1000s (Trade size)

if(size < 10000)

size := 10000 //Set min. lot size

//TRADE EXECUTION---------------------------------------------------------------

strategy.close_all(equity_stopout, comment="equity sl", alert_message = "equity_sl") //Close all trades w/equity protector

//strategy.close_all(equity_stopout2, comment="equity tp", alert_message = "equity_tp") //Close all trades w/equity protector

is_open = strategy.opentrades > 0

strategy.entry("long",true,oca_name="a",when=longCondition and not is_open) //Long entry

strategy.entry("short",false,oca_name="a",when=shortCondition and not is_open) //Short entry

strategy.exit("exit_long","long",loss=stop, profit=target) //Long exit (stop loss)

strategy.close("long",when=shortCondition) //Long exit (exit condition)

strategy.exit("exit_short","short",loss=stop, profit=target) //Short exit (stop loss)

strategy.close("short",when=longCondition) //Short exit (exit condition)

//strategy.entry("long", strategy.long,size,when=longCondition , comment="long" , alert_message = "long")

//strategy.entry("short", strategy.short, size,when=shortCondition , comment="short" , alert_message = "short")

//strategy.exit("closelong", "long" , profit = close * tp / syminfo.mintick, alert_message = "closelong")

//strategy.exit("closeshort", "short" , profit = close * tp / syminfo.mintick, alert_message = "closeshort")

//strategy.exit("closelong", "long" ,size, profit = close * tp / syminfo.mintick, loss = close * sl / syminfo.mintick, alert_message = "closelong")

//strategy.exit("closeshort", "short" , size, profit = close * tp / syminfo.mintick, loss = close * sl / syminfo.mintick, alert_message = "closeshort")

//strategy.close("long" , when=not (time_cond), comment="time", alert_message = "closelong" )

//strategy.close("short" , when=not (time_cond), comment="time", alert_message = "closeshort")

//strategy.close_all(when=not (time_cond), comment ='time')