Estratégia de Valor da Noro v1.1

Visão geral

A estratégia de canal de valor de Noro v1.1 é uma estratégia de negociação de tendências baseada no canal de valor e na direção das mudanças de preço. A estratégia combina o indicador de canal de valor com o indicador RSI rápido, identificando sinais de forma de linha K que atravessam o canal de valor e combina sinais de inversão de cor de linhas K vermelho-verde e contínuas para estabelecer posições em aberto.

Princípio da estratégia

A estratégia começa por calcular a média dos preços mais altos e mais baixos do passado em um determinado período, construindo um canal de valor intermediário. Quando o preço quebra o canal a partir da direção inferior do canal, é considerado um sinal de múltiplas cabeças; quando o preço quebra o canal a partir da direção superior do canal, é considerado um sinal de cabeças vazias.

Ao mesmo tempo, a estratégia combina duas regras de julgamento auxiliares: o indicador RSI rápido e a cor da linha K. Quando o RSI rápido está abaixo de 25%, o preço é considerado como um estado de sobrecompra, o preço pode se recuperar; quando o preço quebra a trajetória do canal, produz um forte sinal de múltiplas cabeças. Por outro lado, quando o RSI rápido está acima de 75%, o preço é considerado como uma zona de venda excessiva, o preço pode cair; quando o preço quebra a trajetória do canal, produz um forte sinal de cabeças vazias.

Combinando esses três indicadores de sinal, a estratégia pode identificar efetivamente a tendência de linha média e longa e estabelecer posições em tempo hábil. Quando a direção da posição é oposta à cor da linha K mais recente, considere que a tendência mudou e, nesse momento, elimine a posição atual.

Vantagens estratégicas

A maior vantagem desta estratégia é a combinação de vários indicadores para determinar a direção da tendência, evitando a confusão com o ruído do mercado de curto prazo. Concretamente, existem as seguintes vantagens principais:

O indicador de canal de valor identifica claramente a direção e a intensidade da tendência de linha longa. Quando o preço quebra o canal para cima e para baixo, representa a entrada da tendência em uma nova fase, gerando um sinal mais forte.

O RSI rápido é usado para avaliar a tendência de sobrevenda e evitar a tendência de perseguição no ponto de inflexão. Por exemplo, comprar quando está em excesso e vender quando está em excesso.

A determinação da cor da linha K permite verificar ainda mais a continuidade da tendência, fechando a posição atual se a cor mudar.

A estratégia só abre uma posição quando duas linhas K de cor idêntica atravessam o canal em sequência, para evitar ser enganado por uma oscilação de curto prazo.

O método de stop loss médio é simples e efetivo, eliminando a posição sempre que a cor da linha K muda, evitando o máximo possível a expansão dos perdas.

Risco estratégico

A estratégia também apresenta alguns riscos que devem ser lembrados, principalmente:

Os parâmetros do canal de valor são mal definidos, o canal é muito largo ou muito estreito, pode perder o ponto de mudança de tendência ou gerar muitos sinais errados.

O RSI rápido é mal definido e não é capaz de avaliar com precisão o fenômeno de sobrecompra e sobrevenda, perdendo assim a oportunidade de reversão.

O método de stop loss médio pode ser muito sensível a tendências de turbulência, levando a que as posições sejam frequentemente liquidadas.

A impossibilidade de avaliar a evolução das operações após a ruptura do canal de valor pode levar a um aumento dos prejuízos.

O blogueiro também escreveu sobre o impacto que o Black Swan pode ter sobre a população do país, que pode sofrer grandes prejuízos.

Direção de otimização

A estratégia também inclui algumas melhorias importantes:

Ajuste dinâmico dos parâmetros do canal de valor para que o canal se adapte melhor a diferentes ciclos e flutuações em diferentes mercados.

Combinado com o indicador de taxa de flutuação, o RSI modifica os parâmetros, reduzindo a sensibilidade em grandes flutuações e aumentando a sensibilidade em baixas flutuações.

Adição de um mecanismo móvel de parada de perda, para definir a posição de parada de acordo com a amplitude de flutuação da tendência, evitando uma parada excessivamente sensível.

Aumentar o julgamento sobre a força de ruptura e o fenômeno de retrocesso, evitando a ocorrência de falsas rupturas.

A combinação de dados históricos com um modelo de julgamento de treinamento, auxiliando a determinação de momentos em que a reversão de tendência é altamente provável, aumenta a taxa de sucesso da abertura de posições.

Optimizar a estratégia de gestão de posições, ajustando a proporção de posições de acordo com a dinâmica de risco.

Resumir

A estratégia de canal de valor de Noro v1.1 é, em geral, uma estratégia de acompanhamento de tendências simples e práticas. Combina vários indicadores para identificar a direção da tendência da linha média e estabelece regras de abertura de posição mais prudentes.

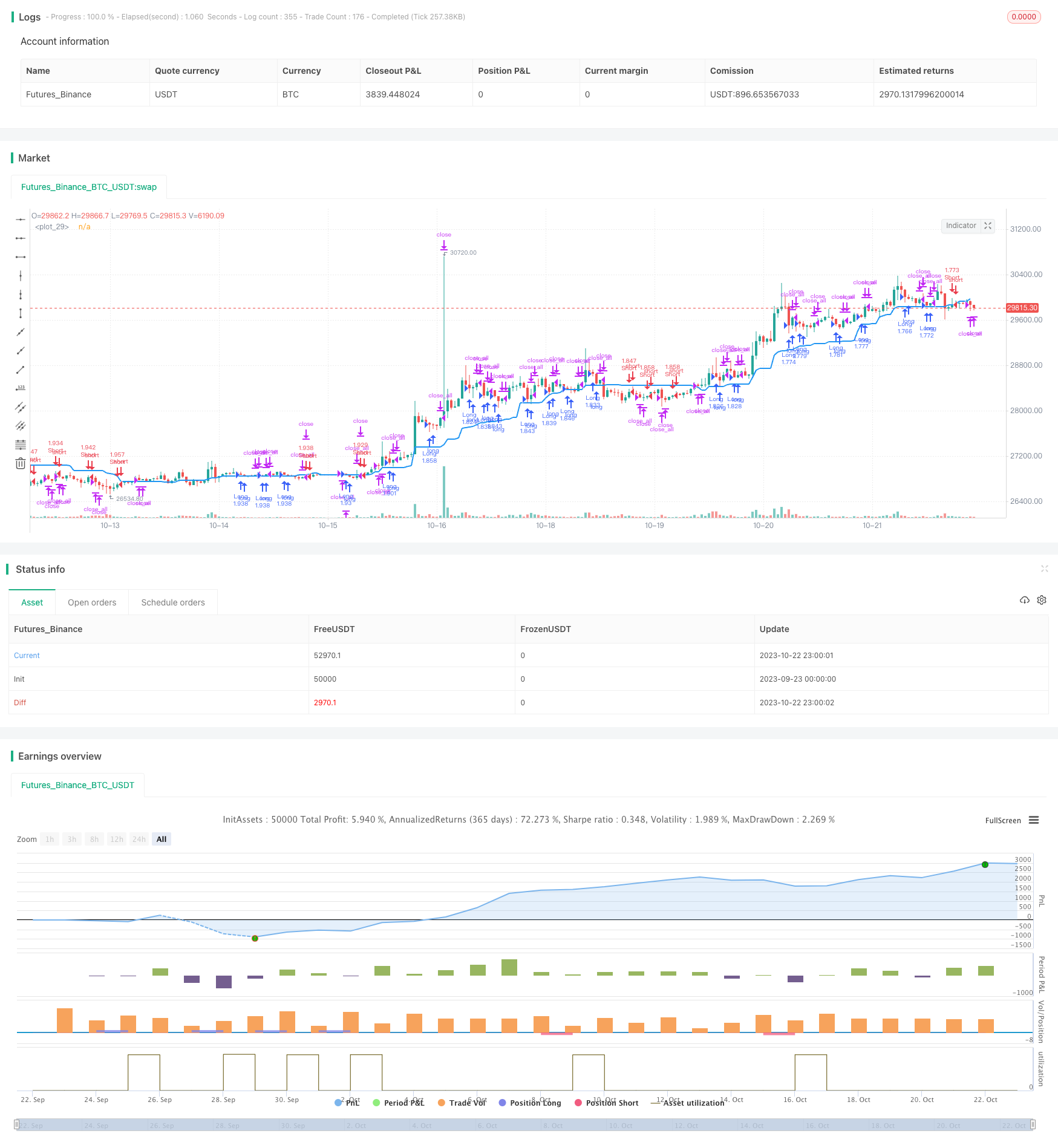

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Price Channel Strategy v1.1", shorttitle = "Price Channel str 1.1", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usecol = input(true, defval = true, title = "Use color strategy")

usersi = input(true, defval = true, title = "Use RSI strategy")

lev = input(1, defval = 1, minval = 1, maxval = 100, title = "leverage")

pch = input(30, defval = 30, minval = 2, maxval = 200, title = "Price Channel")

showcl = input(true, defval = true, title = "Show center-line")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

src = close

//Price channel

lasthigh = highest(src, pch)

lastlow = lowest(src, pch)

center = (lasthigh + lastlow) / 2

trend = low > center ? 1 : high < center ? -1 : trend[1]

col = showcl ? blue : na

plot(center, color = col, linewidth = 2)

//Bars

bar = close > open ? 1 : close < open ? -1 : 0

rbars = sma(bar, 2) == -1

gbars = sma(bar, 2) == 1

//Fast RSI

fastup = rma(max(change(src), 0), 2)

fastdown = rma(-min(change(src), 0), 2)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Signals

body = abs(close - open)

abody = sma(body, 10)

up1 = rbars and close > center and usecol

dn1 = gbars and close < center and usecol

up2 = fastrsi < 25 and close > center and usersi

dn2 = fastrsi > 75 and close < center and usersi

exit = (((strategy.position_size > 0 and close > open) or (strategy.position_size < 0 and close < open)) and body > abody / 2)

lot = strategy.equity / close * lev

//Trading

if up1 or up2

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn1 or dn2

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()