Estratégias de manipulação de tendências baseadas em indicadores de pivô

Visão geral

Esta estratégia baseia-se em indicadores de eixo central para determinar a direção da tendência atual e, em combinação com o indicador RSI, para realizar manipulações reversíveis com o objetivo de acompanhar a tendência.

Princípio da estratégia

Esta estratégia utiliza a média móvel SMA e o RSI para construir o indicador do eixo central. Os métodos de cálculo específicos são os seguintes:

- Calcule a média móvel SMA de N dias

- Calcular o RSI em dias M

- Quando o preço de fechamento está acima do SMA, o indicador do eixo central = ((RSI-35) / (85-35))

- Quando o preço de fechamento está abaixo do SMA, o indicador do eixo central = ((RSI-20) / (70-20)

- Direção da tendência com base no valor do indicador do eixo central

- Indicador do eixo central > 50 para o indicador do eixo central

- Índice do eixo central < 50 para a baixa

De acordo com os sinais do indicador do eixo central, a manipulação reversa é feita, ou seja, com baixa para baixa e alta para baixa, para acompanhar a direção da tendência.

A chave para esta estratégia é usar os indicadores do eixo central para determinar a direção da tendência e fazer a manipulação inversa para acompanhar a tendência do mercado.

Análise de vantagens

As principais vantagens desta estratégia são:

O uso de indicadores de eixo central para determinar a direção da tendência é preciso. O indicador de eixo central, que leva em consideração a média móvel e o indicador RSI, pode determinar com mais precisão o ponto de mudança de tendência.

O uso de estratégias de manipulação de reversão permite o acompanhamento efetivo da tendência. Quando ocorre uma reversão de tendência, a operação de reversão ocorre em tempo hábil para acompanhar a tendência.

A sensibilidade da estratégia pode ser ajustada com a configuração dos parâmetros do RSI. Quanto menor o parâmetro do RSI, mais sensível ele é às mudanças do mercado, podendo ser ajustado para diferentes mercados.

Pode ajustar o ciclo SMA com flexibilidade, adaptando-se à análise de tendências de diferentes ciclos.

Pode ser alternado em várias direções, adaptando-se a diferentes situações.

A eficiência do uso do capital é alta, e não é necessário um grande investimento para obter melhores retornos.

Análise de Riscos

A estratégia também apresenta alguns riscos:

Há um risco de erro de julgamento nos indicadores do eixo central, que podem ser desviados e levar a erros de julgamento.

A estratégia de manipulação reversa tem um alto risco de perdas e exige um controle rigoroso do stop loss.

Quando a tendência é forte, você não pode reverter a operação a tempo e pode perder a tendência.

A configuração incorreta dos parâmetros pode resultar em hipersensibilidade ou lentidão.

As transações são frequentes e as taxas de transação são um fardo.

Correspondentes medidas de gestão de riscos:

Configure um ciclo de média móvel racional para evitar erros de avaliação.

O que é que é que se pode fazer?

A construção de armazéns em lotes reduz os riscos.

Teste de otimização de parâmetros, escolha o conjunto de parâmetros adequado para a estratégia.

Otimizar estratégias de stop loss para reduzir perdas.

Direção de otimização

A estratégia pode ser melhorada nos seguintes aspectos:

Optimizar os parâmetros indicadores, escolher o melhor conjunto de parâmetros. Os melhores parâmetros podem ser determinados por meio de medição de retorno.

Optimizar a estratégia de parada de perdas. Você pode configurar o programa de parada de perdas dinâmicas, como parada de ondas de corda e parada de rastreamento.

Em combinação com outros indicadores, os sinais de filtragem podem ser adicionados. Indicadores como MACD, KDJ e outros podem ser adicionados para evitar sinais errados.

Otimizar automaticamente usando métodos de aprendizagem de máquina. Usar algoritmos evolutivos, aprendizagem de reforço e outros métodos para encontrar automaticamente os parâmetros ótimos.

Quando combinado com a relação de preço e quantidade, apenas se considera a entrada se o volume de transações aumentar.

O uso de stop-loss baseado em modelos. Estabelecer modelos de flutuação do preço das ações e fazer stop-loss dinâmico.

A utilização de dados de alta frequência para a otimização de stop loss.

Resumir

Esta estratégia baseia-se na direção do indicador do eixo central para determinar a tendência, usando o modelo de manipulação inversa para rastrear a tendência, e pode efetivamente acompanhar a tendência do mercado. A vantagem é a determinação de precisão, flexibilidade e alta eficiência no uso de fundos, mas também existe um certo risco de erro de julgamento e risco de perda.

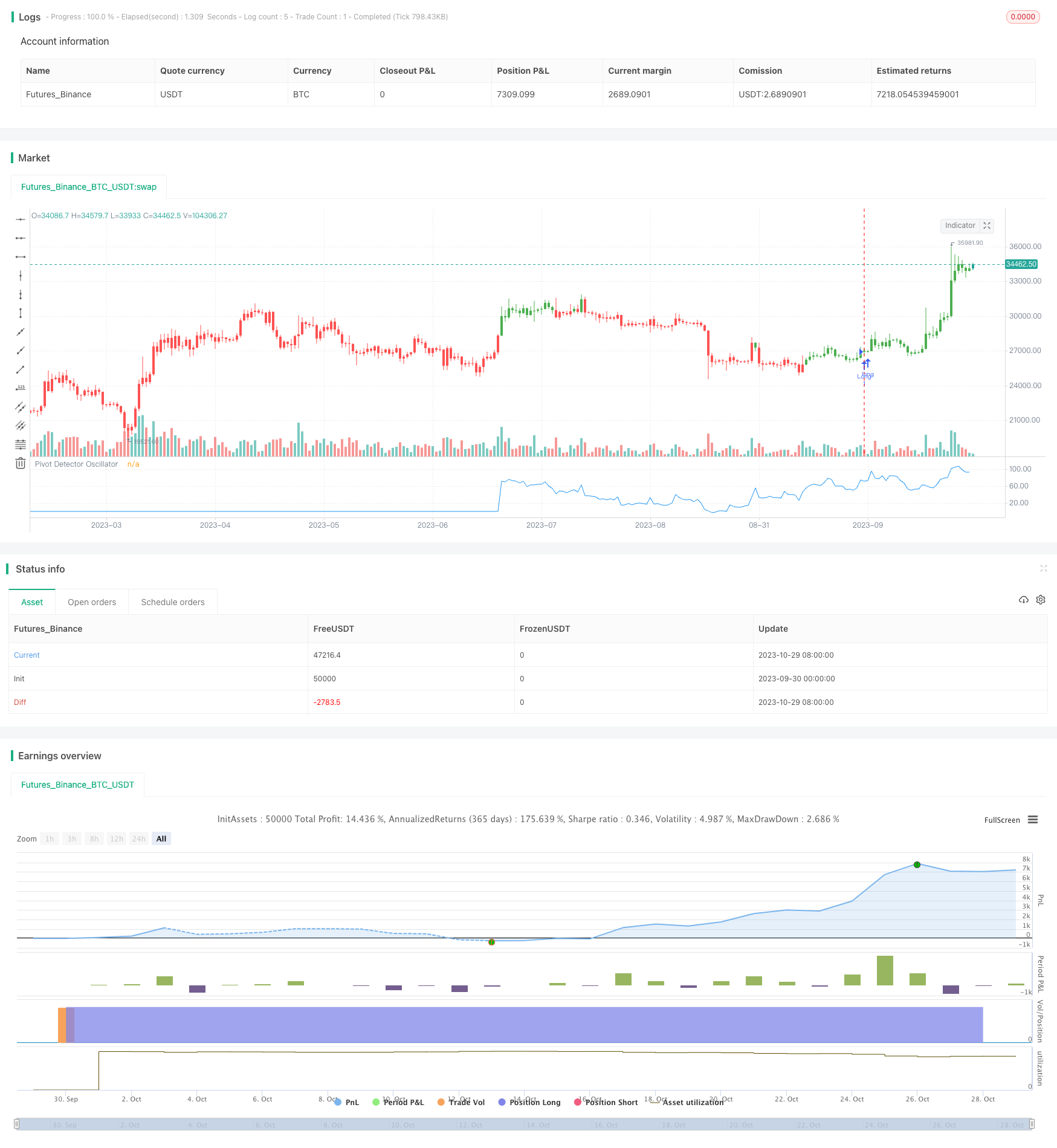

/*backtest

start: 2023-09-30 00:00:00

end: 2023-10-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 03/10/2017

// The Pivot Detector Oscillator, by Giorgos E. Siligardos

// The related article is copyrighted material from Stocks & Commodities 2009 Sep

//

// You can change long to short in the Input Settings

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="The Pivot Detector Oscillator, by Giorgos E. Siligardos")

Length_MA = input(200, minval=1)

Length_RSI = input(14, minval=1)

UpBand = input(100, minval=1)

DownBand = input(0)

MidlleBand = input(50)

reverse = input(false, title="Trade reverse")

// hline(MidlleBand, color=black, linestyle=dashed)

// hline(UpBand, color=red, linestyle=line)

// hline(DownBand, color=green, linestyle=line)

xMA = sma(close, Length_MA)

xRSI = rsi(close, Length_RSI)

nRes = iff(close > xMA, (xRSI - 35) / (85-35),

iff(close <= xMA, (xRSI - 20) / (70 - 20), 0))

pos = iff(nRes * 100 > 50, 1,

iff(nRes * 100 < 50, -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(nRes * 100, color=blue, title="Pivot Detector Oscillator")