Estratégia de ciclo de tendência de Schaff com acompanhamento de momentum

Visão geral

Esta estratégia baseia-se no indicador de ciclo de tendências de Schaff, combinando o princípio de supercompra e supervenda do Stoch RSI, para determinar e acompanhar a tendência por meio de indicadores dinâmicos. Quando o preço entra na zona de supervenda, faça mais; Quando o preço entra na zona de supervenda, faça mais; A estratégia capta pontos de mudança na tendência de preços, ajusta dinamicamente a posição e segue a movimentação dos preços.

Princípio da estratégia

-

- Calcule o MACD, em que o valor padrão do comprimento rápido é 23, o valor padrão do comprimento lento é 50. O MACD reflete a diferença entre as médias móveis de curto e longo prazo para determinar o movimento dos preços.

-

- O MACD é processado pelo Stoch RSI, formando um valor K, onde o valor padrão de Cycle Length é de 10, refletindo a sobrecompra e a sobrevenda do indicador de dinâmica do MACD.

-

- A média móvel ponderada de K, formando um valor de D, cujo 1st %D Length é o valor padrão de 3, excluindo o ruído no valor de K.

-

- O valor de D é novamente processado pelo RSI de Stoch para formar o valor inicial de STC, em que o valor padrão de 2nd %D Length é de 3, formando um sinal exato de sobrevenda.

-

- A média móvel ponderada do valor inicial do STC, obtendo o valor final do STC, na faixa de 0 a 100. STC acima de 75 é o supermercado e abaixo de 25 é o supermercado.

-

- Quando o STC de baixo para cima ultrapassa 25, faça mais; quando o STC de cima para baixo ultrapassa 75, faça vazio.

Vantagens estratégicas

-

- O indicador STC combina o design do Stoch RSI para identificar claramente as áreas de sobrevenda e sobrevenda, formando um sinal de tendência mais forte.

-

- A dupla filtragem Stoch RSI permite a filtragem eficaz de false breakouts.

-

- O STC forma uma faixa padronizada de 0 a 100, o que facilita a formação de sinais de negociação mecanizados.

-

- A estratégia de retrospecção permite a visualização de sinais de ruptura e alarmes de janela de texto para capturar oportunidades de negociação de forma clara e intuitiva.

-

- A estratégia usa uma combinação de parâmetros otimizada para controlar eficazmente as transações sem sentido e evitar a hipersensibilidade.

Risco estratégico

-

- Os indicadores STC são sensíveis aos parâmetros e precisam de ajustar a combinação de parâmetros de diferentes moedas e períodos de tempo para se adaptar às características do mercado.

-

- A estratégia de breakout é facilmente manipulada e requer um stop loss para controlar o risco.

-

- Falsa ruptura em mercados de baixa liquidez pode desencadear sinais errados, que necessitam de filtragem de indicadores como volume de transação em combinação.

-

- A estratégia baseia-se apenas no indicador STC e pode ser combinada com outros fatores para determinar a confirmação de tendências e evitar a reversão do stop loss.

-

- É necessário prestar atenção aos pontos críticos de resistência de suporte para evitar sinais errados na região.

Direção de otimização da estratégia

-

- Otimizar a combinação de parâmetros do MACD para adaptar-se a diferentes períodos e moedas.

-

- Optimizar os parâmetros de K e D para o Stoch RSI, suavizando a curva STC.

-

- Combinação de indicadores de volume de transação para evitar falsas rupturas em mercados de baixa liquidez.

-

- Adicionar outros indicadores de julgamento para confirmar sinais de tendência, como a faixa de Bryn.

-

- Aumentar os mecanismos de stop loss, como stop loss móvel ou stop loss ATR.

-

- Ajustes na posição de entrada, como a entrada de retorno após a ruptura, para garantir a confirmação da tendência.

Resumir

A estratégia de ciclo de tendência de Schaff determina áreas de sobrevenda e sobrevenda por meio de indicadores de dinâmica e, com isso, avalia a mudança de tendência de curto prazo nos preços. A estratégia é simples e clara, pode ser ajustada de acordo com os diferentes parâmetros do mercado, mas também existe o risco de se encaixar. Pode ser otimizada por meio de indicadores auxiliares de julgamento e parada de perdas, para ter melhor efeito em tendências fortes.

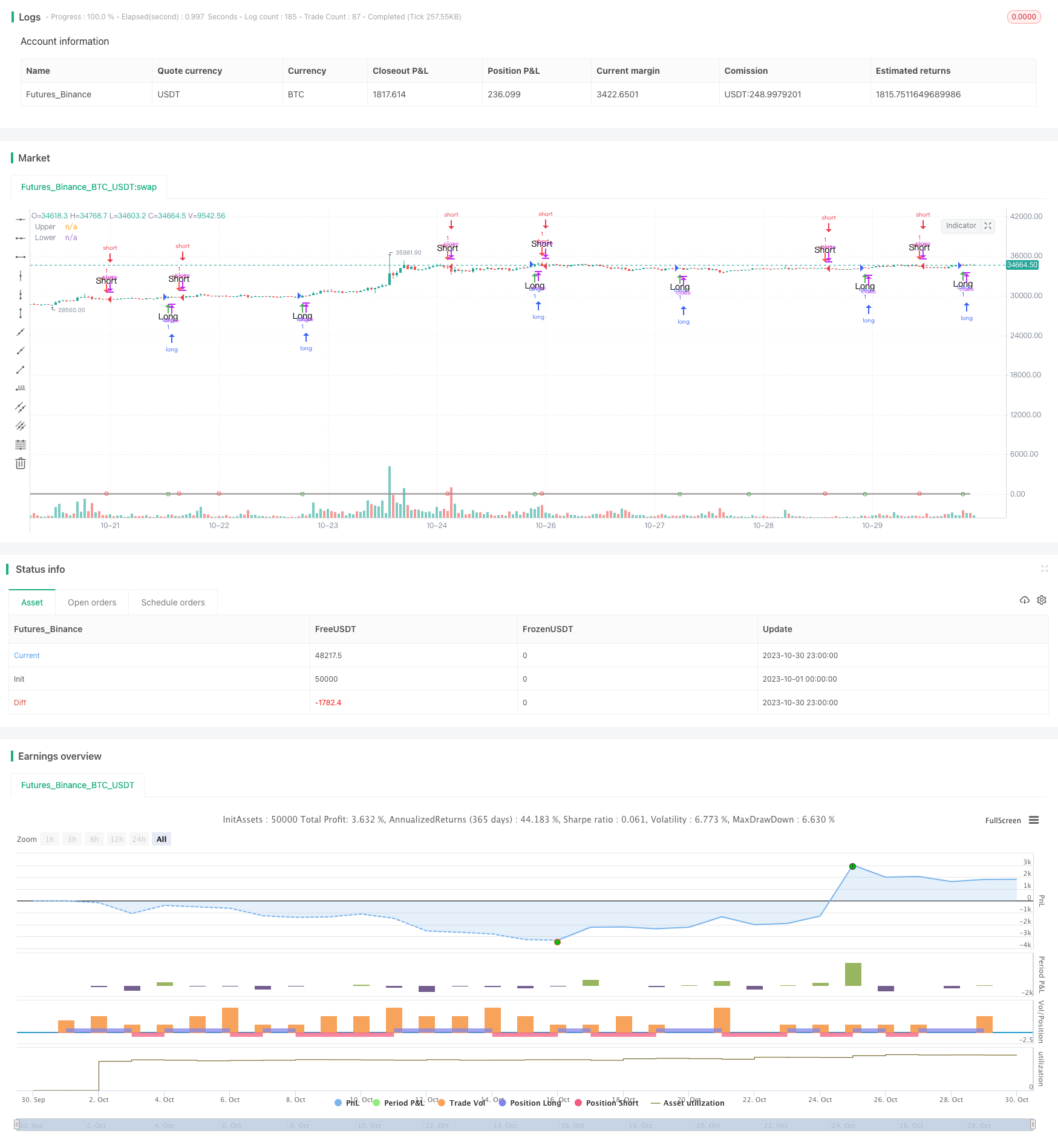

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

// Copyright (c) 2018-present, Alex Orekhov (everget)

// Schaff Trend Cycle script may be freely distributed under the MIT license.

strategy("Schaff Trend Cycle", shorttitle="STC Backtest", overlay=true)

fastLength = input(title="MACD Fast Length", defval=23)

slowLength = input(title="MACD Slow Length", defval=50)

cycleLength = input(title="Cycle Length", defval=10)

d1Length = input(title="1st %D Length", defval=3)

d2Length = input(title="2nd %D Length", defval=3)

src = input(title="Source", defval=close)

highlightBreakouts = input(title="Highlight Breakouts ?", type=bool, defval=true)

macd = ema(src, fastLength) - ema(src, slowLength)

k = nz(fixnan(stoch(macd, macd, macd, cycleLength)))

d = ema(k, d1Length)

kd = nz(fixnan(stoch(d, d, d, cycleLength)))

stc = ema(kd, d2Length)

stc := stc > 100 ? 100 : stc < 0 ? 0 : stc

//stcColor = not highlightBreakouts ? (stc > stc[1] ? green : red) : #ff3013

//stcPlot = plot(stc, title="STC", color=stcColor, transp=0)

upper = input(75, defval=75)

lower = input(25, defval=25)

transparent = color(white, 100)

upperLevel = plot(upper, title="Upper", color=gray)

// hline(50, title="Middle", linestyle=dotted)

lowerLevel = plot(lower, title="Lower", color=gray)

fill(upperLevel, lowerLevel, color=#f9cb9c, transp=90)

upperFillColor = stc > upper and highlightBreakouts ? green : transparent

lowerFillColor = stc < lower and highlightBreakouts ? red : transparent

//fill(upperLevel, stcPlot, color=upperFillColor, transp=80)

//fill(lowerLevel, stcPlot, color=lowerFillColor, transp=80)

long = crossover(stc, lower) ? lower : na

short = crossunder(stc, upper) ? upper : na

long_filt = long and not short

short_filt = short and not long

prev = 0

prev := long_filt ? 1 : short_filt ? -1 : prev[1]

long_final = long_filt and prev[1] == -1

short_final = short_filt and prev[1] == 1

strategy.entry("long", strategy.long, when = long )

strategy.entry("short", strategy.short, when = short)

plotshape(crossover(stc, lower) ? lower : na, title="Crossover", location=location.absolute, style=shape.circle, size=size.tiny, color=green, transp=0)

plotshape(crossunder(stc, upper) ? upper : na, title="Crossunder", location=location.absolute, style=shape.circle, size=size.tiny, color=red, transp=0)

alertcondition(long_final, "Long", message="Long")

alertcondition(short_final,"Short", message="Short")

plotshape(long_final, style=shape.arrowup, text="Long", color=green, location=location.belowbar)

plotshape(short_final, style=shape.arrowdown, text="Short", color=red, location=location.abovebar)