Estratégia de negociação de reversão de média móvel dupla de Connor RSI

Visão geral

A estratégia de negociação de reversão do RSI de Connor combina um índice relativamente forte (RSI) e a linha de reversão de Connor para encontrar oportunidades de reversão de alta probabilidade. A estratégia julga que a situação está prestes a mudar e estabelece uma posição quando as tendências de curto e longo prazo se revertem.

Princípio da estratégia

A estratégia usa simultaneamente o RSI e a linha de dupla equilíbrio para determinar a tendência do mercado. Primeiro, calcula-se o RSI de 2 ciclos para determinar a reversão de tendência de curto prazo. Em seguida, calcula-se a média móvel de 200 ciclos para determinar a direção da tendência de longo prazo.

Sinais de entrada: RSI menor do que a zona de oversold (default 5) e curto prazo preço acima do longo prazo preço de fazer mais; RSI maior do que a zona de overbuy (default 95) e curto prazo preço abaixo do longo prazo preço de fazer a vaga.

Sinais de saída: a linha média de curto prazo de 5 ciclos sai do jogo quando o sinal é enviado na direção oposta da posição de entrada; ou paragem (perda por defeito de 3%) [2].

Análise de vantagens estratégicas

A estratégia combina vários indicadores para determinar a estrutura do mercado e pode melhorar a precisão das negociações. As vantagens específicas são as seguintes:

- Utilizando o RSI para determinar pontos de reversão de curto prazo, a média móvel filtra a confiabilidade dos sinais de reversão

- A dupla linha de equilíbrio forma uma forte filtragem para evitar a fusão.

- A linha média de curto prazo verifica novamente o sinal de reversão, garantindo uma alta probabilidade de saída

- Controle de riscos, mecanismos de suspensão de perdas

Análise de risco estratégico

A estratégia também apresenta alguns riscos:

- O RSI é mais propenso a emitir sinais errados quando os mercados estão em alta

- Avaliação de conjuntos de indicadores múltiplos, otimização de parâmetros é mais complexa

- A inversão não é necessariamente bem sucedida, mas precisa ser detida em tempo hábil

Direção de otimização da estratégia

A estratégia pode ser melhorada em vários aspectos:

- Optimizar os parâmetros do RSI para encontrar a melhor combinação de inversões

- Testar diferentes tipos de parâmetros de média móvel

- Optimizar a estratégia de stop loss e encontrar o melhor ponto de parada

- Aumentar os indicadores de tendência para evitar falhas de reversão

Resumir

A estratégia de negociação de reversão de RSI de Conner, que capta a reversão de tendências em posições de alta probabilidade através de sinais de reversão de RSI e filtragem de duas linhas de equilíbrio. A estratégia usa vários critérios de avaliação e pode aumentar efetivamente a estabilidade da estratégia de negociação.

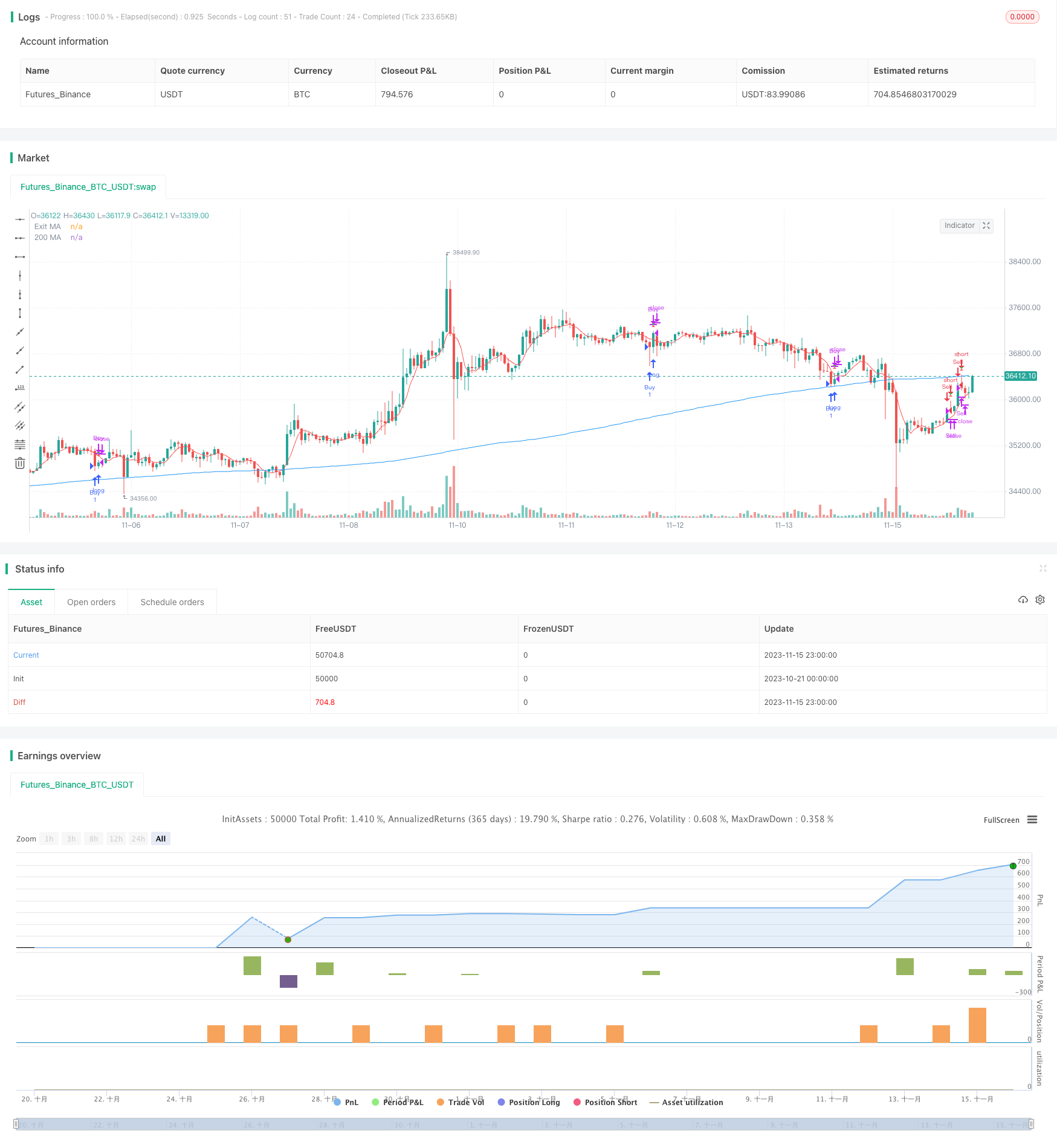

/*backtest

start: 2023-10-21 00:00:00

end: 2023-11-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Connors RSI-MA Strategy", overlay=true)

// Strategy parameters

rsiLength = input(2, title="RSI Length")

maLength = input(200, title="MA Length")

exitMaLength = input(5, title="Exit MA Length")

overboughtThreshold = input(95, title="Overbought Threshold")

oversoldThreshold = input(5, title="Oversold Threshold")

stopLossPercentage = input(3, title="Stop Loss Percentage")

// 2-period RSI

rsi2 = ta.rsi(close, rsiLength)

// 200-period MA

ma200 = ta.sma(close, maLength)

// 5-period MA for exit signals

ma5_exit = ta.sma(close, exitMaLength)

// Positive trend condition

positiveTrend = close > ma200

// Negative trend condition

negativeTrend = close < ma200

// Buy and sell conditions

buyCondition = rsi2 < oversoldThreshold and positiveTrend

sellCondition = rsi2 > overboughtThreshold and negativeTrend

// Exit conditions

exitLongCondition = close > ma5_exit

exitShortCondition = close < ma5_exit

// Stop Loss

stopLossLevelLong = strategy.position_avg_price * (1 - stopLossPercentage / 100)

stopLossLevelShort = strategy.position_avg_price * (1 + stopLossPercentage / 100)

// Strategy logic

if (buyCondition)

strategy.entry("Buy", strategy.long)

if (sellCondition)

strategy.entry("Sell", strategy.short)

if (exitLongCondition or close >= stopLossLevelLong)

strategy.close("Buy")

if (exitShortCondition or close <= stopLossLevelShort)

strategy.close("Sell")

// Plotting

plot(ma200, title="200 MA", color=color.blue)

plot(ma5_exit, title="Exit MA", color=color.red)

// Plot stop loss levels

plotshape(series=stopLossLevelLong, title="Long Stop Loss", color=color.green, style=shape.triangledown, size=size.small)

plotshape(series=stopLossLevelShort, title="Short Stop Loss", color=color.red, style=shape.triangleup, size=size.small)