Estratégia de Crossover de Média Móvel Dupla

Visão geral

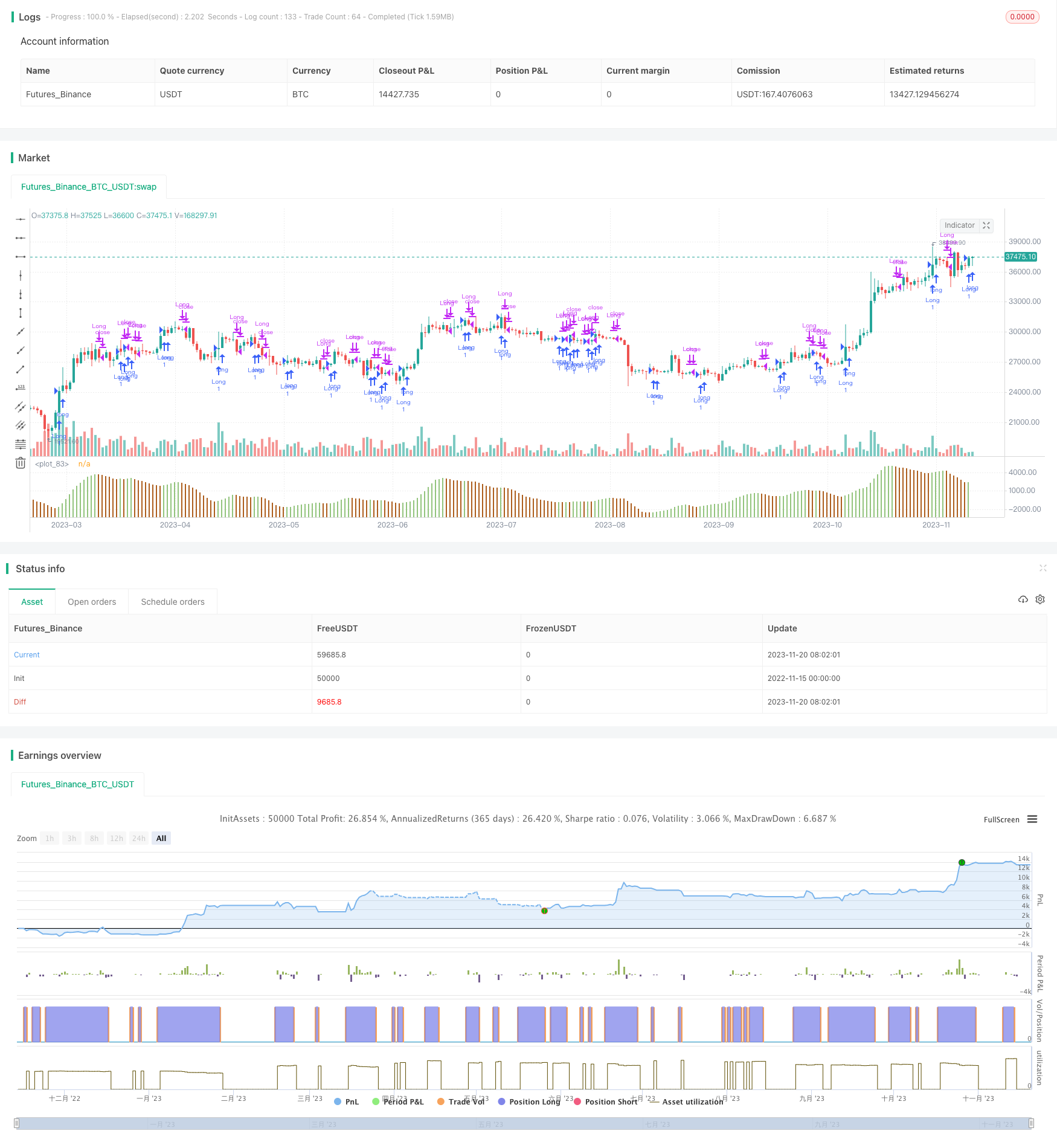

Trata-se de uma estratégia de negociação simples e quantitativa baseada em indicadores de equilíbrio. Utiliza um binário de equilíbrio rápido e lento para determinar o momento de compra e venda. Produz um sinal de compra quando a linha rápida quebra a linha lenta a partir da direção inferior; Produz um sinal de venda quando a linha rápida quebra a linha lenta a partir da direção superior.

Princípio da estratégia

A estratégia baseia-se principalmente na função de acompanhamento de tendências na linha média. Os parâmetros da linha rápida são pequenos e respondem rapidamente às mudanças de preço; os parâmetros da linha lenta são grandes e representam tendências de longo prazo. A linha rápida que atravessa a linha lenta de baixo significa que a tendência de curto prazo começa a se inverter e entra em uma tendência ascendente; e a linha rápida que atravessa a linha lenta de cima significa que a tendência de curto prazo começa a se inverter e entra em uma tendência descendente.

Especificamente, a estratégia define um duplo equilíbrio entre o dia 5 (linha rápida) e o dia 34 (linha lenta). Calcule diariamente o valor desses dois equilíbrios e compare se a linha rápida quebra a linha lenta a partir da direção inferior. Se ocorrer um sinal de golden fork, faça mais; se ocorrer um sinal de dead fork, leve a posição.

Análise de vantagens

A estratégia é simples de entender e fácil de implementar. Em comparação com outras estratégias complexas, é mais adequada para iniciantes em negociação quantitativa.

A estratégia de dupla linha média pode filtrar o ruído do mercado e capturar as principais tendências. A estratégia de dupla linha média pode se adaptar às mudanças de mercado em diferentes períodos, ajustando o parâmetro de dias da linha média rápida e lenta.

A estratégia também possui um mecanismo de parada de perdas. Quando o preço começa a se inverter, a linha de equilíbrio se torna frágil, e a perda é interrompida em tempo hábil para controlar o risco de forma eficaz.

Análise de Riscos

A estratégia de dupla equilíbrio pode apresentar riscos de perda de parada, falha de ajuste de curva e outros. Em particular, existem principalmente os seguintes problemas:

Há um atraso na linha média, que pode ocorrer quando o sinal é emitido apenas depois de uma reinicialização completa. Nesse momento, o lucro se transforma em perda.

Em situações de turbulência, pode haver vários sinais falsos, o que pode levar a transações desnecessárias, aumentando os custos de transação e a perda de pontos de deslizamento.

A estratégia baseia-se exclusivamente em indicadores técnicos, sem a combinação com a análise fundamental.

Não se tem em conta a gestão de posições e o controlo de riscos. Um acidente inesperado pode fazer a estratégia explodir.

Direção de otimização

Para aproveitar melhor os benefícios da estratégia e minimizar os riscos, pode-se fazer otimizar a estratégia em alguns aspectos:

A combinação de indicadores de tendência e oscilação, que estabelecem condições de entrada mais rigorosas, filtra os falsos sinais. Por exemplo, MACD ou KDJ indicadores.

Adicione um mecanismo de parada apropriado. Se a queda for determinada após o Gold Forks, a parada será interrompida.

Optimizar a combinação de parâmetros diários da linha média lenta e rápida, ajustando-se às mudanças de preços de diferentes períodos. Pode-se fazer a otimização de combinações de parâmetros para encontrar o melhor parâmetro.

A tendência geral pode ser avaliada com base no índice de grandes mercados, evitando a alta frequência de negociação em situações de turbulência.

Combinação de mudanças no volume de transação para verificar a confiabilidade do sinal de tendência. Por exemplo, o aumento deve ter condições de ruptura de volume.

Resumir

A estratégia de dupla equilíbrio é uma estratégia de negociação quantitativa muito típica. Tem características simples, intuitivas e fáceis de implementar, o que é ideal para os iniciantes em negociação quantitativa aprenderem e dominarem. Os melhores resultados são obtidos com o teste e otimização contínua dos parâmetros.

/*backtest

start: 2022-11-15 00:00:00

end: 2023-11-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// This strategy is a modification to the "Bill Williams, Awesome Oscillator

// (AO) Backtest" strategy (Copyright by HPotter v1.0 29/12/2016)

//

// This version of the strategy by Midnight Mouse. 10/4/2018

//

// DESCRIPTION

//

// This indicator plots the oscillator as a column where periods fit for buying

// are marked as green, and periods fit for selling as orange/brown. If the

// current value of AO (Awesome Oscillator) is > the previous, the period is

// deemed fit for buying and the indicator is marked green. If the AO values is

// not over the previous, the period is deemed fit for selling and the indicator

// is marked orange/brown.

//

// You can change long to short in the Input Settings

//

// Please, use it only for learning or paper trading. Do not for real trading.

////////////////////////////////////////////////////////////

strategy("Awesome Oscillator.MMouse_Lager_BCE")

// === SETTINGS ===

// Strategy start date

FromMonth = input(defval = 1, title = "From Month", minval = 1)

FromDay = input(defval = 1, title = "From Day", minval = 1)

FromYear = input(defval = 2017, title = "From Year", minval = 2014)

// Strategy settings

nLengthSlow = input(34, minval=1, title="Length Slow")

nLengthFast = input(5, minval=1, title="Length Fast")

allowShorts = input(false, title="Include Short Trades")

reverse = input(false, title="Trade reverse")

// === BODY ===

// Use Heikin-Ashi candles for the buy/sell signal

ha_t = heikinashi(syminfo.tickerid)

ha_high = security(ha_t, timeframe.period, high)

ha_low = security(ha_t, timeframe.period, low)

length = input( 14 )

price = open

vrsi = rsi(price, length)

// Calc (H+L)/2 for each length

xSMA1_hl2 = sma((ha_high + ha_low)/2, nLengthFast)

xSMA2_hl2 = sma((ha_high + ha_low)/2, nLengthSlow)

// Get SMA difference (Fast - Slow)

xSMA1_SMA2 = xSMA1_hl2 - xSMA2_hl2

// Derive the color of the column

cClr = xSMA1_SMA2 > xSMA1_SMA2[1] ? #93c47d : #ad5e1d

// Determine the position to take (Long vs. Short)

pos = iff(xSMA1_SMA2 > xSMA1_SMA2[1], 1, iff(xSMA1_SMA2 < xSMA1_SMA2[1], -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1, iff(reverse and pos == -1, 1, pos))

// Only apply strategy from the start date

if (time >= timestamp(FromYear, FromMonth, FromDay, 00, 00))

if (possig == 1)

// Market is currently fit for a Long position

strategy.entry("Long", strategy.long)

if (possig == -1)

// Market is currently fit for a Short position

if(allowShorts)

// Shorts are allowed. Record a Short position

strategy.entry("Short", strategy.short)

else

// Shorts are not allowed. Closec the Long position.

strategy.close("Long")

// Define the candle colors

//barcolor(possig == -1 ? red :

// possig == 1 ? green :

// blue )

// Plot the oscillator

plot(xSMA1_SMA2, style=columns, linewidth=1, color=cClr)