Estratégias de stop loss e take profit baseadas em preço

Visão geral

A idéia central desta estratégia é usar o valor de parada de perda de entrada para definir um número razoável de pontos de parada de perda e gerenciar o risco e o lucro de cada transação.

Princípio da estratégia

A estratégia primeiro configura um sinal de entrada aleatório, fazendo mais quando o SMA14 passa pelo SMA28 e fazendo zero quando o SMA14 passa pelo SMA28.

Após a entrada, a estratégia usa a função moneyToSLPoints para calcular o número de pontos de parada correspondente de acordo com o montante de perda de entrada, e também o número de pontos de parada. Assim, é possível definir o limite de parada de perda baseado no valor em dólares.

Por exemplo, se a entrada for feita em mais 100 mãos, cada ponto vale 10 dólares e o stop loss é de 100 dólares, então o ponto de stop loss é 100/10/100 = 0,1 ponto.

Finalmente, use a estratégia.exit para definir o ponto de saída do stop loss. Desenhe o gráfico da linha de stop loss e da linha de stop stop como referência de inicialização.

Análise de vantagens

Esta estratégia baseada no preço de parada de perda, a maior vantagem é que o parâmetro de configuração é intuitivo, pode ver intuitivamente a relação entre risco e ganho, para a seleção de parâmetros.

Além disso, em comparação com os pontos de parada, o stop loss em dólares permite um melhor controle da abertura de risco real. Quando a volatilidade do mercado aumenta, o stop loss em dólares protege melhor os fundos.

Análise de Riscos

A estratégia de stop loss também traz riscos:

Se o ponto de parada é muito largo, é fácil de ser bloqueado. Se a distância de parada for muito longa, a probabilidade de reversão da linha curta é maior. É fácil de ser bloqueada e não pode ser bloqueada.

É difícil lucrar se o ponto de paragem estiver muito próximo. Se o ponto de paragem estiver muito próximo, a operação unilateral normal não pode ser alcançada, é difícil lucrar.

É necessário escolher um contrato com um valor razoável. Se for escolhido um contrato com um valor de ponto muito grande, como o petróleo, então o mesmo dólar é interrompido, o número de pontos correspondente será muito pequeno e será facilmente extraído na flutuação do mercado. Isso requer uma escolha razoável do valor do ponto.

Direção de otimização

A estratégia pode ser otimizada em vários aspectos:

Os sinais de entrada podem ser otimizados, por exemplo, com opções de combinação de tendências, volatilidade e estacionalidade para um melhor momento de entrada.

Pode-se escolher a percentagem de stop loss adequada de acordo com a variedade. Por exemplo, as mercadorias podem ter um stop loss mais flexível.

Pode ser combinado com a taxa de flutuação, com a liberação apropriada do stop loss quando a flutuação aumenta; com o aperto apropriado do stop loss quando a flutuação diminui.

Pode-se escolher uma estratégia de stop loss diferente de acordo com o horário do dia de negociação. Por exemplo, o tempo de negociação dos EUA é restrito ao stop loss, reduzindo a probabilidade de ser colocado.

Resumir

Esta estratégia tem como parâmetro o valor em dólares, e permite um intuitivo função de parada de perda. A vantagem da estratégia é que a escolha de parâmetros e o controle de fundos são intuitivos, a desvantagem é que é fácil de ser manipulado e difícil de lucrar. Podemos melhorar o tempo de entrada, a otimização dos parâmetros de parada de perda, a escolha de contratos, etc., para tornar a estratégia mais rentável.

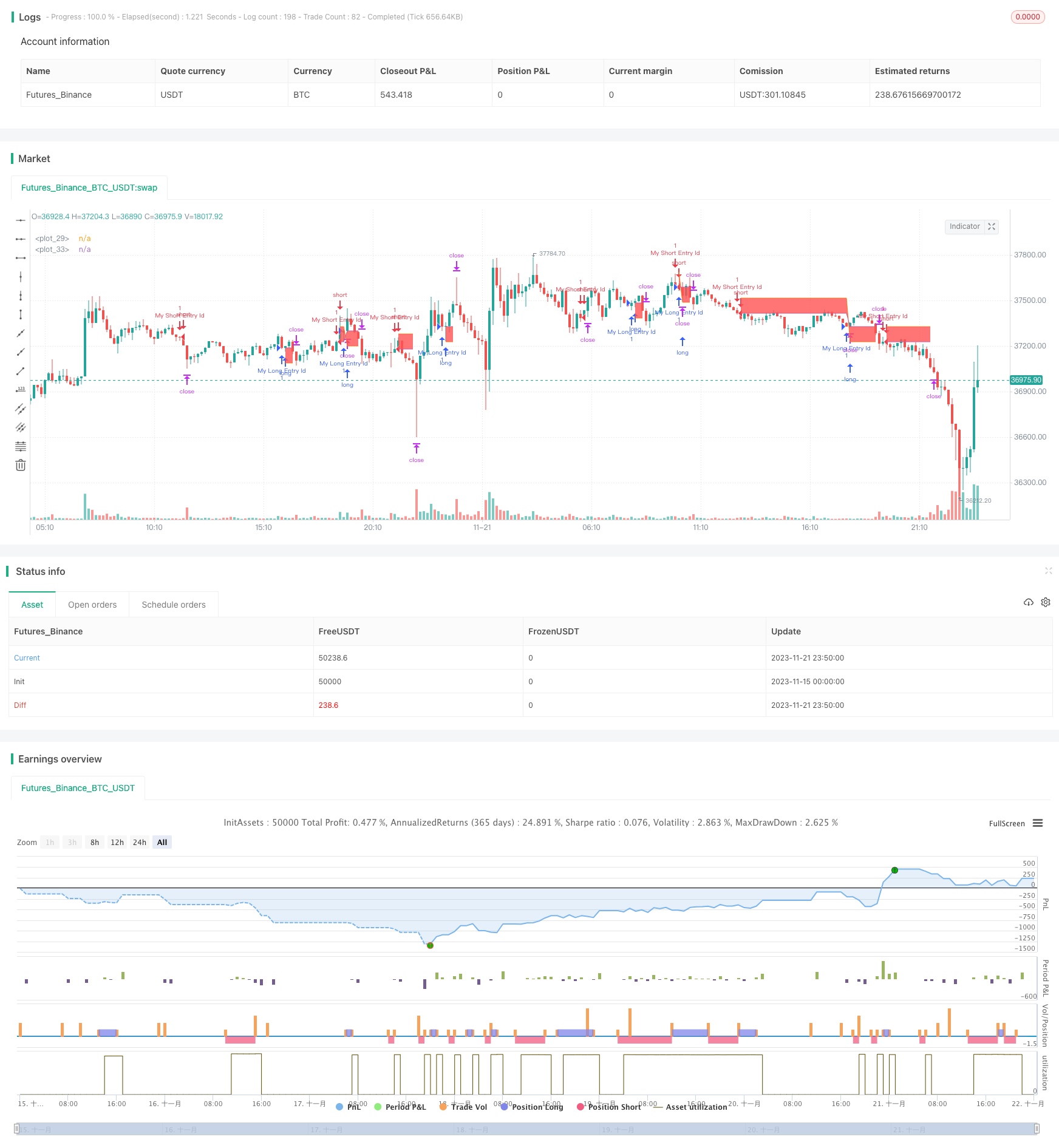

/*backtest

start: 2023-11-15 00:00:00

end: 2023-11-22 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © adolgov

// @description

//

//@version=4

strategy("Stop loss and Take Profit in $$ example", overlay=true)

// random entry condition

longCondition = crossover(sma(close, 14), sma(close, 28))

if (longCondition)

strategy.entry("My Long Entry Id", strategy.long)

shortCondition = crossunder(sma(close, 14), sma(close, 28))

if (shortCondition)

strategy.entry("My Short Entry Id", strategy.short)

moneyToSLPoints(money) =>

strategy.position_size !=0 ? (money / syminfo.pointvalue / abs(strategy.position_size)) / syminfo.mintick : na

p = moneyToSLPoints(input(200, title = "Take Profit $$"))

l = moneyToSLPoints(input(100, title = "Stop Loss $$"))

strategy.exit("x", profit = p, loss = l)

// debug plots for visualize SL & TP levels

pointsToPrice(pp) =>

na(pp) ? na : strategy.position_avg_price + pp * sign(strategy.position_size) * syminfo.mintick

pp = plot(pointsToPrice(p), style = plot.style_linebr )

lp = plot(pointsToPrice(-l), style = plot.style_linebr )

avg = plot( strategy.position_avg_price, style = plot.style_linebr )

fill(pp, avg, color = color.green)

fill(avg, lp, color = color.red)