Uma estratégia de sistema de média móvel sólida e robusta

Visão geral

A estratégia é um sistema de média móvel baseado em 4 diferentes períodos de SMMAs e um indicador de EMA. Combina várias ferramentas de análise técnica de títulos para formar uma estratégia de negociação através do julgamento de tendências. A estratégia é aplicada principalmente para a negociação diária de títulos de 15 minutos EURUSD em contas de alto risco.

Princípio da estratégia

A estratégia usa 4 diferentes parâmetros SMMA ((3, 6, 9, 50) e um EMA ((200) para construir um sistema de médias móveis em vários níveis. O indicador SMMA pode filtrar eficazmente o ruído do mercado e determinar a direção da tendência. O indicador EMA detecta tendências de longo prazo.

Um sinal de compra é gerado quando uma média móvel de curto período (por exemplo, um SMMA de 3 períodos) atravessa uma média móvel de longo período (por exemplo, um EMA de 200 períodos). Um sinal de venda é gerado quando uma média móvel de curto período atravessa uma média móvel de longo período abaixo da média móvel de curto período.

Além disso, a estratégia estabelece um ponto de parada para controlar o risco.

Análise de vantagens

A estratégia tem as seguintes vantagens:

A estrutura de médias móveis em vários níveis é eficaz para determinar a direção da tendência e reduzir os sinais falsos.

O indicador SMMA filtra eficazmente o ruído do mercado, enquanto o indicador EMA detecta tendências de linha longa.

A conta de alto nível de alavancagem é adequada para aumentar os lucros das negociações.

A definição de um ponto de parada de perda permite um controle eficaz do risco.

Optimizado para variedade de negociação (EURUSD) e período (minutos 15), para dar uma vantagem maior.

Análise de Riscos

A estratégia também apresenta os seguintes riscos:

A utilização de grandes médias móveis pode fazer com que se perca uma oportunidade de reversão de curto prazo.

A alta alavancagem aumenta os prejuízos e, ao mesmo tempo, aumenta os lucros.

Quando a média móvel produz um sinal, a tendência de curto prazo pode já ter ocorrido.

A taxa de câmbio do EURUSD pode ser muito flutuante, o que traz um risco maior.

Para responder a esses riscos, pode-se ajustar adequadamente o coeficiente de alavancagem, otimizar os parâmetros da média móvel, introduzir outros indicadores para determinar a inversão da tendência e assim por diante.

Direção de otimização

Os principais pontos de otimização da estratégia são:

Avaliar o desempenho de diferentes variedades e ciclos e selecionar os parâmetros mais adequados.

Teste diferentes combinações de parâmetros e quantidades de médias móveis.

Aumentar o volume de negócios ou oscilação dos indicadores para determinar o ponto de viragem a curto prazo.

Ajuste dinâmico para aumentar a amplitude do stop loss.

A junção com o ENU indica um ponto de inflexão.

A estabilidade e a lucratividade das estratégias podem ser significativamente aumentadas por meio de testes e otimização em vários aspectos.

Resumir

A estratégia de média móvel integra as vantagens do indicador de média para formar um sistema de julgamento de tendências robusto. Otimizando a variedade e o período de negociação, a estratégia é ideal para negociação em dias de alta alavancagem. Através de ajustes de parâmetros e testes de otimização, a estratégia pode ser uma estratégia de negociação algorítmica eficiente e confiável.

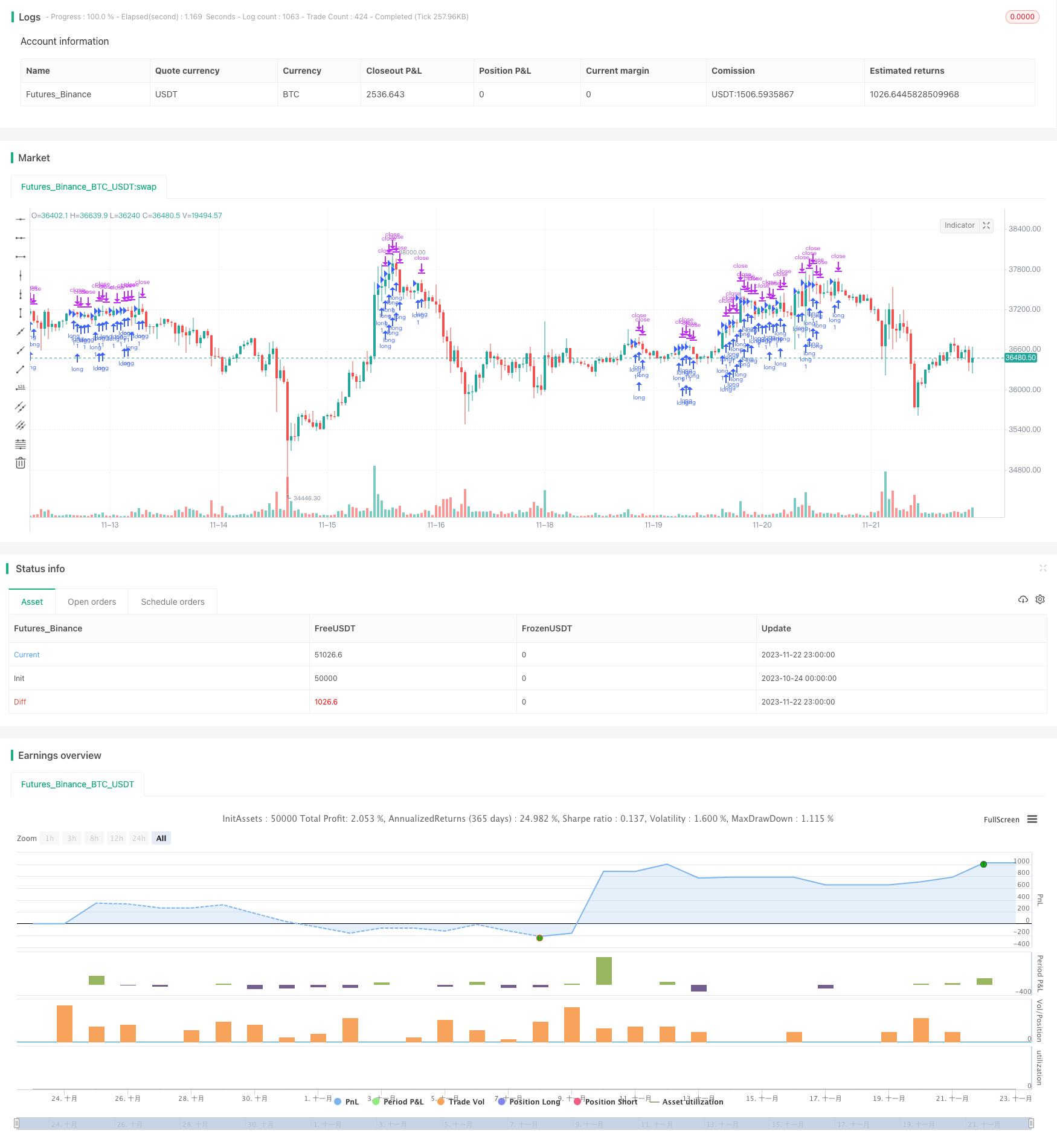

/*backtest

start: 2023-10-24 00:00:00

end: 2023-11-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy("Money maker EURUSD 15min" )

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2000, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 8, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2021, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

len = input(3, minval=1, title="Length")

src = input(hl2, title="Source")

smma = 0.0

sma1 = sma(src, len)

smma := na(smma[1]) ? sma1 : (smma[1] * (len - 1) + src) / len

len2 = input(6, minval=1, title="Length")

src2 = input(hl2, title="Source")

smma2 = 0.0

sma2 = sma(src2, len2)

smma2 := na(smma2[1]) ? sma2 : (smma2[1] * (len2 - 1) + src2) / len2

len3 = input(9, minval=1, title="Length")

src3 = input(hl2, title="Source")

smma3 = 0.0

sma3 = sma(src3, len3)

smma3 := na(smma3[1]) ? sma3 : (smma3[1] * (len3 - 1) + src3) / len3

len4 = input(50, minval=1, title="Length")

src4 = input(close, title="Source")

smma4 = 0.0

sma4 = sma(src4, len4)

smma4 := na(smma4[1]) ? sma4 : (smma4[1] * (len4 - 1) + src4) / len4

len5 = input(200, minval=1, title="Length")

src5 = input(close, title="Source")

out5 = ema(src5, len5)

timeinrange(res, sess) => time(res, sess) != 0

london=timeinrange(timeframe.period, "0300-1045")

londonEntry=timeinrange(timeframe.period, "0300-0845")

extraEntry =timeinrange(timeframe.period, "0745-1030")

time_cond = true

//time_cond2 = time >= startDate and time <= finishDate and extraEntry

//

longCond = close > out5 and close > smma4 and close > smma3 and close > smma2 and close > smma and smma > smma2 and smma2>smma3 and smma3>smma4 and smma4>out5 and time_cond

shortCond = close < out5 and close < smma4 and close < smma3 and close < smma2 and close < smma and smma < smma2 and smma2<smma3 and smma3<smma4 and smma4<out5 and time_cond

//longCond = close > out5 and close > smma4 and close > smma3 and close > smma2 and close > smma and smma > smma2 and smma2>smma3 and smma3>smma4 and smma4>out5 and time_cond2

//shortCond = close < out5 and close < smma4 and close < smma3 and close < smma2 and close < smma and smma < smma2 and smma2<smma3 and smma3<smma4 and smma4<out5 and time_cond2

//longCond2 = crossover(close,out5) and crossover(close,smma4) and crossover(close,smma3) and crossover(close,smma2) and crossover(close,smma) and time_cond

//shortCond2 = crossunder(close,out5) and crossunder(close,smma4) and crossunder(close,smma3) and crossunder(close,smma2) and crossunder(close,smma) and time_cond

tp=input(300,title="tp")

sl=input(300,title="sl")

strategy.initial_capital = 50000

//MONEY MANAGEMENT--------------------------------------------------------------

balance = strategy.netprofit + strategy.initial_capital //current balance

floating = strategy.openprofit //floating profit/loss

risk = input(1,type=input.float,title="Risk %")/100 //risk % per trade

//Calculate the size of the next trade

temp01 = balance * risk //Risk in USD

temp02 = temp01/sl //Risk in lots

temp03 = temp02*100000 //Convert to contracts

size = temp03 - temp03%1000 //Normalize to 1000s (Trade size)

if(size < 1000)

size := 1000 //Set min. lot size

dataL = (close-out5)*100000

dataS = (out5-close)*100000

minDistanceL = (smma4 - out5)*100000

minDistanceS= (out5 - smma4)*100000

strategy.entry("long",1,1,when=longCond )

strategy.exit("closelong","long", profit=tp,loss=sl)

strategy.entry("short",0,1,when=shortCond )

strategy.exit("closeshort","short", profit=tp,loss=sl)

strategy.close_all(when = not london, comment="london finish")

//strategy.close_all(when = not extraEntry, comment="london finish")

// maxEntry=input(2,title="max entries")

// strategy.risk.max_intraday_filled_orders(maxEntry)