Estratégia de lucro do indicador KST

Visão geral

A estratégia de lucro do indicador KST é uma estratégia de opção de ações aplicada ao ciclo de 30 minutos do SPY. A estratégia usa o cruzamento de múltiplos espaços do indicador KST para determinar o momento de entrada e saída.

Princípio da estratégia

A estratégia baseia-se principalmente no KST. O KST é composto por:

- O comprimento do ROC é de 11, 15, 20 e 33 em 4 diferentes comprimentos de ROC.

- O SMA de 9, 14, 8 e 15 aplicado à curva ROC acima é suave.

- A soma dos pesos das quatro curvas ROC após o alinhamento é de 1, 2, 3 e 4 ◦.

- Reaplicando a curva KST final à curva SMA de comprimento 9, obtém-se a curva de sinal .

Os pontos de venda e venda são avaliados com base na curva KST e na curva do sinal:

- O KST usa o Signal como sinal de compra

- O KST está a vender sinais através do Signal

Análise de vantagens

A estratégia tem as seguintes vantagens:

A análise dos indicadores KST leva em consideração as variações de preços em diferentes períodos de tempo, tornando a estratégia mais estável e confiável.

O indicador KST tem uma média ponderada na curva de ROC, permitindo que as variações de preços em períodos mais longos tenham um papel dominante, o que é útil para capturar as tendências do mercado.

O SPY é um padrão de alta mobilidade com bons efeitos de disco rígido.

Análise de Riscos

A estratégia também apresenta alguns riscos:

O KST, assim como o MA, é propenso a falsos sinais em situações de choque. Pode ser otimizado por ajustes de parâmetros.

Entradas e saídas são totalmente dependentes de indicadores, sem a combinação de fundamentos de ações e análise de grandes mercados, e são suscetíveis a grandes perdas em caso de eventos importantes.

O escopo de ações selecionadas é limitado a um SPY, e o risco de um único SPY pode ser dispersado com a ampliação do escopo de ações selecionadas.

Direção de otimização

A estratégia pode ser otimizada nas seguintes direções:

Optimizar os parâmetros do indicador KST para encontrar a melhor combinação de parâmetros.

Falso sinal combinado com um indicador de volatilidade para evitar uma situação de choque.

Aumentar a estratégia de stop loss para controlar perdas únicas.

Ampliação do pool de ações, inclusão apropriada de ações individuais que atendam aos parâmetros e melhoria da estabilidade estratégica.

Resumir

A estratégia usa o indicador KST para determinar a tendência de curto prazo das ações e tem um bom efeito no SPY. Podemos melhorar a estabilidade da estratégia e a eficácia da batalha real por meio de métodos como otimização de parâmetros e medidas de controle de vento. Também podemos tentar expandir o escopo de ações selecionadas para tornar a estratégia mais universal.

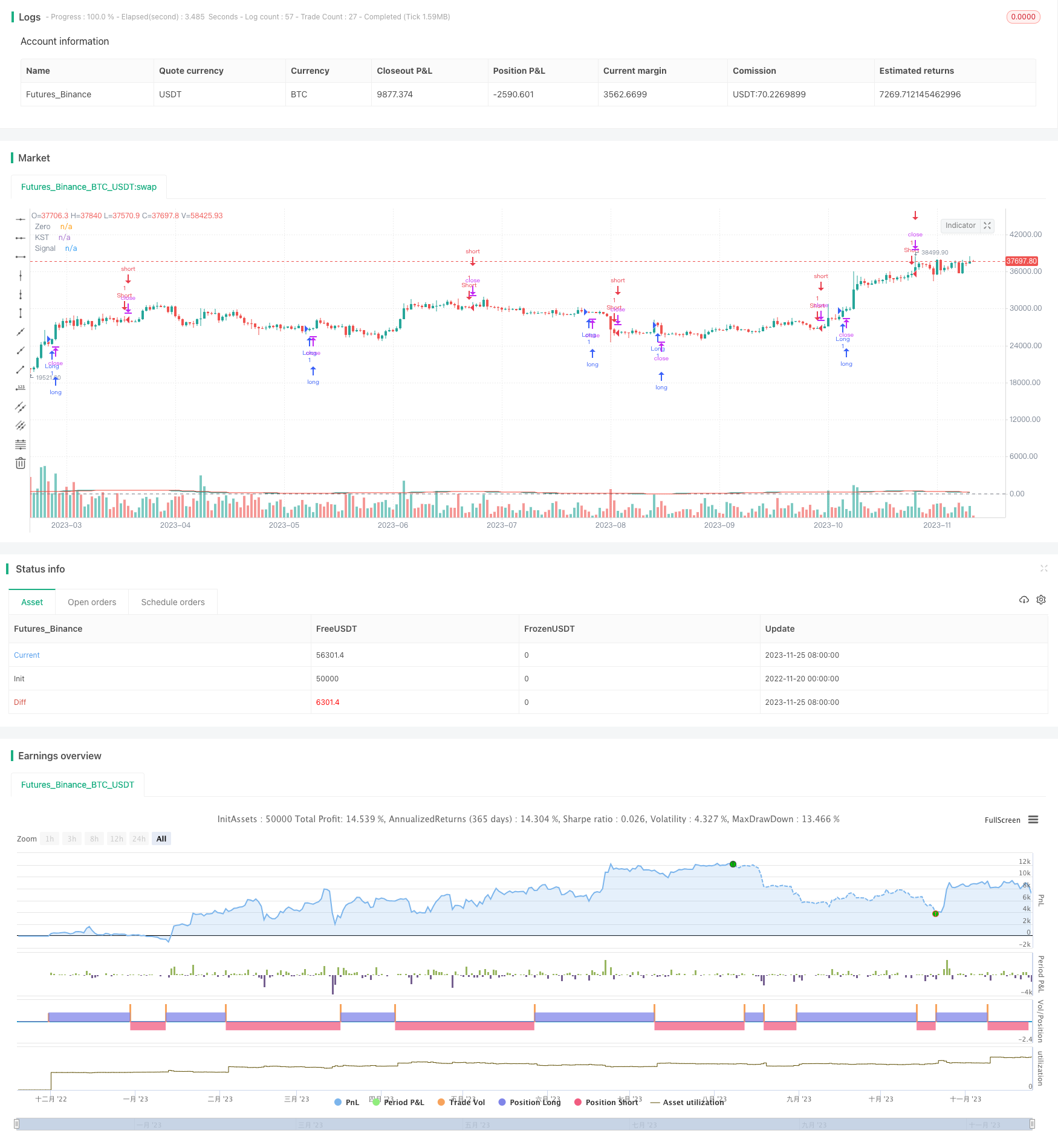

/*backtest

start: 2022-11-20 00:00:00

end: 2023-11-26 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("KST Strategy", shorttitle="KST", overlay=true)

roclen1 = input.int(11, minval=1, title="ROC Length #1")

roclen2 = input.int(15, minval=1, title="ROC Length #2")

roclen3 = input.int(20, minval=1, title="ROC Length #3")

roclen4 = input.int(33, minval=1, title="ROC Length #4")

smalen1 = input.int(9, minval=1, title="SMA Length #1")

smalen2 = input.int(14, minval=1, title="SMA Length #2")

smalen3 = input.int(8, minval=1, title="SMA Length #3")

smalen4 = input.int(15, minval=1, title="SMA Length #4")

siglen = input.int(9, minval=1, title="Signal Line Length")

smaroc(roclen, smalen) =>

ta.sma(ta.roc(close, roclen), smalen)

kst = smaroc(roclen1, smalen1) + 2 * smaroc(roclen2, smalen2) + 3 * smaroc(roclen3, smalen3) + 4 * smaroc(roclen4, smalen4)

sig = ta.sma(kst, siglen)

// Plot the KST and Signal Line

plot(kst, color=#009688, title="KST")

plot(sig, color=#F44336, title="Signal")

hline(0, title="Zero", color=#787B86)

// Strategy logic

longCondition = ta.crossover(kst, sig)

shortCondition = ta.crossunder(kst, sig)

strategy.entry("Long", strategy.long, when=longCondition)

strategy.entry("Short", strategy.short, when=shortCondition)