Estratégia de divergência RSI baseada em pontos de inflexão

Visão geral

A estratégia é chamada de estratégia de divergência RSI baseada em pivô. Ela usa o desvio do RSI em diferentes períodos para determinar os pontos de compra e venda e, com base nisso, adiciona o RSI de linha longa como condição de filtragem, aumentando a estabilidade da estratégia.

Princípio da estratégia

Esta estratégia julga principalmente o RSI curto (como o RSI de 5 dias) e as oportunidades de compra quando o preço aparece com o HIDDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN HOLDEN

O que se chama de um padrão regular é um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão de um padrão.

Além disso, a estratégia também introduz o RSI de linha longa (como o RSI de 50 dias) como condição de filtragem. Só se considera um sinal de compra quando o RSI de linha longa é maior que 50; quando o RSI de linha longa é menor que 30, considera-se um stop loss ou um stop out.

Vantagens estratégicas

A maior vantagem da estratégia é que, ao mesmo tempo, usa o sinal de desvio do RSI curto e o filtro do RSI longo, evitando, até certo ponto, ser encaixado e perder. Em particular, tem principalmente as seguintes vantagens:

- A curva RSI que se afasta do sinal permite prever a possibilidade de uma reversão e capturar os pontos de inflexão em tempo hábil.

- A condição de filtragem do RSI de linha longa é evitar o excesso de investimento cego quando a tendência é incerta.

- A variedade de tipos de estenóides e a redução de riscos de estenóides em lotes;

- A pirâmide permite uma maior aposta e uma maior margem de lucro

Risco estratégico

A estratégia também apresenta alguns riscos que devem ser lembrados:

- A desviação do RSI não é sempre eficaz e pode gerar falsos sinais;

- O risco aumenta depois de adicionar mais capital. Se o julgamento for errado, os prejuízos aumentam rapidamente.

- A configuração inadequada de um pára-choque pode também causar uma parada prematura ou uma perda de lucro.

As medidas de gerenciamento de risco correspondentes incluem: definir razoavelmente as condições de parada de perda, controlar o tamanho de cada posição, reduzir a posição em lotes para suavizar a curva de prejuízo.

Direção de otimização

A estratégia ainda tem espaço para ser melhorada:

- Os parâmetros do RSI podem ser melhorados para encontrar a melhor combinação de parâmetros;

- O sinal de desvio de outros indicadores, como MACD, KD, etc., pode ser testado;

- Os parâmetros podem ser especificamente otimizados em variedades específicas (como petróleo, metais preciosos, etc.) para melhorar a adaptabilidade.

Resumir

Esta estratégia combina os sinais de desvio do RSI de linha curta e longa para aumentar a rentabilidade, ao mesmo tempo em que controla o risco. Ela reflete vários princípios do design da estratégia de negociação quantitativa, incluindo quando entrar, quando sair, empilhar a perda de posição, definir o stop loss. Este é um exemplo de estratégia de desvio do RSI para referência.

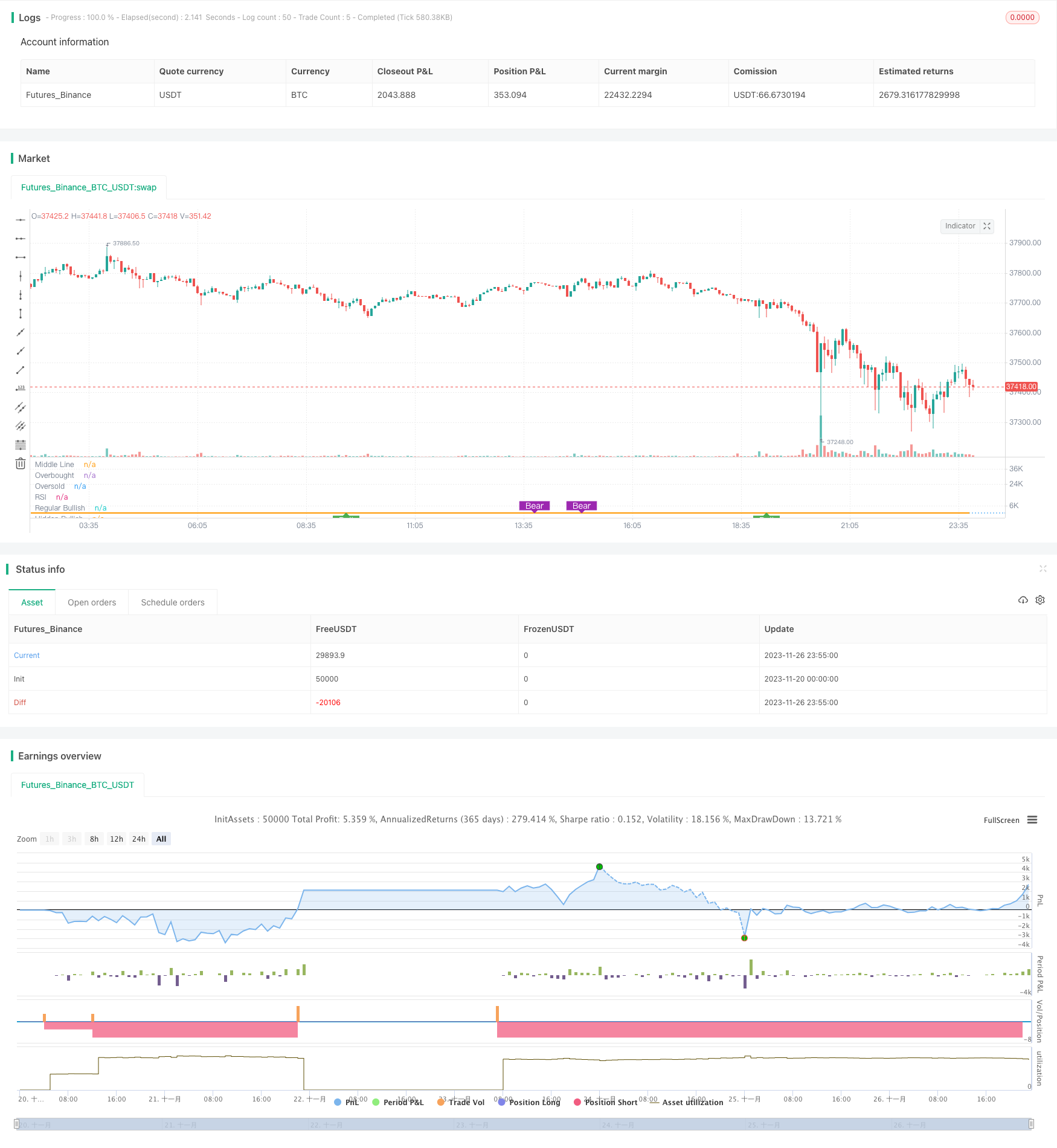

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-27 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mohanee

//@version=4

//GOOGL setting 5 ,50 close, 3 , 1 profitLevel at 75 and No stop Loss shows win rate 99.03 % profit factor 5830.152

strategy(title="RSI5_50 with Divergence", overlay=false,pyramiding=2, default_qty_type=strategy.fixed, default_qty_value=3, initial_capital=10000, currency=currency.USD)

len = input(title="RSI Period", minval=1, defval=5)

longRSILen = input(title="Long RSI Period", minval=10, defval=50)

src = input(title="RSI Source", defval=close)

lbR = input(title="Pivot Lookback Right", defval=3)

lbL = input(title="Pivot Lookback Left", defval=1)

takeProfitRSILevel = input(title="Take Profit at RSI Level", minval=50, defval=75)

stopLoss = input(title="Stop Loss%(if checked 8% rule applied)", defval=false)

shortTermRSI = rsi(close,len)

longTermRSI = rsi(close,longRSILen)

rangeUpper = input(title="Max of Lookback Range", defval=60)

rangeLower = input(title="Min of Lookback Range", defval=5)

plotBull = input(title="Plot Bullish", defval=true)

plotHiddenBull = input(title="Plot Hidden Bullish", defval=true)

plotBear = input(title="Plot Bearish", defval=true)

plotHiddenBear = input(title="Plot Hidden Bearish", defval=false)

bearColor = color.purple

bullColor = color.green

hiddenBullColor = color.new(color.green, 80)

hiddenBearColor = color.new(color.red, 80)

textColor = color.white

noneColor = color.new(color.white, 100)

plot(shortTermRSI, title="RSI", linewidth=2, color=#8D1699)

plot(longTermRSI, title="longTermRSI", linewidth=2, color=color.orange)

hline(50, title="Middle Line", linestyle=hline.style_dotted)

obLevel = hline(70, title="Overbought", linestyle=hline.style_dotted)

osLevel = hline(30, title="Oversold", linestyle=hline.style_dotted)

fill(obLevel, osLevel, title="Background", color=longTermRSI >=50 ? color.green:color.purple, transp=65) // longTermRSI >=50

plFound = na(pivotlow(shortTermRSI, lbL, lbR)) ? false : true

phFound = na(pivothigh(shortTermRSI, lbL, lbR)) ? false : true

_inRange(cond) =>

bars = barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

//------------------------------------------------------------------------------

// Regular Bullish

// shortTermRSI: Higher Low

oscHL = shortTermRSI[lbR] > valuewhen(plFound, shortTermRSI[lbR], 1) and _inRange(plFound[1])

// Price: Lower Low

priceLL = low[lbR] < valuewhen(plFound, low[lbR], 1)

bullCond = plotBull and priceLL and oscHL and plFound

plot(

plFound ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Regular Bullish",

linewidth=2,

color=(bullCond ? bullColor : noneColor),

transp=0

)

plotshape(

bullCond ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Regular Bullish Label",

text=" Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

//------------------------------------------------------------------------------

// Hidden Bullish

// shortTermRSI: Lower Low

oscLL = shortTermRSI[lbR] < valuewhen(plFound, shortTermRSI[lbR], 1) and _inRange(plFound[1])

// Price: Higher Low

priceHL = low[lbR] > valuewhen(plFound, low[lbR], 1)

hiddenBullCond = plotHiddenBull and priceHL and oscLL and plFound

plot(

plFound ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Hidden Bullish",

linewidth=2,

color=(hiddenBullCond ? hiddenBullColor : noneColor),

transp=0

)

plotshape(

hiddenBullCond ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Hidden Bullish Label",

text=" H Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

longCondition= longTermRSI >=50 and ( (bullCond or hiddenBullCond ) ) or (strategy.position_size>0 and crossover(shortTermRSI,20) )

//last condition above is to leg in if you are already in the Long trade,

strategy.entry(id="RSIDivLE", long=true, when=longCondition)

//------------------------------------------------------------------------------

// Regular Bearish

// shortTermRSI: Lower High

oscLH = shortTermRSI[lbR] < valuewhen(phFound, shortTermRSI[lbR], 1) and _inRange(phFound[1])

// Price: Higher High

priceHH = high[lbR] > valuewhen(phFound, high[lbR], 1)

bearCond = plotBear and priceHH and oscLH and phFound

plot(

phFound ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Regular Bearish",

linewidth=2,

color=(bearCond ? bearColor : noneColor),

transp=0

)

plotshape(

bearCond ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Regular Bearish Label",

text=" Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

//------------------------------------------------------------------------------

// Hidden Bearish

// shortTermRSI: Higher High

oscHH = shortTermRSI[lbR] > valuewhen(phFound, shortTermRSI[lbR], 1) and _inRange(phFound[1])

// Price: Lower High

priceLH = high[lbR] < valuewhen(phFound, high[lbR], 1)

hiddenBearCond = plotHiddenBear and priceLH and oscHH and phFound

plot(

phFound ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Hidden Bearish",

linewidth=2,

color=(hiddenBearCond ? hiddenBearColor : noneColor),

transp=0

)

plotshape(

hiddenBearCond ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Hidden Bearish Label",

text=" H Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

//calculate stop Loss

stopLossVal = stopLoss==true ? ( strategy.position_avg_price - (strategy.position_avg_price*0.08) ) : 0

//partial profit

strategy.close(id="RSIDivLE", comment="TP1", qty=strategy.position_size*3/4, when=strategy.position_size>0 and (longTermRSI>=takeProfitRSILevel or crossover(longTermRSI,90)))

strategy.close(id="RSIDivLE",comment="TP2", qty=strategy.position_size*3/4 , when=crossover(longTermRSI,70))

strategy.close(id="RSIDivLE",comment="TP3", qty=strategy.position_size/2, when=crossover(longTermRSI,65))

strategy.close(id="RSIDivLE",comment="TP4", qty=strategy.position_size/2 , when=crossover(longTermRSI,60))

//close the whole position when stoploss hits or longTermRSI goes below 30

strategy.close(id="RSIDivLE",comment="Exit", when=crossunder(longTermRSI,30) or close<stopLossVal)