Estratégia de negociação quantitativa baseada em RSI e média móvel MA

Visão geral

Esta estratégia é chamada de estratégia de linha dupla equilibrada, e sua idéia central é usar ambos os indicadores, o indicador relativamente forte e fraco (RSI) e o indicador móvel (MA), para gerar um sinal de negociação. Concretamente, quando a linha RSI cruza a linha MA de cima para baixo, gera um sinal de compra; quando a linha RSI cruza a linha MA de baixo para cima, gera um sinal de venda.

Princípios

A lógica básica da estratégia de dupla equilíbrio é:

- Calcular o RSI para refletir sobrecompra e sobrevenda de ações

- Calcular o MA para determinar a tendência média dos preços

- Quando o RSI desce do ponto mais alto, passa da zona de sobrecompra para a zona de sobrevenda e atravessa a MA abaixo, gera um sinal de compra

- Quando o RSI sobe do ponto baixo, passa da zona de sobrevenda para a zona de sobrecompra e atravessa a MA, gera um sinal de venda

Quando os sinais de negociação acima ocorrem, desenhamos marcas relevantes no gráfico para facilitar o julgamento visual. Este é o fluxo de trabalho geral da estratégia de dupla equilíbrio.

Vantagens

A maior vantagem da estratégia de linha dupla é que pode combinar eficazmente o indicador de tendência com o indicador de sobrecompra e sobrevenda, tornando o sinal de negociação mais confiável. Em particular, existem as seguintes vantagens:

Reduzir os sinais falsos. Usar a combinação de RSI e MA pode verificar os sinais entre si, evitando os sinais falsos produzidos por um único indicador.

A estratégia de dupla linha de equilíbrio oferece maiores oportunidades de lucro do que uma estratégia de RSI ou MA.

Adaptabilidade: a estratégia usa apenas dois parâmetros, é simples de operar, tem baixo custo de utilização e é adequada para diferentes ambientes de mercado.

Fácil de otimizar. Pode ser facilmente otimizado, adaptando-se a mais variedades, ajustando os parâmetros de ciclo de RSI e MA.

Riscos

Apesar de ter muitos benefícios, a estratégia de dupla equilíbrio não pode ser totalmente isenta de riscos na prática. Os principais riscos incluem:

A MA utiliza preços médios históricos e pode estar atrasada em relação às mudanças mais recentes.

O RSI pode ter uma falsa ruptura, gerando um sinal de erro.

O mercado de ações é um mercado que não se adapta às tendências que mudam rapidamente, e que é fácil de perder.

A configuração inadequada dos parâmetros também pode afetar significativamente o desempenho da estratégia.

Para isso, controlamos os riscos de várias maneiras:

Utilizando um MA adaptativo, o parâmetro de ciclo é ajustado de acordo com as últimas mudanças de preço.

Aumentar os mecanismos de suspensão de perdas e controlar as perdas individuais.

Optimizar os parâmetros, selecionar o melhor conjunto de parâmetros para testar.

O uso de stop-loss progressivo para bloquear parte do lucro e reduzir o risco.

Direção de otimização

Para os problemas que podem surgir com a estratégia de dupla equilíbrio, consideramos otimizar a partir das seguintes dimensões:

O uso de uma MA adaptativa em vez de uma MA normal permite a captura de tendências de mudança de preços mais rapidamente.

Aumentar a verificação de indicadores de volume de transação, para evitar falsas rupturas. Por exemplo, comprar apenas quando o preço de fechamento sobe em consonância com o volume de transação.

Em combinação com outros indicadores filt, o sinal de invalidez é filtrado. Por exemplo, os indicadores MACD ou KD são verificados.

Optimizar o intervalo de configuração de parâmetros, para encontrar a combinação de parâmetros mais ótima. O intervalo de parâmetros que pode ser encontrado com a estratégia de maior lucro pode ser encontrado com a retrospectiva.

Otimizar a adaptação dos parâmetros usando técnicas de aprendizagem de máquina. Permitir que a estratégia selecione os melhores parâmetros de acordo com a situação do mercado em tempo real.

Otimizando os pontos acima, espera-se que a estratégia de dupla linha de equilíbrio melhore significativamente o desempenho do disco físico.

Resumir

A estratégia de dupla equilíbrio integra os benefícios dos dois indicadores RSI e MA, e através da combinação dos dois, pode produzir um sinal de negociação mais preciso e confiável. Em comparação com a estratégia de indicador técnico único, a estratégia de dupla equilíbrio tem vantagens como alta precisão do sinal, menos falsos sinais e fácil otimização.

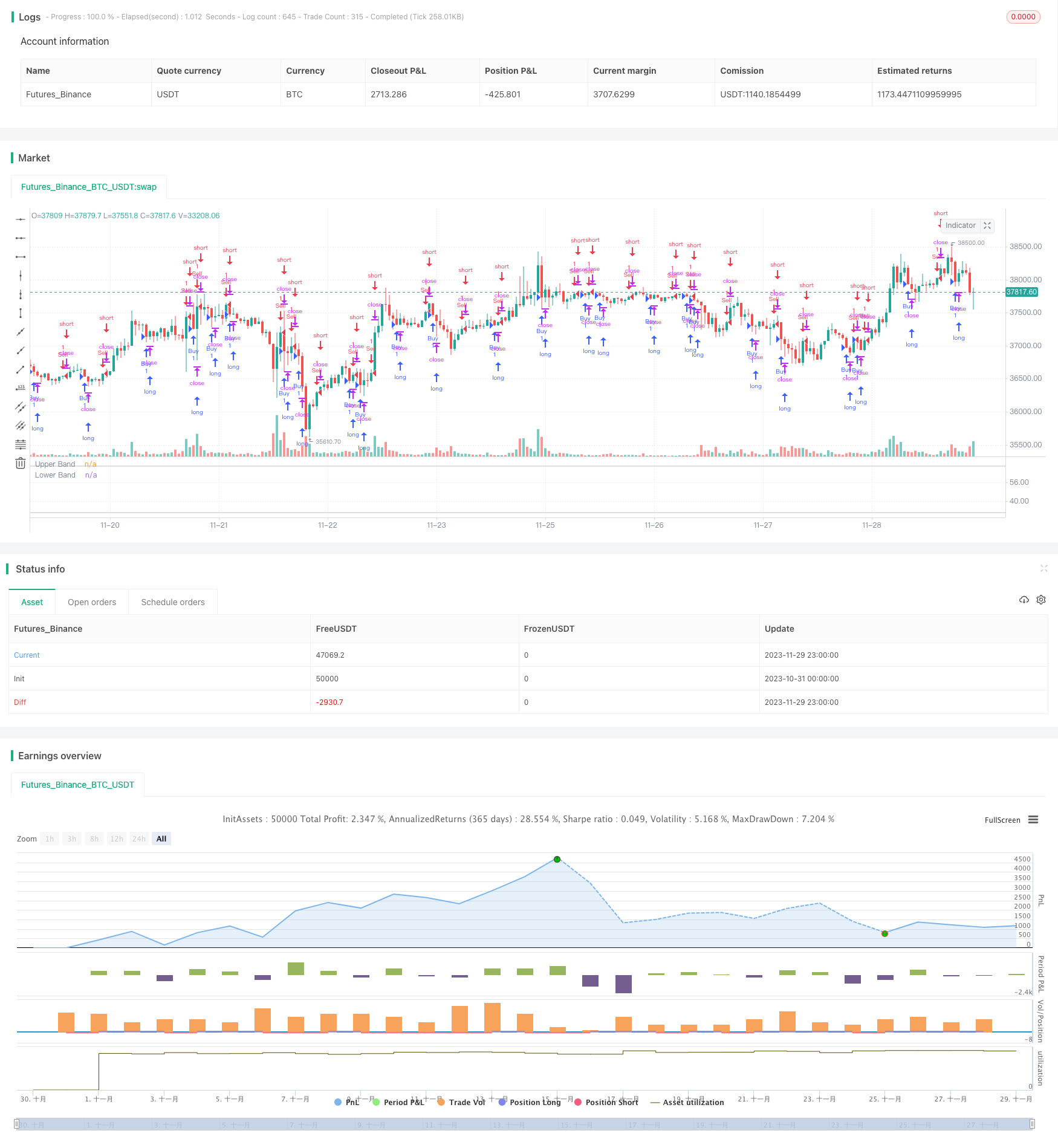

/*backtest

start: 2023-10-31 00:00:00

end: 2023-11-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="RSI + MA", shorttitle="RSI + MA")

reverseTrade = input(false, title = "Use Reverse Trade?")

lengthRSI = input(14, minval=1, title="RSI Length")

sourceRSI = input(close, "RSI Source", type = input.source)

showMA = input(true, title="Show MA")

lengthMA = input(9, minval=1, title="MA Length")

offsetMA = input(title="MA Offset", type=input.integer, defval=0, minval=-500, maxval=500)

up = rma(max(change(sourceRSI), 0), lengthRSI)

down = rma(-min(change(sourceRSI), 0), lengthRSI)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

ma = sma(rsi, lengthMA)

plot(showMA ? ma : na, "MA", color=color.blue, linewidth=2, style=0, offset=offsetMA)

plot(rsi, "RSI", color=#9915FF, linewidth=1, style=0)

band1 = hline(70, "Upper Band", color=#C0C0C0, linestyle=2, linewidth=1)

band0 = hline(30, "Lower Band", color=#C0C0C0, linestyle=2, linewidth=1)

fill(band1, band0, color=color.new(#9915FF,95), title="Background")

buy = reverseTrade ? rsi[1] < ma[1] and rsi > ma : rsi[1] > ma[1] and rsi < ma

sell = reverseTrade ? rsi[1] > ma[1] and rsi < ma : rsi[1] < ma[1] and rsi > ma

strategy.entry("Buy", true, when = buy)

strategy.entry("Sell", false, when = sell)