Estratégia de saída antecipada de média móvel para lucro antecipado

Visão geral

A estratégia baseia-se em uma média móvel de forcados e forcados mortos para realizar longos e longos tomados de posição, e, com base nas estatísticas de lucro dos antecedentes, apenas fechar perdas e paradas no final da tarde, para evitar ser bloqueado pela alta volatilidade do dia seguinte.

Princípio da estratégia

A estratégia usa uma média móvel de 3 diferentes parâmetros: 14 dias, 28 dias e 56 dias. Faça mais quando a 14a linha atravessa a 56a linha; faça zero quando a 14a linha atravessa a 56a linha. Esta é a maneira básica de seguir a tendência da linha longa.

A principal inovação da estratégia é que ela só faz um stop loss entre as quatro e as cinco da tarde. De acordo com as estatísticas, há uma probabilidade de 70% de que os preços mais altos e mais baixos do dia ocorram na primeira hora de abertura. Para evitar o impacto da estratégia por causa da alta volatilidade durante a abertura, o stop loss é feito apenas durante o período de negociação da tarde.

Análise de vantagens

A estratégia tem as seguintes vantagens:

- Seguir tendências médias e longas para evitar o ruído excessivo

- Utilizando o disco aberto de alta variação de características estatísticas para desenhar a lógica de parada de perda, eficazmente evitar falsas rupturas

- A ideia é simples e intuitiva, fácil de entender e modificar.

Riscos e soluções

A estratégia também apresenta os seguintes riscos:

- Se a tendência se inverter no início da negociação, você perderá a oportunidade. Você pode testar se a tendência é adequada para as próprias características da ação.

- Se houver uma forte flutuação após o lançamento, ainda há risco de cobertura. Pode-se testar a tolerância de parada apropriada.

- O intervalo de tempo de detecção não foi ajustado corretamente, o que pode levar a um excesso de compatibilidade. O intervalo de tempo de detecção deve ser ampliado.

Direção de otimização

A estratégia pode ser melhorada em alguns aspectos:

- Teste diferentes combinações de médias móveis para encontrar o parâmetro ideal

- Amplitude de suspensão ajustada de acordo com as características de flutuação de ações específicas

- Combinação de sinais de filtragem de volume de transação para evitar a captura

- Aumentar o stop loss dinâmico e rastrear a retirada após a ruptura

Resumir

A estratégia é clara e fácil de entender, usa efetivamente a lógica de stop loss do design de características de abertura, evita o cofre de alta volatilidade no início da negociação e vale a pena testar e otimizar ainda mais. Mas há também o risco de ser encaixado e perder oportunidades, e é necessário ajustar os parâmetros para cada ação.

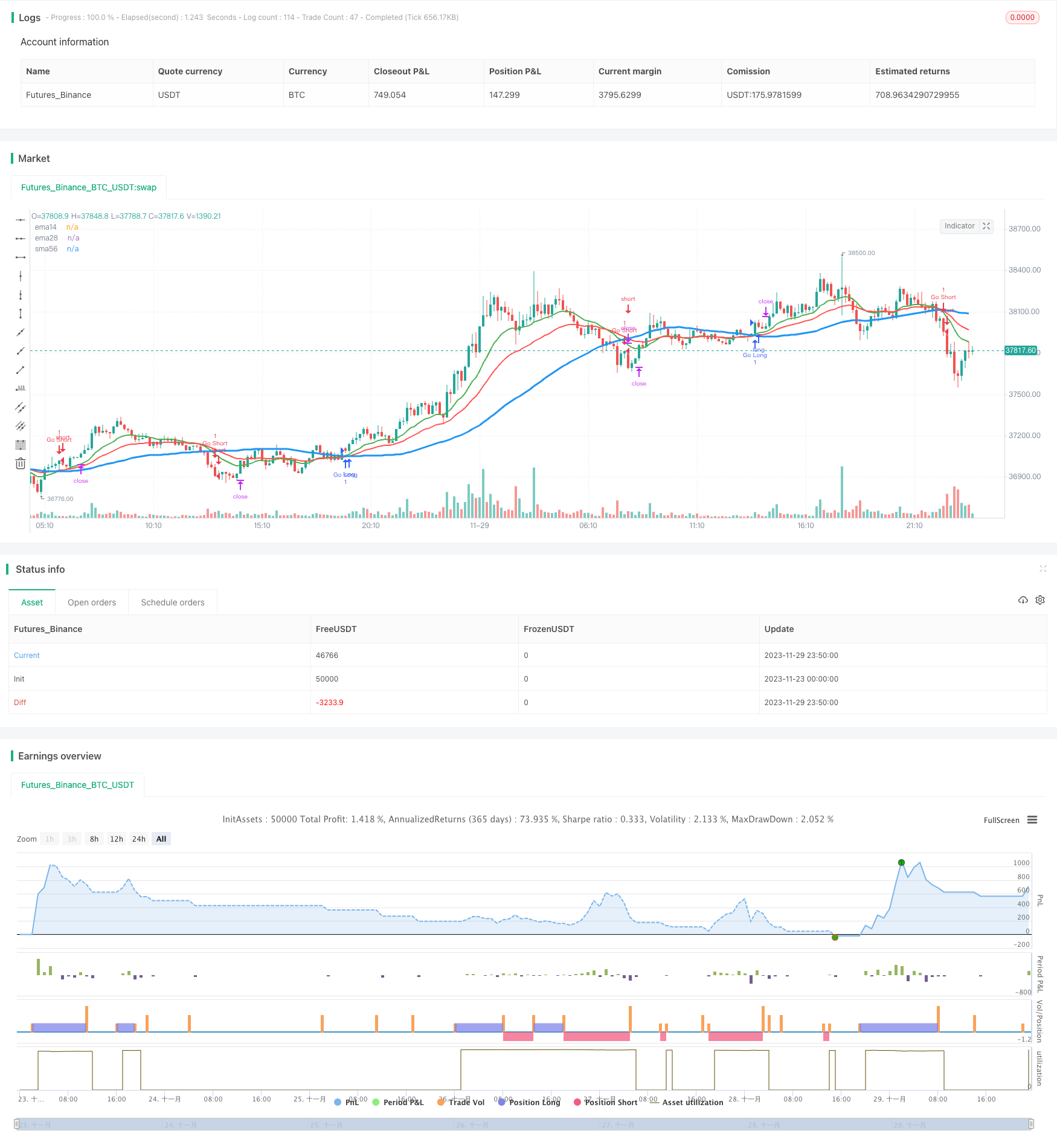

/*backtest

start: 2023-11-23 00:00:00

end: 2023-11-30 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("MAC 1st Trading Hour Walkover", overlay=true)

// Setting up timeperiod for testing

startPeriodYear = input(2014, "Backtest Start Year")

startPeriodMonth = input(1, "Backtest Start Month")

startPeriodDay = input(2, "Backtest Start Day")

testPeriodStart = timestamp(startPeriodYear, startPeriodMonth, startPeriodDay, 0, 0)

stopPeriodYear = input(2025, "Backtest Stop Year")

stopPeriodMonth = input(12, "Backtest Stop Month")

stopPeriodDay = input(30, "Backtest Stop Day")

testPeriodStop = timestamp(stopPeriodYear, stopPeriodMonth, stopPeriodDay, 0, 0)

// Moving Averages

ema14 = ema(close, 14)

ema28 = ema(close, 28)

sma56 = sma(close, 56)

// Plot

plot(ema14, title="ema14", linewidth=2, color=green)

plot(ema28, title="ema28", linewidth=2, color=red)

plot(sma56, title="sma56", linewidth=3, color=blue)

// Strategy

goLong = cross(ema14, sma56) and ema14 > ema28

goShort = cross(ema14, sma56) and ema14 < ema28

// Strategy.When to enter

if time >= testPeriodStart

if time <= testPeriodStop

strategy.entry("Go Long", strategy.long, 1.0, when=goLong)

strategy.entry("Go Short", strategy.short, 1.0, when=goShort)

// Strategy.When to take profit

if time >= testPeriodStart

if time <= testPeriodStop

strategy.exit("Close Long", "Go Long", profit=2000)

strategy.exit("Close Short", "Go Short", profit=2000)

// Strategy.When to stop out

// Some studies show that 70% of the days high low happen in the first hour

// of trading. To avoid having that volatility fire our loss stop we

// ignore price action in the morning, but allow stops to fire in the afternoon.

if time("60", "1000-1600")

strategy.exit("Close Long", "Go Long", loss=500)

strategy.exit("Close Short", "Go Short", loss=500)