Estratégia de negociação adaptativa de retração de quebra de tartaruga

Visão geral

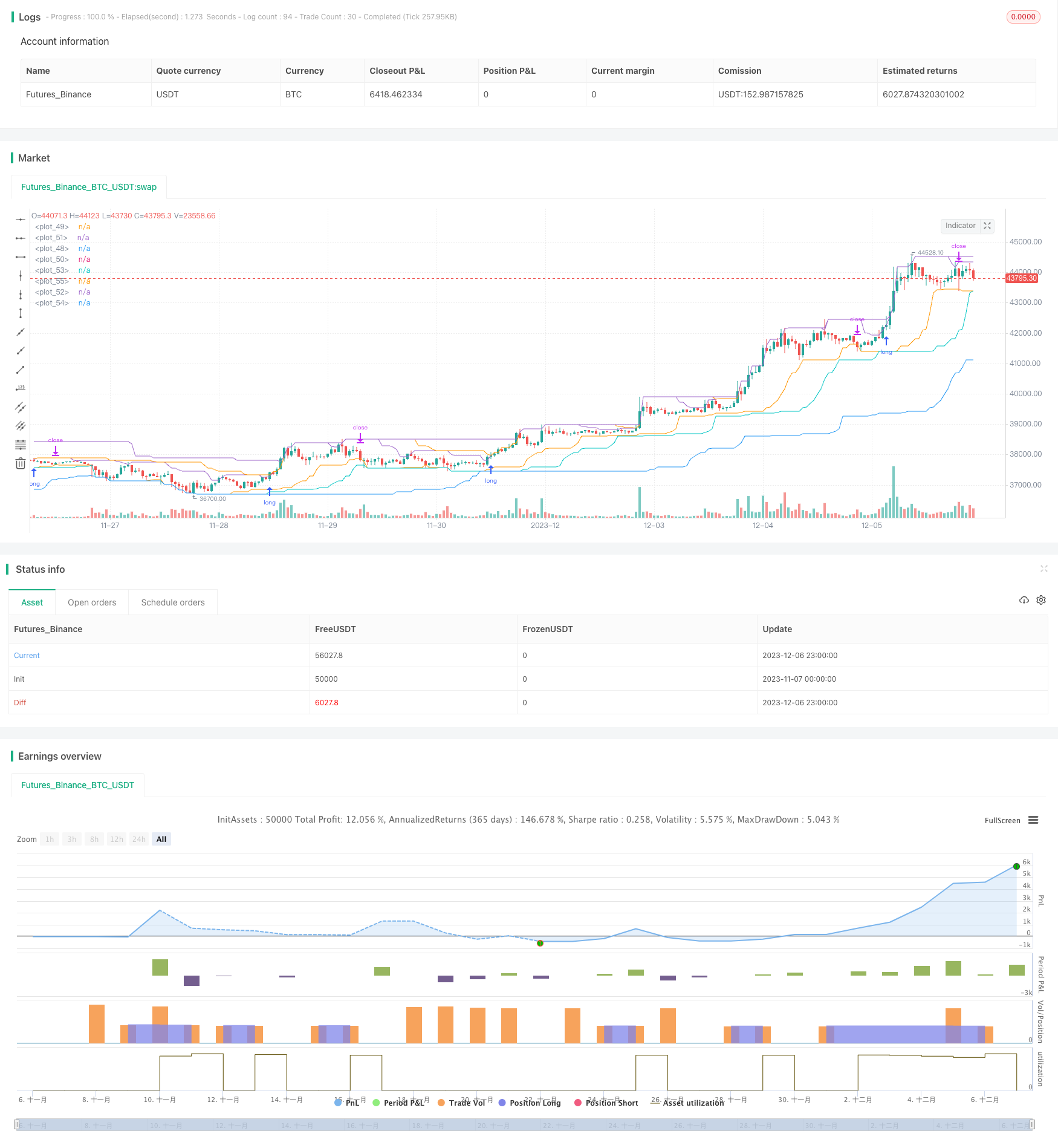

A estratégia é baseada no princípio da ruptura de tendência, combinando a abordagem de ruptura de canal, usando ruptura de linha rápida e lenta para determinar a direção da tendência. A estratégia possui simultaneamente entradas de ruptura e saídas de retração.

Princípio da estratégia

Linha rápida e lenta dupla: utiliza-se a linha rápida e a linha lenta para construir o canal. A linha rápida responde mais rapidamente e a linha lenta é mais suave. A combinação de duas linhas permite determinar a direção da tendência.

Entradas de ruptura: quando o preço se torna mais quando o canal ascendente é quebrado, deixando o canal abaixo vazio. O risco é reduzido com o uso de uma parada de perda única.

Exits de retirada: monitoramento em tempo real da retirada máxima. Quando o ponto de saída de retirada é atingido, a perda de equilíbrio é interrompida. O ponto de saída de retirada pode ser ajustado de acordo com a situação do mercado.

Adaptação do tamanho da posição: o número de posições é ajustado em tempo real de acordo com os direitos e interesses da conta, evitando o risco de mercado. Quanto maior a retirada da conta, menor a posição.

Vantagens estratégicas

O canal duplo e as entradas de ruptura ajudam a avaliar as tendências com mais precisão.

Mecanismos de bloqueio de perda para controlar efetivamente a perda individual.

A partir de janeiro de 2017, o Banco Central de Cuba (BCB) vai monitorar em tempo real a retirada de contas, e ajustar o tamanho de suas posições para reduzir o risco de mercado.

O tamanho das posições está ligado aos direitos e interesses da conta, a capacidade de resistência ao risco é forte e pode responder a mudanças no mercado.

Risco estratégico

Em situações de grande agitação, o controle de retirada pode falhar, resultando em perdas maiores.

Quando a linha rápida entra na zona neutra, pode haver vários sinais de ruptura não válidos.

A linha de corrida era muito lisa e não conseguia capturar a rápida retorno em tempo.

Quando o uso de espaços múltiplos é misturado, há um risco de prisão em cativeiro.

Direção de otimização da estratégia

Para situações de grandes tremores, pode-se configurar uma tolerância de retirada mais alta, evitando o excesso de parada.

Aumentar a filtragem da zona neutra para evitar a inatividade da zona neutra.

Otimização de parâmetros para o canal de linha lenta para melhorar a velocidade de resposta a situações rápidas.

Adição de regras de ordenação de armazéns abertos, evitando o uso de celas de armazenagem duplas.

Resumir

A estratégia é uma estratégia eficaz para a negociação de tendências de linha média e longa. A maior vantagem da estratégia é o monitoramento de retração em tempo real e o ajuste dinâmico da posição. Isso permite que a estratégia ajuste automaticamente o tamanho da posição e tenha uma forte capacidade de adaptação ao mercado.

//Noro

//2020

//Original idea from «Way of the Turtle: The Secret Methods that Turned Ordinary People into Legendary Traders» (2007, CURTIS FAITH, ISBN: 9780071486644)

//@version=4

strategy("Noro's Turtles Strategy", shorttitle = "Turtles str", overlay = true, default_qty_type = strategy.percent_of_equity, initial_capital = 100, default_qty_value = 100, commission_value = 0.1)

//Settings

needlong = input(true, title = "Long")

needshort = input(false, title = "Short")

sizelong = input(100, defval = 100, minval = 1, maxval = 10000, title = "Lot long, %")

sizeshort = input(100, defval = 100, minval = 1, maxval = 10000, title = "Lot short, %")

needfast = input(true, title = "Fast")

needslow = input(true, title = "Slow")

enter_fast = input(20, minval=1)

exit_fast = input(10, minval=1)

enter_slow = input(55, minval=1)

exit_slow = input(20, minval=1)

showof = input(true, title = "Show offset")

showll = input(false, title = "Show lines")

showlabel = input(true, defval = true, title = "Show label")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast

fastL = highest(enter_fast)

fastLC = lowest(exit_fast)

fastS = lowest(enter_fast)

fastSC = highest(exit_fast)

//Slow

slowL = highest(enter_slow)

slowLC = lowest(exit_slow)

slowS = lowest(enter_slow)

slowSC = highest(exit_slow)

//Lines

offset = showof ? 1 : 0

col1 = showll and needlong and needfast ? color.blue : na

col2 = showll and needshort and needfast ? color.red : na

col3 = showll and needlong and needslow ? color.blue : na

col4 = showll and needshort and needslow ? color.red : na

plot(fastL, color = col1, offset = offset)

plot(fastLC, color = col1, offset = offset)

plot(fastS, color = col2, offset = offset)

plot(fastSC, color = col2, offset = offset)

plot(slowL, color = col3, offset = offset)

plot(slowLC, color = col3, offset = offset)

plot(slowS, color = col4, offset = offset)

plot(slowSC, color = col4, offset = offset)

//Orders

truetime = time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)

size = strategy.position_size

lotlong = 0.0

lotlong := size != size[1] ? strategy.equity / close * sizelong / 100 : lotlong[1]

lotshort = 0.0

lotshort := size != size[1] ? strategy.equity / close * sizeshort / 100 : lotshort[1]

//Fast

strategy.entry("fast L", strategy.long, lotlong, stop = fastL, when = needfast and needlong and strategy.position_size == 0 and truetime)

strategy.entry("fast S", strategy.short, lotshort, stop = fastS, when = needfast and needshort and strategy.position_size == 0 and truetime)

strategy.exit("fast L", stop = fastLC, when = needfast and needlong and strategy.position_size > 0)

strategy.exit("fast S", stop = fastSC, when = needfast and needshort and strategy.position_size < 0)

//Slow

strategy.entry("slow L", strategy.long, lotlong, stop = slowL, when = needslow and needlong and strategy.position_size == 0 and truetime)

strategy.entry("slow S", strategy.short, lotshort, stop = slowS, when = needslow and needshort and strategy.position_size == 0 and truetime)

strategy.exit("slow L", stop = slowLC, when = needslow and needlong and strategy.position_size > 0)

strategy.exit("slow S", stop = slowSC, when = needslow and needshort and strategy.position_size < 0)

if time > timestamp(toyear, tomonth, today, 23, 59)

strategy.close_all()

strategy.cancel("fast L")

strategy.cancel("fast S")

strategy.cancel("slow L")

strategy.cancel("slow S")

if showlabel

//Drawdown

max = 0.0

max := max(strategy.equity, nz(max[1]))

dd = (strategy.equity / max - 1) * 100

min = 100.0

min := min(dd, nz(min[1]))

//Label

min := round(min * 100) / 100

labeltext = "Drawdown: " + tostring(min) + "%"

var label la = na

label.delete(la)

tc = min > -100 ? color.white : color.red

osx = timenow + round(change(time)*10)

osy = highest(100)