Estratégia de negociação de criptomoedas baseada no RSI estocástico

Uma visão geral da estratégia

Esta estratégia é conhecida como estratégia de negociação de moedas digitais baseada no Stochastic RSI. A estratégia combina o índice de força relativa (RSI) e o índice aleatório de média móvel suave (RSI) para identificar os sinais de compra e venda de moedas digitais.

O principal conceito da estratégia é: primeiro, calcular o valor do RSI, em seguida, com base no RSI, construir o indicador Stochastic RSI, ou seja, os valores K e D. Quando o valor de K passa pelo valor de D, gera um sinal de compra, quando o valor de K passa pelo valor de D, gera um sinal de venda. Para filtrar os sinais falsos, a estratégia também introduz o índice de taxa de variação (RVI) e sua média móvel de deslizamento para confirmação.

II. Detalhes da estratégia

O RSI de 14 é calculado como a duração.

O RSI é construído com base no indicador Stochastic RSI de comprimento 14, obtendo valores de K e D (D é a média móvel de 3 períodos de K).

RVI com comprimento de cálculo de 5 e sua linha de sinal (ou seja, a média móvel lisa do RVI).

Quando K atravessa D, se RVI > linha de sinalização e um ciclo anterior RVI < linha de sinalização, um sinal de compra é gerado; quando K atravessa D abaixo, se RVI < linha de sinalização e um ciclo anterior RVI > linha de sinalização, um sinal de venda é gerado.

A operação de compra ou venda é realizada de acordo com o sinal gerado.

Terceiro, análise de estratégia.

Combinando a dupla confirmação Stochastic RSI e RVI, é possível filtrar eficazmente os falsos sinais.

O indicador RVI pode refletir sobrecompra e sobrevenda em curto prazo, evitando posições em pontos extremos.

O indicador Stochastic RSI pode identificar áreas de sobrevenda e sobrecompra, usando a forma do KDJ para determinar o ponto de compra e venda.

Os resultados do teste mostraram que a estratégia teve um bom efeito em alguns pares de moedas digitais (como FCT/BTC).

Quatro, análise de risco estratégico

A estratégia de rastreamento de stop-loss é semelhante, e um stop-loss mal configurado pode levar à prisão.

A frequência de geração de sinais pode ser excessiva, e os custos de transação são fatores a serem considerados.

Os indicadores KDJ e RVI podem produzir falsos sinais, resultando em perdas desnecessárias.

Os parâmetros de estratégia precisam ser otimizados para diferentes pares de negociação, sendo necessário considerar a universalidade.

Cinco, estratégias de otimização

Aumentar o Stop Loss móvel para bloquear o lucro, pode consultar o ATR para definir o Stop Loss.

Optimizar os parâmetros RVI e Stochastic RSI para tornar o sinal mais claro.

Aumentar o controle do volume de transações para evitar pedidos excessivos.

Aumentar o mecanismo de filtragem para evitar a abertura de posições altas. Pode ser introduzido um indicador de taxa de flutuação para avaliar se a posição está em um estado de agitação.

Teste diferentes pares de moedas digitais para encontrar a melhor variedade.

Seis, um resumo da estratégia

A estratégia utiliza o RSI para construir o RSI estocástico e, em seguida, combina o RVI para confirmar o sinal, para detectar a tendência de sobrecompra e sobrevenda no curto prazo, abrindo uma posição no ponto de reversão. A vantagem é que a dupla confirmação pode filtrar os falsos sinais, a desvantagem é que pode haver um risco de parâmetros de sobre-configuração.

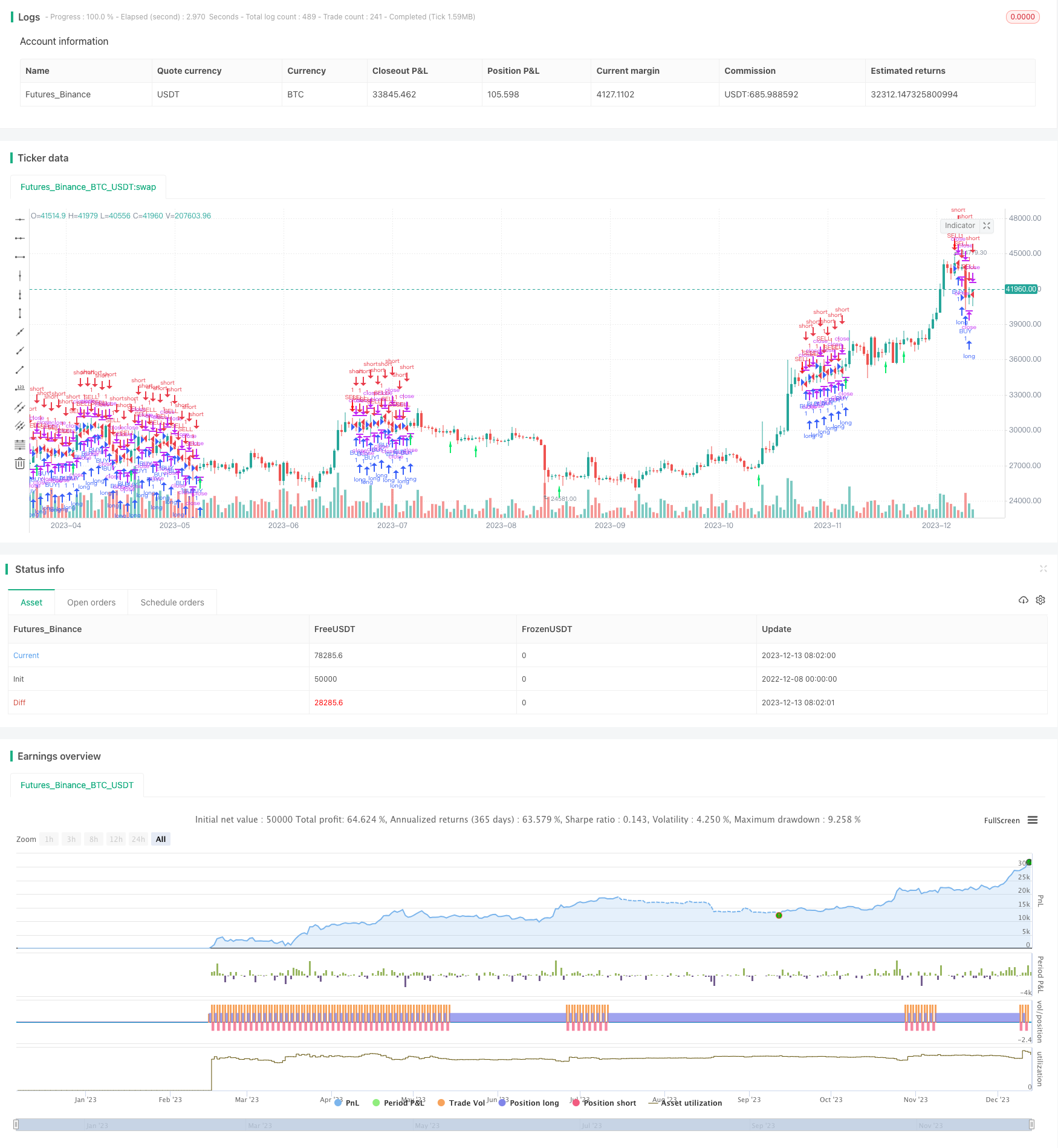

/*backtest

start: 2022-12-08 00:00:00

end: 2023-12-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Stochastic RSI", shorttitle="Stoch RSI", overlay = true)

Per = input(5, title="Length", minval=1)

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

K = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

D = sma(K, smoothD)

rvi = sum(swma(close-open), Per)/sum(swma(high-low),Per)

sig = swma(rvi)

//plot(rvi, color=green, title="RVI")

//plot(sig, color=red, title="Signal")

//plot(K, title="K")

//plot(D, title="D")

Dn = K <= D and K > 70 and rvi <= sig and rvi[1] >= sig[1]

Up= K >= D and K < 30 and rvi >= sig and rvi[1] <= sig[1]

ARROW = Up - Dn

plotarrow(ARROW, title="Down Arrow", colordown=red, transp=0, maxheight=10, minheight=10)

plotarrow(ARROW, title="Up Arrow", colorup=lime, transp=0, maxheight=10, minheight=10)

long = crossover(Up, Dn)

short = crossunder(Up, Dn)

last_long = long ? time : nz(last_long[1])

last_short = short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

//plot(long_signal, "BUY", color=green)

//plot(short_signal, "SELL", color=red)

strategy.entry("BUY", strategy.long, when=long_signal)

strategy.entry("SELL", strategy.short, when=short_signal)