Estratégia de negociação quantitativa baseada em indicadores de EMA duplo e volatilidade de preços

Visão geral

Esta estratégia é chamada de estratégia de combinação de indicadores de linha de equilíbrio e de volatilidade de preços. Combina a média móvel de dupla exponência (DEMA) e o indicador de volatilidade de preços para gerar um sinal de negociação integrado.

Princípio da estratégia

A estratégia consiste em duas partes:

O indicador DEMA, que calcula a média móvel do índice de 20 e 2 dias, gera um sinal de negociação quando o preço quebra a linha de 2 dias de cima para baixo ou a linha de 20 dias de baixo para baixo.

(Melhor preço - Melhor preço) / Indicador de volatilidade do preço de fechamento. O indicador reflete a amplitude de flutuação dos preços em um ciclo. Aqui nós calculamos a média móvel simples de 16 dias do indicador de volatilidade das últimas 20 linhas de K, que gera um sinal de negociação quando a volatilidade da linha de K atual é maior ou menor do que essa média.

Combinando os dois conjuntos de sinais, se o DEMA e o indicador de volatilidade emitem sinais simultaneamente, gera-se a instrução de negociação final de multi-cabeça ou de cabecera.

Análise de vantagens

A estratégia tem as seguintes vantagens:

A combinação de vários indicadores pode reduzir os sinais falsos e aumentar a confiabilidade do sinal.

A linha de 20 dias é eficaz para identificar tendências de linha média e longa, a linha de 2 dias é capaz de capturar oscilações de curto prazo, e a combinação pode ser usada para responder a diferentes condições de mercado.

Os indicadores de volatilidade são capazes de refletir efetivamente a volatilidade do mercado e as oportunidades de negociação.

Adaptando os parâmetros, é possível adaptar o mercado a diferentes variedades e ciclos.

Análise de Riscos

A estratégia também apresenta alguns riscos:

Em mercados de tendência com baixa volatilidade, os indicadores de volatilidade podem gerar sinais errados. Pode ser filtrado em combinação com outros indicadores de liquidez.

Em um cenário rápido e unilateral, a dupla EMA pode gerar um atraso. Os parâmetros podem ser apropriadamente abreviados ou combinados com outros indicadores.

A combinação de múltiplos indicadores aumenta a complexidade da estratégia e o risco de otimização excessiva.

Direção de otimização

A estratégia também pode ser melhorada em:

Aumentar o mecanismo de suspensão de perdas para controlar eficazmente cada perda.

Otimizado para variedades e períodos de variação, o que torna os parâmetros mais adaptáveis

Aumentar a mobilidade e oscilação de indicadores em combinação para melhorar a qualidade do sinal.

A adição de algoritmos de aprendizagem de máquina para a realização de parâmetros dinâmicos e ajustes de peso.

Resumir

A estratégia, combinada com a dupla EMA e os indicadores de volatilidade, é capaz de obter um bom desempenho de negociação em mercados de tendência e de turbulência. Ao mesmo tempo, existe um certo risco, que requer mais otimização e melhoria. Mas, em geral, a estratégia é clara e tem valor operacional prático.

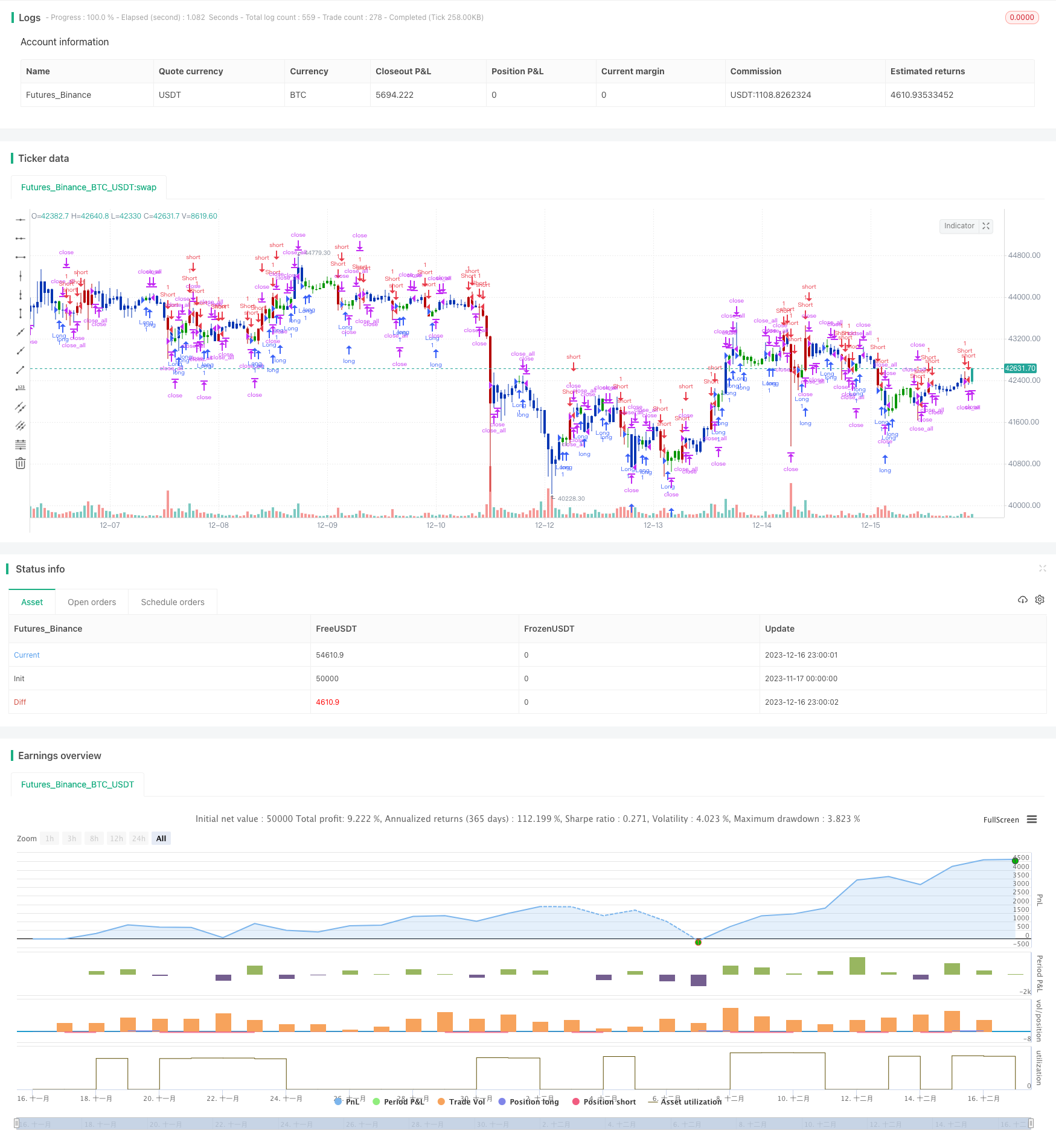

/*backtest

start: 2023-11-17 00:00:00

end: 2023-12-17 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 12/04/2022

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This indicator plots 2/20 exponential moving average. For the Mov

// Avg X 2/20 Indicator, the EMA bar will be painted when the Alert criteria is met.

//

// Second strategy

// This histogram displays (high-low)/close

// Can be applied to any time frame.

//

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

EMA20(Length) =>

pos = 0.0

xPrice = close

xXA = ta.ema(xPrice, Length)

nHH = math.max(high, high[1])

nLL = math.min(low, low[1])

nXS = nLL > xXA or nHH < xXA ? nLL : nHH

iff_1 = nXS < close[1] ? 1 : nz(pos[1], 0)

pos := nXS > close[1] ? -1 : iff_1

pos

HLCH(input_barsback,input_percentorprice,input_smalength) =>

pos = 0.0

xPrice = (high-low)/close

xPriceHL = (high-low)

xPrice1 = input_percentorprice ? xPrice * 100: xPriceHL

xPrice1SMA = ta.sma(math.abs(xPrice1), input_smalength)

pos := xPrice1SMA[input_barsback] > math.abs(xPrice1) ? 1 :

xPrice1SMA[input_barsback] < math.abs(xPrice1) ? -1 : nz(pos[1], 0)

pos

strategy(title='Combo 2/20 EMA & (H-L)/C Histogram', shorttitle='Combo', overlay=true)

var I1 = '●═════ 2/20 EMA ═════●'

Length = input.int(14, minval=1, group=I1)

var I2 = '●═════ (H-L)/C Histogram ═════●'

input_barsback = input(20, title="Look Back", group=I2)

input_percentorprice = input(false, title="% change", group=I2)

input_smalength = input(16, title="SMA Length", group=I2)

var misc = '●═════ MISC ═════●'

reverse = input.bool(false, title='Trade reverse', group=misc)

var timePeriodHeader = '●═════ Time Start ═════●'

d = input.int(1, title='From Day', minval=1, maxval=31, group=timePeriodHeader)

m = input.int(1, title='From Month', minval=1, maxval=12, group=timePeriodHeader)

y = input.int(2005, title='From Year', minval=0, group=timePeriodHeader)

StartTrade = time > timestamp(y, m, d, 00, 00) ? true : false

posEMA20 = EMA20(Length)

prePosHLCH = HLCH(input_barsback,input_percentorprice,input_smalength)

iff_1 = posEMA20 == -1 and prePosHLCH == -1 and StartTrade ? -1 : 0

pos = posEMA20 == 1 and prePosHLCH == 1 and StartTrade ? 1 : iff_1

iff_2 = reverse and pos == -1 ? 1 : pos

possig = reverse and pos == 1 ? -1 : iff_2

if possig == 1

strategy.entry('Long', strategy.long)

if possig == -1

strategy.entry('Short', strategy.short)

if possig == 0

strategy.close_all()

barcolor(possig == -1 ? #b50404 : possig == 1 ? #079605 : #0536b3)