Estratégia de reversão de choque de hedge

Visão geral

A estratégia de reversão de choque de hedge é uma estratégia de negociação de linha curta que utiliza vários indicadores, como a faixa de Brimstone, a linha de cobertura, o ADX e o indicador aleatório, para identificar o ponto de reversão do mercado e realizar operações de hedge perto do ponto de reversão. A estratégia confirma os sinais de negociação principalmente por meio da determinação da expansão excessiva dos preços através das faixas de Brimstone e da linha de cobertura, enquanto usa o ADX para determinar a força da tendência e o indicador aleatório para determinar a região de sobrevenda e sobrevenda, estabelecendo uma posição de cobertura perto do ponto de reversão.

Princípio da estratégia

A estratégia de reversão de choques de cobertura baseia-se nas seguintes regras de julgamento:

Quando o preço de fechamento ultrapassa a trajetória de Brin e ultrapassa a trajetória de Blink, o preço pode estar em um estado de sobrecompra. Se o ADX for menor do que 30, a tendência é fraca, enquanto o indicador aleatório maior do que 50 está na área de sobrecompra.

Quando o preço de fechamento está abaixo da trajetória abaixo da faixa de Brin e abaixo da trajetória abaixo da linha de encolhimento, indica que o preço pode estar em uma área de oversold, quando o ADX é menor que 30 indica que a tendência não é forte, enquanto o indicador aleatório é menor que 50 indica que está em uma área de oversold, pode ser considerado mais.

A condição de saída de stop loss para a abertura é que o preço de fechamento esteja abaixo do sub-carril de correia de Bryn ou sub-carril de enlace de enlace ou o indicador aleatório seja menor que 50.

A condição para fazer uma saída de stop-loss é que o preço de fechamento seja maior do que o preço de fechamento de Brin ou o preço de fechamento de Brin ou o indicador aleatório seja maior do que 50.

Com estas regras de julgamento, podemos estabelecer posições de cobertura perto do ponto de viragem e aproveitar as oscilações de curto prazo dos preços para lucrar.

Análise de vantagens

A estratégia de reversão de choques de cobertura tem as seguintes vantagens:

O uso de vários indicadores de julgamento permite a confirmação eficaz de sinais de transação e evita falsas brechas.

A taxa de sucesso é mais alta quando se negocia perto de um ponto de viragem.

A operação de hedge permite controlar os riscos de forma eficaz.

A frequência de transação é mais alta e é adequada para operações de linha curta.

A fonte de receita é principalmente a oscilação dos preços, não dependendo inteiramente da reversão da tendência.

Análise de Riscos

A estratégia de reversão de choques de cobertura também tem alguns riscos a serem observados:

A probabilidade de uma reversão fracassada continua a existir, o que implicaria um prejuízo maior.

A maioria das transações são altamente otimizadas.

A incerteza sobre a hora certa para a reversão pode aumentar as perdas.

A probabilidade de uma mutação de tendência existe e é necessário estar alerta.

Para responder a esses riscos, precisamos de otimizar os parâmetros dos indicadores, controlar rigorosamente o stop loss, e combinar tendências e análise fundamental para determinar a direção geral.

Direção de otimização

Esta estratégia de reversão de choques de cobertura pode ser otimizada em várias direções:

Optimizar os parâmetros do indicador e melhorar a qualidade do sinal de negociação.

Aumentar o julgamento dos fatores fundamentais para evitar a contra-trend.

A combinação com o juízo de inversão de forma V aumenta a taxa de sucesso.

Ajuste dinâmico da amplitude de parada

Optimizar a gestão de fundos e controlar rigorosamente as perdas individuais.

Resumir

A estratégia de reversão de choque de cobertura é uma estratégia de reversão de choque de cobertura com base em múltiplos indicadores para realizar operações de cobertura perto do ponto de reversão, com vantagens de alta frequência de negociação e fácil controle de risco. Mas os riscos de negociação de reversão também não podem ser ignorados, precisamos de estratégias de otimização contínua, cumprir rigorosamente as regras de negociação e aproveitar ao máximo essa estratégia de negociação de linha curta altamente eficiente.

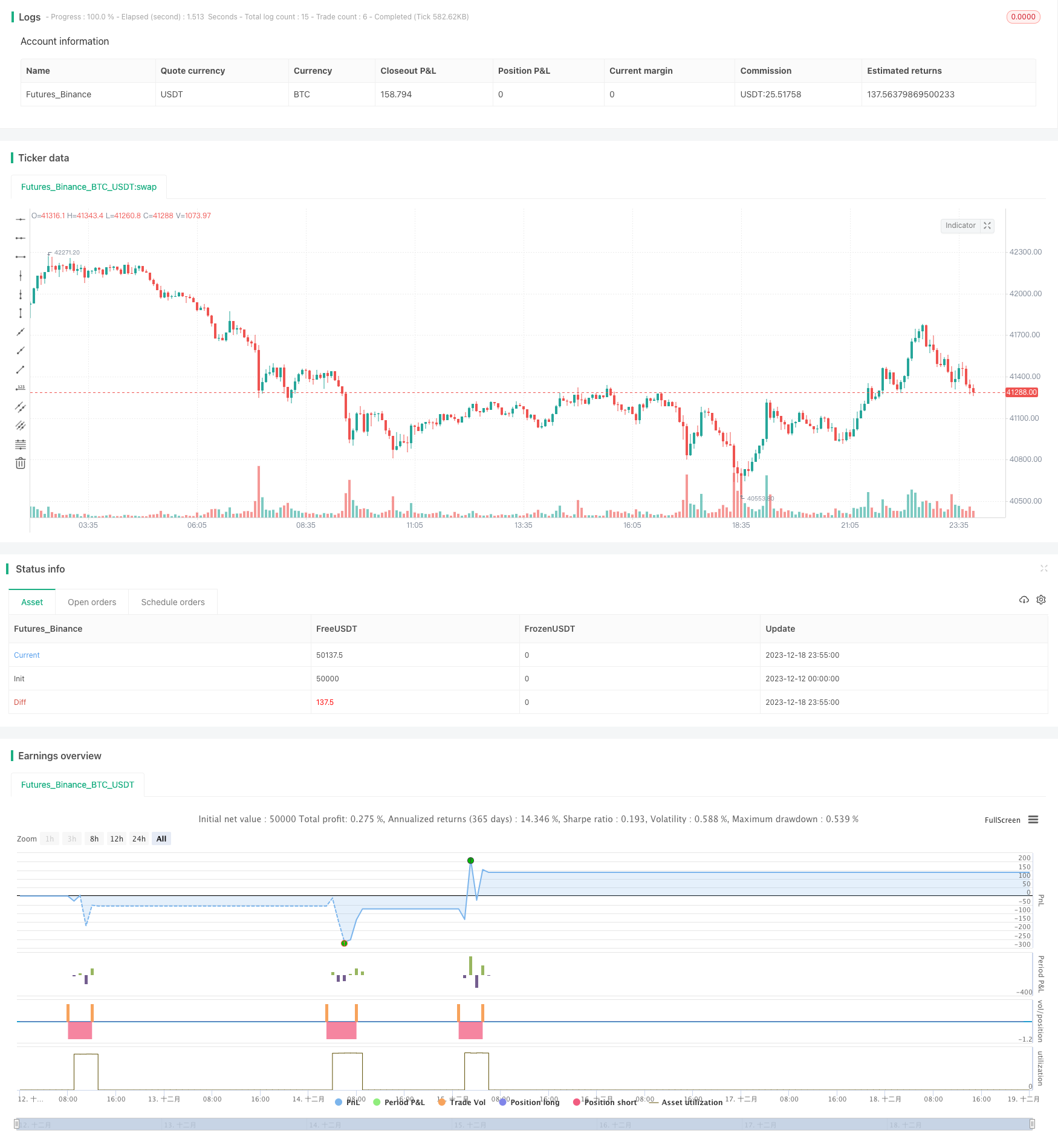

/*backtest

start: 2023-12-12 00:00:00

end: 2023-12-19 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=5

strategy("Contrarian Scalping Counter Trend",overlay=true)

//bollinger bands

length = input.int(20, minval=1, title="Length BB")

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev BB")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

//envelope

len = input.int(20, title="Length Envelope", minval=1)

percent = input(1.0)

exponential = input(false)

envelope = exponential ? ta.ema(src, len) : ta.sma(src, len)

k = percent/100.0

upper_env = envelope * (1 + k)

lower_env = envelope * (1 - k)

//adx

adxlen = input(14, title="ADX Smoothing")

dilen = input(14, title="DI Length")

dirmov(len) =>

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = ta.rma(ta.tr, len)

plus = fixnan(100 * ta.rma(plusDM, len) / truerange)

minus = fixnan(100 * ta.rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * ta.rma(math.abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

//stochastic

periodK = input.int(50, title="%K Length", minval=1)

smoothK = input.int(20, title="%K Smoothing", minval=1)

stock = ta.sma(ta.stoch(close, high, low, periodK), smoothK)

short=close> upper and close >upper_env and sig < 30 and stock > 50

long=close< lower and close <lower_env and sig < 30 and stock < 50

short_exit= close < lower or close<lower_env or stock <50

long_exit=close > lower or close>lower_env or stock >50

strategy.entry("short",strategy.short,when=short)

strategy.close("short",when=short_exit)

strategy.entry("long",strategy.long,when=long)

strategy.close('long',when=long_exit)