Estratégia de negociação técnica composta de três dragões

Visão geral

O Sistema Tron é uma estratégia de negociação de tecnologia combinada com o indicador de tendência de volume de preços estendida, o indicador de canal de Dongxian e o indicador SAR de linha paralela. A estratégia usa a vantagem complementar dos três indicadores para identificar a direção da tendência do mercado e os potenciais sinais de compra e venda.

Princípio da estratégia

A estratégia usa primeiro o indicador de tendência de volume de preços estendidos e o canal de Dongxian para determinar a direção da tendência do mercado. Quando o indicador de tendência de volume de preços estendidos está acima da linha de base e o preço está acima do canal de Dongxian, está em uma tendência ascendente. Por outro lado, o indicador de tendência de volume de preços estendidos está abaixo da linha de base e o preço está abaixo do canal de Dongxian.

Depois de identificar a direção da tendência do mercado, a estratégia introduz um indicador paralelo SAR para identificar momentos específicos de compra e venda. Quando o indicador paralelo SAR atravessa o preço abaixo, gera um sinal de compra; Quando o indicador paralelo SAR atravessa o preço acima, gera um sinal de venda.

Para verificar ainda mais os sinais, a estratégia também confirma a direção da tendência em vários períodos de tempo, evitando entrar em campo durante a forte volatilidade do mercado. Além disso, a estratégia também define vários níveis de stop-loss para bloquear os lucros e controlar o risco.

Análise de vantagens

A maior vantagem do sistema é que a combinação de indicadores utiliza três tipos diferentes de indicadores que são complementares, permitindo uma avaliação mais abrangente e precisa da tendência do mercado. Especificamente, as principais vantagens são:

- O indicador de tendência de volume de preços estendida permite identificar com precisão os pontos de variação da tendência e a força da tendência, sendo fundamentalmente bom;

- Os indicadores de Tangxian Canal permitem uma melhor compreensão da direção das tendências;

- O SAR de paralelo, combinado com o uso de indicadores de tendência, pode ser usado para identificar pontos de compra e venda com maior precisão.

Através da combinação orgânica de indicadores, pode-se aproveitar ao máximo as vantagens de cada indicador, permitindo que o sistema da Samsung julgue com precisão a tendência de linhas grandes e médias, identifique com mais precisão os pontos de compra e venda, o que permite obter uma melhor relação risco-receita.

Análise de Riscos

O risco geral é controlado como uma estratégia de portfólio de indicadores, mas há alguns riscos a serem observados:

- O indicador de tendências de volume de preços de extensão avalia o risco de erro em casos de falsas rupturas e reversões de volume;

- Durante o levantamento, a passagem de Dongjian pode se estreitar, gerando uma maior probabilidade de sinais errados;

- A configuração incorreta dos parâmetros SAR da linha de paralelo também pode afetar a identificação de pontos de venda e compra.

Para os riscos acima, recomendamos ajustar adequadamente a configuração dos parâmetros do indicador e auxiliar o julgamento com referência a outros indicadores, reduzindo a probabilidade de falha de um único indicador. Além disso, o controle racional de stop loss e posicionamento também é fundamental para o controle de risco geral da estratégia.

Otimização de Estratégia

A Samsung ainda tem espaço para melhorias adicionais:

- Pode introduzir algoritmos de aprendizagem de máquina para otimizar automaticamente os parâmetros do indicador;

- Considerar a introdução de indicadores de volatilidade para auxiliar no julgamento e aumentar a estabilidade da estratégia;

- Os indicadores de emoção podem ser usados para avaliar a influência das flutuações de emoção pública na estratégia.

Otimizando parâmetros de algoritmos, julgamentos de conjuntos de indicadores múltiplos e análise quantitativa de comportamento, espera-se aumentar ainda mais a rentabilidade e a estabilidade do sistema da Sanlong. Continuaremos a prestar atenção às tecnologias de ponta do setor e a otimizar continuamente o sistema de estratégias de melhoria.

Resumir

O sistema de Sam-Lon é uma estratégia de combinação de indicadores tecnológicos para avaliar a tendência do mercado e encontrar pontos de compra e venda por meio da extensão do indicador de tendência de preço, do indicador de Tangxian Channel e do indicador SAR de paralelo. A estratégia é precisa, controlada pelo risco e, após várias verificações, é um sistema de estratégia eficaz adequado para investidores de linha média e longa.

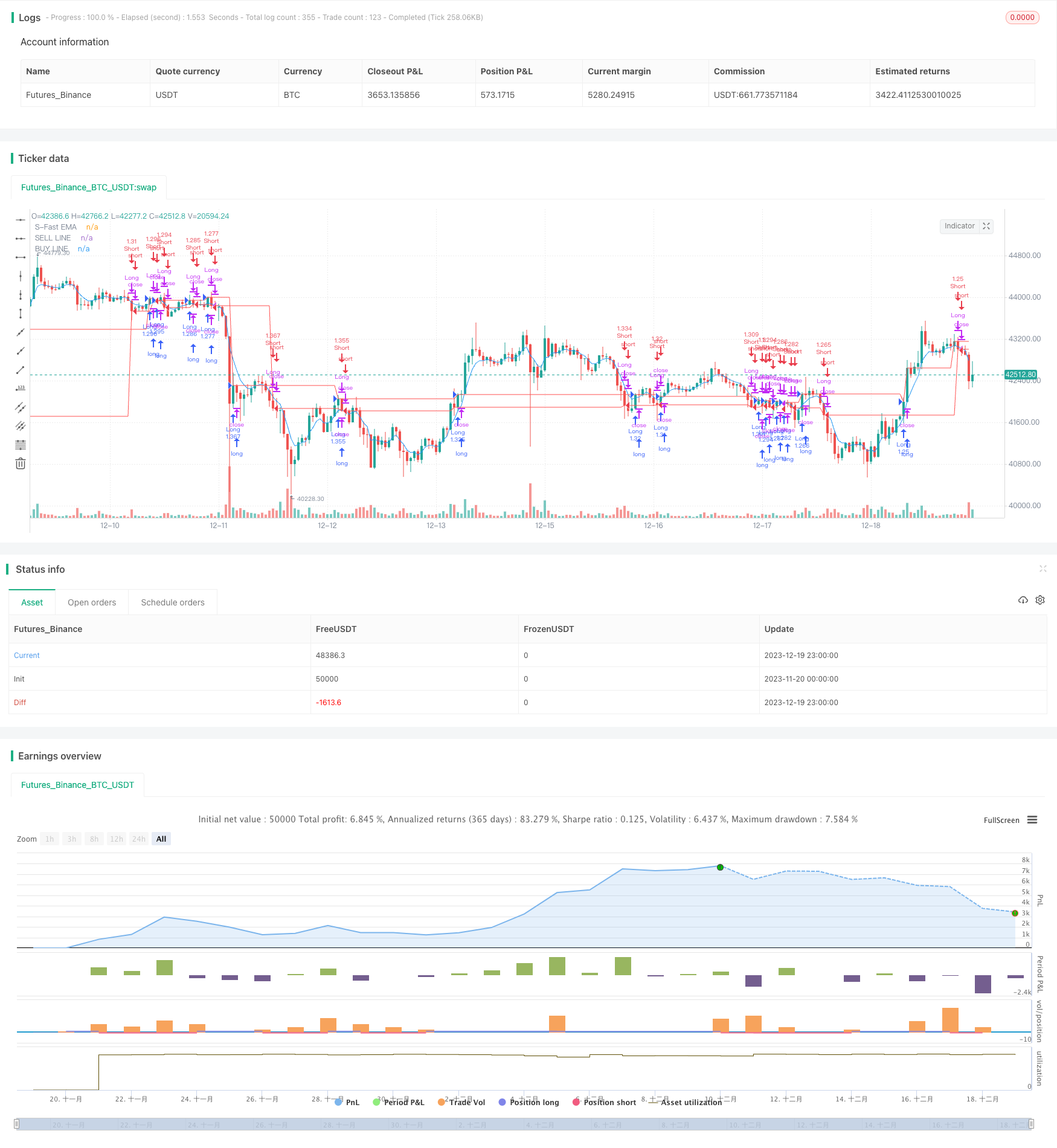

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="TRIPLE DRAGON SYSTEM", overlay=true,default_qty_type = strategy.percent_of_equity,default_qty_value=100,initial_capital=1000,pyramiding=0,commission_value=0.01)

/////////////// DRAG-ON ///// EMA'S ///////////////

emar = ta.ema(close,5)

plot(emar, color=color.blue, title="S-Fast EMA")

//EMAlengthTRF = input.int(200, minval=1,title = "EMA Filter")

//ematrf = ta.ema(close,EMAlengthTRF)

//plot(ematrf, "EMA-TREND FILTER", color=color.red,linewidth = 4)

/////////////// 1-DRAG-ON /////EXTENDED PRICE VOLUME TREND ///////////////

lenght = input(200,"EPVT - Trend Lenght")

var cumVol = 0.

cumVol += nz(volume)

if barstate.islast and cumVol == 0

runtime.error("No volume is provided by the data vendor.")

src = close

vt = ta.cum(ta.change(src)/src[1]*volume)

upx = ta.highest(vt,lenght)

downx = ta.lowest(vt,lenght)

basex = (upx +downx)/2

VTX = vt - basex

/////////////// 2-DRAG-ON ///// DON TREND ///////////////

length = input.int(200, minval=1, title = "Donchian Lenght")

lower = ta.lowest(length)

upper = ta.highest(length)

basis = math.avg(upper, lower)

updiff = upper - close

downdiff = lower - close

dontrend = -(updiff + downdiff)

xupx = ta.highest(dontrend,length) >0 ? ta.highest(dontrend,length) : 0

xdownx = ta.lowest(dontrend,length) < 0 ?ta.lowest(dontrend,length) :0

xxbasisxx = math.avg(xdownx, xupx)

inversedragup = xupx[1]

inversedragdown = xdownx[1]

inversedragon = (inversedragup+inversedragdown)/2

/////////////// 3-DRAG-ON ///// SUPER SAR-X ///////////////

start = input(0.02)

increment = input(0.02)

maximum = input(0.8)

entry_bars = input(1, title='Entry on Nth trend bar')

atr = ta.atr(14)

atr := na(atr) ? ta.tr : atr

psar = 0.0 // PSAR

af = 0.0 // Acceleration Factor

trend_dir = 0 // Current direction of PSAR

ep = 0.0 // Extreme point

trend_bars = 0

sar_long_to_short = trend_dir[1] == 1 and close <= psar[1] // PSAR switches from long to short

sar_short_to_long = trend_dir[1] == -1 and close >= psar[1] // PSAR switches from short to long

trend_change = barstate.isfirst[1] or sar_long_to_short or sar_short_to_long

// Calculate trend direction

trend_dir := barstate.isfirst[1] and close[1] > open[1] ? 1 : barstate.isfirst[1] and close[1] <= open[1] ? -1 : sar_long_to_short ? -1 : sar_short_to_long ? 1 : nz(trend_dir[1])

trend_bars := sar_long_to_short ? -1 : sar_short_to_long ? 1 : trend_dir == 1 ? nz(trend_bars[1]) + 1 : trend_dir == -1 ? nz(trend_bars[1]) - 1 : nz(trend_bars[1])

// Calculate Acceleration Factor

af := trend_change ? start : trend_dir == 1 and high > ep[1] or trend_dir == -1 and low < ep[1] ? math.min(maximum, af[1] + increment) : af[1]

// Calculate extreme point

ep := trend_change and trend_dir == 1 ? high : trend_change and trend_dir == -1 ? low : trend_dir == 1 ? math.max(ep[1], high) : math.min(ep[1], low)

// Calculate PSAR

psar := barstate.isfirst[1] and close[1] > open[1] ? low[1] : barstate.isfirst[1] and close[1] <= open[1] ? high[1] : trend_change ? ep[1] : trend_dir == 1 ? psar[1] + af * atr : psar[1] - af * atr

//////////////// MELODY ///////////////////

VTY = ta.valuewhen(ta.cross(VTX,0),close,0)

//plot(VTY, color=color.black, title="Extended-PVT")

//DONTRENDX = ta.valuewhen(ta.cross(dontrend,0),close,0)

//plot(DONTRENDX, color=color.red, title="DONCHIAN TREND")

SSARX = ta.valuewhen(ta.cross(psar,close),close,0)

//plot(SSARX, color=color.black, title="SSAR-X")

MAXDRAG = math.max(SSARX,VTY)

//plot(MAXDRAG, color=color.black, title="MAX DRAG")

MINDRAG = math.min(SSARX,VTY)

//plot(MINDRAG, color=color.black, title="MIN DRAG")

BASEDRAG = math.avg(MAXDRAG,MINDRAG)

//plot(BASEDRAG, color=color.red, title="BASE DRAG")

/////BUY AND SELL LOGIC ///////////

DRAGONBUY = (ta.crossover(close,MAXDRAG) or ta.crossover(close,MINDRAG) )

DRAGONBUYSTOP = (ta.crossunder(close,MAXDRAG) or ta.crossunder(close,MINDRAG))

DRAGONBUYPLOT = ta.valuewhen(DRAGONBUY==true,close,0)

plot(DRAGONBUYPLOT, color=color.red, title="BUY LINE")

DRAGONSELL = (ta.crossunder(close,MAXDRAG) or ta.crossunder(close,MINDRAG) )

DRAGONSELLSTOP = (ta.crossover(close,MAXDRAG) or ta.crossover(close,MINDRAG))

DRAGONSELLPLOT = ta.valuewhen(DRAGONSELL==true,close,0)

plot(DRAGONSELLPLOT, color=color.red, title="SELL LINE")

/////TAKE PROFIT LOGIC ///////////

tp1 = input.int(5, minval=1,title = "TP-1")

tp2 = input.int(10, minval=1,title = "TP-2")

tp3 = input.int(15, minval=1,title = "TP-3")

TPTAKA1B = DRAGONBUYPLOT*(1+tp1/100)

//plot(TPTAKA1B, "BUY-TP1", color=color.red,linewidth = 1)

TPTAKA2B = DRAGONBUYPLOT*(1+tp2/100)

//plot(TPTAKA2B, "BUY-TP2", color=color.red,linewidth = 1)

TPTAKA3B = DRAGONBUYPLOT*(1+tp3/100)

//plot(TPTAKA3B, "BUY-TP3", color=color.red,linewidth = 1)

TPTAKA1S = DRAGONSELLPLOT*(1-tp1/100)

//plot(TPTAKA1S, "SELL-TP1", color=color.red,linewidth = 1)

TPTAKA2S = DRAGONSELLPLOT*(1-tp2/100)

//plot(TPTAKA2S, "SELL-TP2", color=color.red,linewidth = 1)

TPTAKA3S = DRAGONSELLPLOT*(1-tp3/100)

//plot(TPTAKA3S, "SELL-TP3", color=color.red,linewidth = 1)

BUYTP = ta.crossunder(emar,TPTAKA1B) or ta.crossunder(emar,TPTAKA2B) or ta.crossunder(emar,TPTAKA3B)

SELLTP = ta.crossover(emar,TPTAKA1B) or ta.crossover(emar,TPTAKA2B) or ta.crossover(emar,TPTAKA3B)

/////STRATEGY ///////////

// Enter condition

longCondition = DRAGONBUY==true

if longCondition

strategy.entry('Long', strategy.long, comment = "ENTER-LONG")

// Exit condition

strategy.close('Long', when=DRAGONBUYSTOP, comment = "EXIT-LONG")

// Enter condition

ShortCondition = DRAGONSELL

if ShortCondition

strategy.entry('Short', strategy.short, comment = "ENTER-SHORT")

// Exit condition

strategy.close('Short', when=DRAGONSELLSTOP, comment = "EXIT-SHORT")

///// END OF STRATEGY ///////////