Estratégia de acompanhamento de tendências com base em bandas dinâmicas de suporte e resistência

Data de criação:

2023-12-26 11:57:20

última modificação:

2023-12-26 11:57:20

cópia:

1

Cliques:

541

1

focar em

1664

Seguidores

Visão geral

A estratégia forma um eixo central dinâmico, combinando os preços mais altos e mais baixos dos últimos períodos de tempo com os preços atuais. Em seguida, é gerado um canal descendente vermelho e um canal ascendente verde com base na flutuação mais recente.

Princípio da estratégia

- Calcula os preços mais altos e mais baixos dos últimos N ciclos, combinados com os preços de fechamento atuais, formando um eixo central dinâmico

- Banda de passagem dinâmica gerada de acordo com o ATR e o multiplicador, variando de acordo com a taxa de flutuação do mercado

- Fazer mais quando o preço rebenta da linha de canal inferior, fazer menos quando o preço rebenta da linha de canal superior

- A meta é retornar à paralisação do eixo central.

- Calcula um índice de tendência para filtrar transações que não estão em alta

Análise de vantagens

- Mudanças dinâmicas na posição da linha de canal, capturando a volatilidade do mercado em tempo real

- A probabilidade de negociação em curso é maior, o que ajuda a entender a tendência

- Controle de perda única com lógica de stop loss

Análise de Riscos

- Optimização inadequada de parâmetros pode levar a transações excessivas

- A grande tendência não pode eliminar completamente a desvantagem do comércio

- A linha de acesso unilateral pode continuar a funcionar

Direção de otimização

- Ajustar os parâmetros das linhas de passagem para que sejam mais adequadas às características de diferentes variedades

- Ajustar os parâmetros do índice de tendência para aumentar a probabilidade de tendência

- Adição de elementos de aprendizagem de máquina para otimização dinâmica de parâmetros

Resumir

A estratégia depende principalmente de características de choque do mercado para lucrar. Capturar o ponto de reversão de preço através de um canal dinâmico, e combinar a filtragem de tendência, pode efetivamente usar a negociação de reversão para lucrar, ao mesmo tempo controlar o risco. A chave está no ajuste com os parâmetros, que precisam que a linha de canal possa acompanhar os preços em tempo real, mas não seja muito sensível.

Código-fonte da estratégia

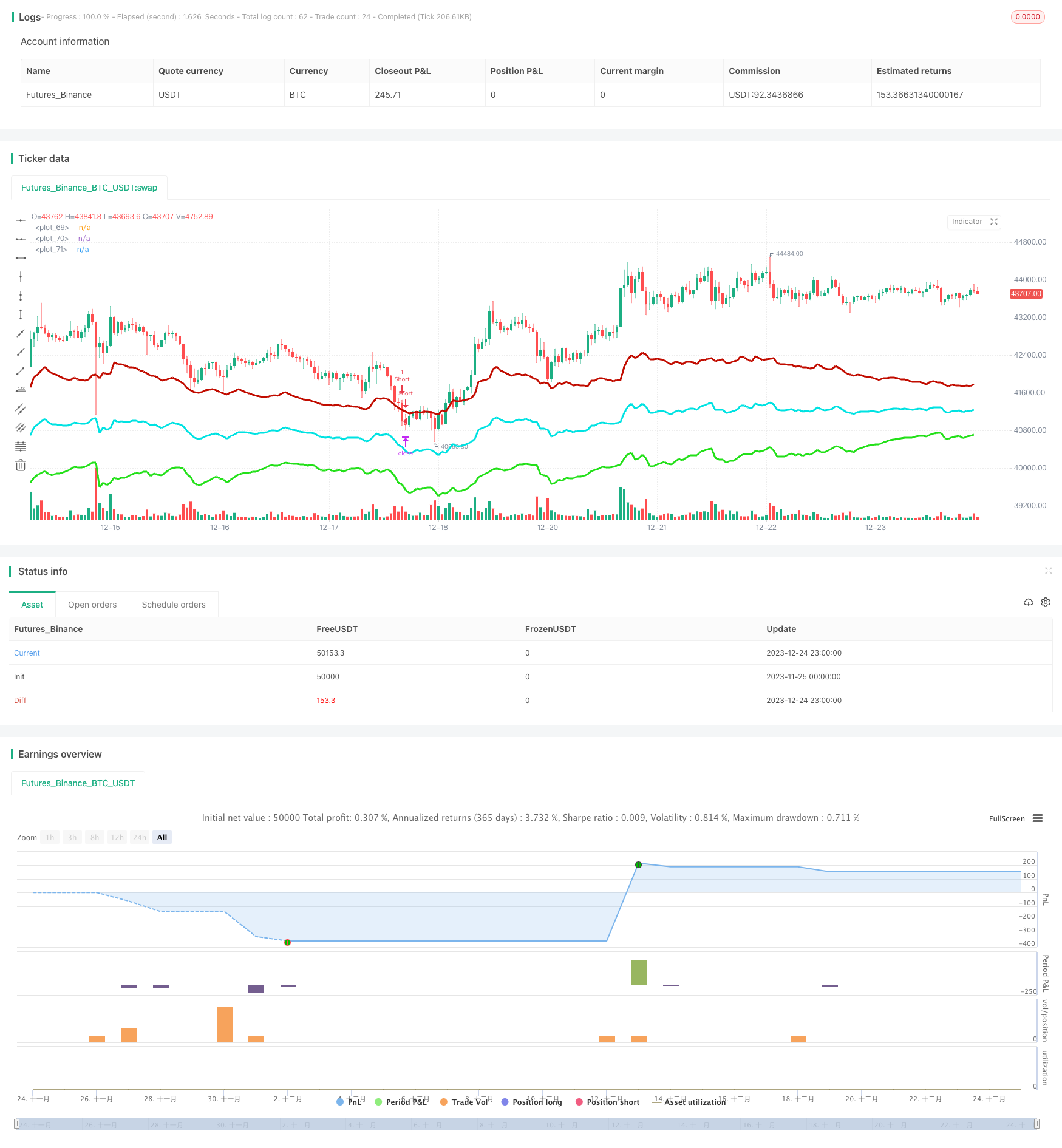

/*backtest

start: 2023-11-25 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Strategy - Bobo PAPATR", overlay=true, default_qty_type = strategy.fixed, default_qty_value = 1, initial_capital = 10000)

// === STRATEGY RELATED INPUTS AND LOGIC ===

len = input(24, minval=1, title="Pivot Length, defines lookback for highs and lows to make pivots")

length = input(title="ATR lookback (Lower = bands more responsive to recent price action)", type=input.integer, defval=22)

myatr = atr(length)

dailyatr = myatr[1]

atrmult = input(title="ATR multiplier (Lower = wider bands)", type=input.float, defval=3)

pivot0 = (high[1] + low[1] + close[1]) / 3

// PIVOT CALC

h = highest(len)

h1 = dev(h, len) ? na : h

hpivot = fixnan(h1)

l = lowest(len)

l1 = dev(l, len) ? na : l

lpivot = fixnan(l1)

pivot = (lpivot + hpivot + pivot0) / 3

upperband1 = (dailyatr * atrmult) + pivot

lowerband1 = pivot - (dailyatr * atrmult)

middleband = pivot

// == TREND CALC ===

i1=input(2, "Momentum Period", minval=1) //Keep at 2 usually

i2=input(20, "Slow Period", minval=1)

i3=input(5, "Fast Period", minval=1)

i4=input(3, "Smoothing Period", minval=1)

i5=input(4, "Signal Period", minval=1)

i6=input(50, "Extreme Value", minval=1)

hiDif = high - high[1]

loDif = low[1] - low

uDM = hiDif > loDif and hiDif > 0 ? hiDif : 0

dDM = loDif > hiDif and loDif > 0 ? loDif : 0

ATR = rma(tr(true), i1)

DIu = 100 * rma(uDM, i1) / ATR

DId = 100 * rma(dDM, i1) / ATR

HLM2 = DIu - DId

DTI = (100 * ema(ema(ema(HLM2, i2), i3), i4)) / ema(ema(ema(abs(HLM2), i2), i3), i4)

signal = ema(DTI, i5)

// === RISK MANAGEMENT INPUTS ===

inpTakeProfit = input(defval = 0, title = "Take Profit (In Market MinTick Value)", minval = 0)

inpStopLoss = input(defval = 100, title = "Stop Loss (In Market MinTick Value)", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong = (((low<=lowerband1) and (close >lowerband1)) or ((open <= lowerband1) and (close > lowerband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal>signal[3])

exitLong = (high > middleband)

strategy.entry(id = "Long", long = true, when = enterLong)

strategy.close(id = "Long", when = exitLong)

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort = (((high>=upperband1) and (close < upperband1)) or ((open >= upperband1) and (close < upperband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal<signal[3])

exitShort = (low < middleband)

strategy.entry(id = "Short", long = false, when = enterShort)

strategy.close(id = "Short", when = exitShort)

// === STRATEGY RISK MANAGEMENT EXECUTION ===

strategy.exit("Exit Long", from_entry = "Long", profit = useTakeProfit, loss = useStopLoss)

strategy.exit("Exit Short", from_entry = "Short", profit = useTakeProfit, loss = useStopLoss)

// === CHART OVERLAY ===

plot(upperband1, color=#C10C00, linewidth=3)

plot(lowerband1, color=#23E019, linewidth=3)

plot(middleband, color=#00E2E2, linewidth=3)

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)