Combinação de estratégia dupla - Índice Estocástico Lento e Índice de Força Relativa

Visão geral

Esta estratégia usa uma combinação de estratégia clássica de indicadores aleatórios lentos e estratégia de indicadores relativamente fortes, formando uma estratégia dupla. Quando o indicador aleatório é superior a 80, é mais alto do que 20, e quando o RSI é superior a 70, é mais baixo do que 30, e só abre uma posição quando ambos são acionados simultaneamente.

Princípio da estratégia

Esta estratégia baseia-se principalmente em dois indicadores clássicos - o indicador de lentidão aleatório e o indicador RSI, e define um limiar para determinar o estado de sobrecompra e sobrevenda.

A partir daí, a velocidade de um veículo pode variar de acordo com a velocidade de um veículo.

- Configure Stochlength em 14 para calcular o comprimento do lookback de um indicador aleatório

- Sete StochOverBought para 80 e StochOverSold para 20 como um limite para o excesso de compra e venda

- Configure smoothK como 3, smoothD como 3, e os parâmetros de suavização de %K e %D

A linha %K e a linha %D calculadas são nomeadas k e d ≠ no código.

Quando a linha %K atravessa a linha %D de baixo para cima, é um sinal de olho em cima. Quando ela atravessa a linha %D de cima para baixo, é um sinal de olho em baixo.

RSI:

- Defina RSIlength como 14, para o comprimento de lookback do RSI

- Defina RSIoverBought como 70, RSIoverSold como 30, como um limite para o excesso de compra e venda

O indicador de RSI calculado é denominado vrsi。

Quando o RSI sobe acima de 70 é um sinal de sobrecompra e quando cai abaixo de 30 é um sinal de sobrevenda.

A dupla estratégia desencadeia:

Esta estratégia só abre uma posição quando o indicador aleatório e o indicador RSI exibem sinais de sobrecompra ou sobrevenda, ou seja, quando ambos excedem seus respectivos limiares.

Esta combinação utiliza dois indicadores complementares que reduzem os falsos sinais e aumentam a sua fiabilidade.

Análise de vantagens

Esta combinação de estratégias duplas, que combina a estratégia clássica do indicador de desaceleração aleatória com o indicador RSI, tem as seguintes vantagens:

- Combinação de indicadores duplos, que podem ser verificados mutuamente, reduzindo falsos sinais e aumentando a qualidade e a confiabilidade do sinal

- Os indicadores aleatórios avaliam a tendência de sobrecompra e a tendência de sobrevenda, mas o RSI também avalia a tendência de sobrecompra e a tendência de sobrevenda, o que torna os resultados mais confiáveis e precisos.

- Os indicadores aleatórios usam o método %K e %D, e os parâmetros de suavização podem ser ajustados para evitar a influência de valores extremos individuais.

- Os indicadores RSI são mais rápidos em reagir, e os indicadores aleatórios julgam tendências e pontos de inflexão de médio e longo prazo, o que, combinado, torna a estratégia mais completa

- Estilo de negociação conservador, abrindo posições apenas quando o indicador mostra pares, evitando intrusões e reduzindo a frequência de negociação

Riscos e soluções

A estratégia também apresenta alguns riscos, principalmente:

- Parâmetros de configuração de risco

A configuração inadequada dos parâmetros de limiar pode causar chances erradas ou produzir falsos sinais. O parâmetro ideal pode ser encontrado por otimização e teste repetitivo.

- Não há sinais de dupla estratégia

Devido à dupla estratégia, a frequência de geração de sinais é relativamente baixa e a utilização de posições é baixa. Os parâmetros podem ser relaxados adequadamente e o número de sinais aumentado.

- Indicadores de atraso

Os indicadores aleatórios e os indicadores RSI estão atrasados e podem perder oportunidades de mudanças rápidas. Podem ser auxiliados por indicadores mais sensíveis.

- Problemas de não-aplicação de determinadas variedades

Esta estratégia é mais adequada para algumas variedades mais estáveis e com maior volatilidade, como índices de ações, metais preciosos, etc. Pode não ser adequada para algumas variedades com menor volatilidade.

Otimização de ideias

A estratégia também pode ser melhorada em alguns aspectos:

- Optimização de parâmetros

Os parâmetros podem ser optimizados automaticamente ou manualmente por algoritmos para encontrar a melhor combinação de parâmetros.

- Aumentar o mecanismo de suspensão de perdas

Pode-se configurar o stop loss móvel ou o stop loss percentual para controlar a perda individual.

- Combinação com outros indicadores

Indicadores de quantidade de energia, médias móveis, etc. podem ser introduzidos como indicadores auxiliares para determinar a qualidade do sinal.

- A flexibilização adequada das condições de dupla política

A liberação apropriada do limiar de acionamento da dupla estratégia aumenta o número de sinais.

Resumir

Esta estratégia usa uma combinação dupla de indicadores de lentidão aleatória e indicadores RSI, que são acionados quando ambos exibem sinais de superbônus e supervendas ao mesmo tempo, com vantagens como alta precisão do sinal e estilo de negociação conservador. Há também alguns problemas de configuração de parâmetros de risco e menor número de sinais. Podemos melhorar e otimizar a estratégia para tornar a estratégia mais estável e confiável por meio de otimização de parâmetros, configuração de stop loss e introdução de outros indicadores.

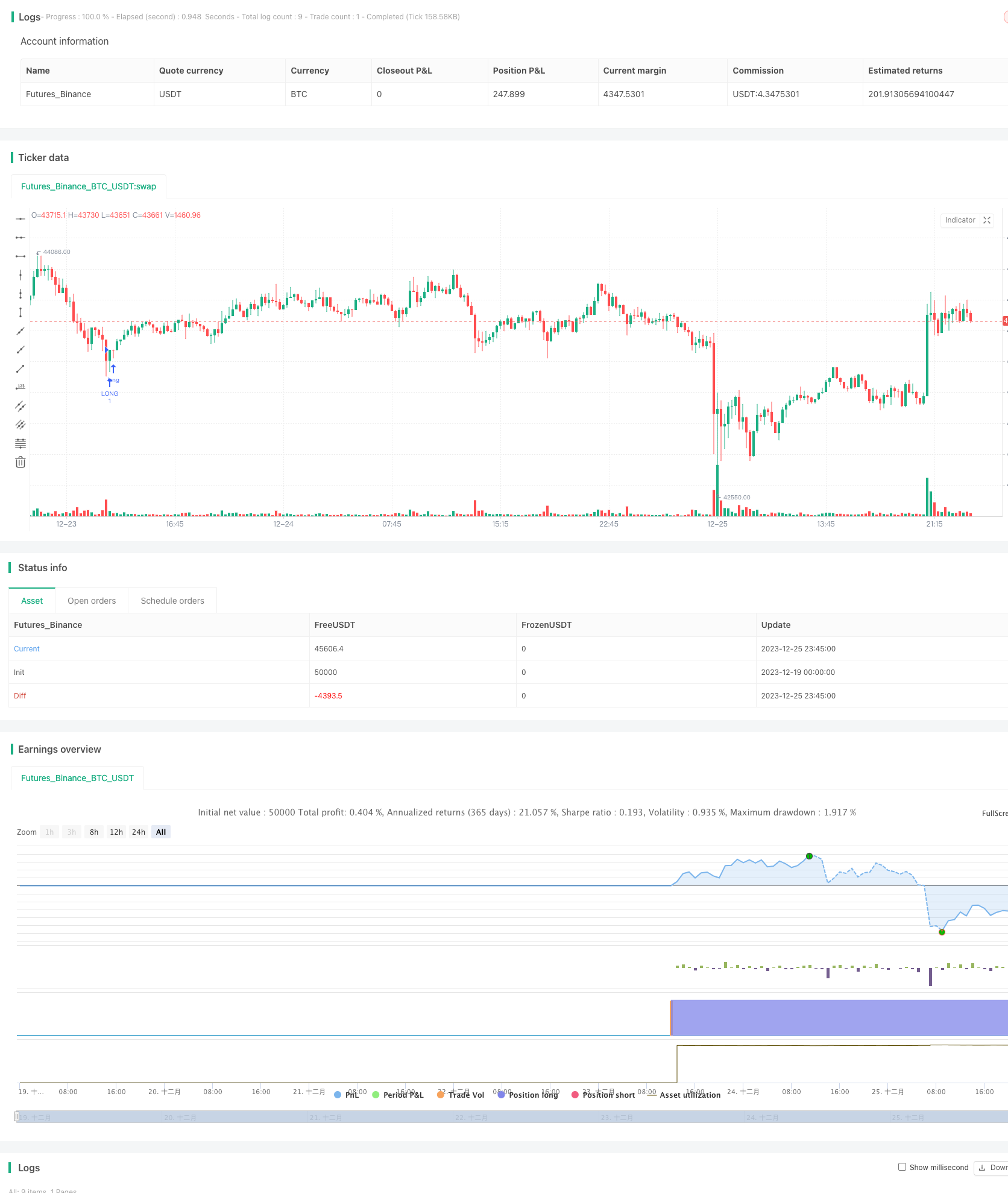

/*backtest

start: 2023-12-19 00:00:00

end: 2023-12-26 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Stochastic + RSI, Double Strategy (by ChartArt)", shorttitle="CA_-_RSI_Stoch_Strat", overlay=true)

// ChartArt's Stochastic Slow + Relative Strength Index, Double Strategy

//

// Version 1.0

// Idea by ChartArt on October 23, 2015.

//

// This strategy combines the classic RSI

// strategy to sell when the RSI increases

// over 70 (or to buy when it falls below 30),

// with the classic Stochastic Slow strategy

// to sell when the Stochastic oscillator

// exceeds the value of 80 (and to buy when

// this value is below 20).

//

// This simple strategy only triggers when

// both the RSI and the Stochastic are together

// in overbought or oversold conditions.

//

// List of my work:

// https://www.tradingview.com/u/ChartArt/

///////////// Stochastic Slow

Stochlength = input(14, minval=1, title="lookback length of Stochastic")

StochOverBought = input(80, title="Stochastic overbought condition")

StochOverSold = input(20, title="Stochastic oversold condition")

smoothK = input(3, title="smoothing of Stochastic %K ")

smoothD = input(3, title="moving average of Stochastic %K")

k = sma(stoch(close, high, low, Stochlength), smoothK)

d = sma(k, smoothD)

///////////// RSI

RSIlength = input( 14, minval=1 , title="lookback length of RSI")

RSIOverBought = input( 70 , title="RSI overbought condition")

RSIOverSold = input( 30 , title="RSI oversold condition")

RSIprice = close

vrsi = rsi(RSIprice, RSIlength)

///////////// Double strategy: RSI strategy + Stochastic strategy

if (not na(k) and not na(d))

if (crossover(k,d) and k < StochOverSold)

if (not na(vrsi)) and (crossover(vrsi, RSIOverSold))

strategy.entry("LONG", strategy.long, comment="StochLE + RsiLE")

if (crossunder(k,d) and k > StochOverBought)

if (crossunder(vrsi, RSIOverBought))

strategy.entry("SHORT", strategy.short, comment="StochSE + RsiSE")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)WQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQ