Estratégia de negociação Golden Cross de três médias móveis

Visão geral

A estratégia de negociação de cruzamento de ouro triplo é uma estratégia típica de análise técnica. A estratégia usa três médias móveis de diferentes durações de tempo ao mesmo tempo para capturar tendências e realizar transações de baixo risco. Um sinal de compra é gerado quando a média móvel de curto prazo atravessa a média móvel de médio prazo e a média móvel de médio prazo é superior à média móvel de longo prazo; um sinal de venda é gerado quando a média móvel de médio prazo é atravessada abaixo da média móvel de curto prazo e a média móvel de médio prazo é inferior à média móvel de longo prazo.

Princípio da estratégia

A estratégia de cruzamento de ouro de três médias depende principalmente de três médias móveis para determinar a direção da tendência. As médias móveis de curto prazo respondem sensitivamente às mudanças de preço; as médias móveis de médio prazo fornecem um julgamento de tendência mais claro; as médias móveis de longo prazo filtram o ruído do mercado e determinam a direção da tendência de longo prazo.

Quando a média móvel de curto prazo atravessa a média móvel de médio prazo, o preço começa a se elevar; se a média móvel de médio prazo é maior que a média móvel de longo prazo, está em alta, então um sinal de compra é gerado.

Por outro lado, quando a média móvel de curto prazo atravessa a média móvel de médio prazo, o preço começa a se romper para baixo; se a média móvel de médio prazo estiver abaixo da média móvel de longo prazo, a tendência de queda está em curso, então um sinal de venda é gerado.

A estratégia define simultaneamente um Stop Loss Stop Lines. Após a negociação, o Stop Loss e o Stop Price são calculados com base no Stop Loss Stop Loss Estimado. Se o preço tocar o Stop Loss ou o Stop Lines, a posição é liquidada.

Vantagens estratégicas

- Utilizando três médias móveis para avaliar tendências e melhorar a precisão de avaliação

- Estabelecer um Stop Loss Stop, para controlar o risco de uma única transação

- Parâmetros de média móvel personalizáveis para diferentes variedades

- Seleção de sete diferentes tipos de médias móveis, com uma grande variedade de estratégias

Riscos estratégicos e soluções

- Quando as linhas triangulares se encaixam, podem gerar um sinal de erro

Solução: Ajuste adequadamente os parâmetros da média móvel para evitar sinais errados

- Configuração de uma proporção de parada de perda excessiva

Solução: ajuste adequadamente a proporção de stop loss, não muito grande nem muito pequeno

- Parâmetros mal definidos, resultando em frequência de transação muito alta ou muito baixa

Solução: testar diferentes parâmetros para encontrar a combinação ideal

Direção de otimização da estratégia

A estratégia de cruzamento de ouro triangular pode ser otimizada nos seguintes aspectos:

- Testar diferentes tipos de parâmetros de diferentes comprimentos para encontrar o melhor parâmetro

Combinações de médias móveis de diferentes comprimentos ou tipos podem ser testadas para obter o melhor resultado de negociação

- Adicionar outros indicadores técnicos para filtrar sinais

Outros indicadores, como KDJ, MACD e outros, podem ser incluídos na estratégia para verificação de múltiplos fatores e filtragem de sinais de erro

- Parâmetros de seleção de acordo com as características de diferentes variedades

Pode-se reduzir o ciclo de média móvel para variedades de alta flutuação; aumentar o ciclo de média móvel para variedades de baixa flutuação

- Buscar combinações ótimas de parâmetros usando métodos de aprendizagem de máquina

Algoritmos que percorrem automaticamente o espaço de parâmetros para localizar rapidamente os parâmetros mais ótimos

Resumir

A estratégia do cruzamento do ouro triângulo é uma estratégia de acompanhamento de tendências mais simples e prática. Ela usa três médias móveis para capturar a direção da tendência e, ao mesmo tempo, estabelece o risco de controle de parada de perda para obter um retorno estável.

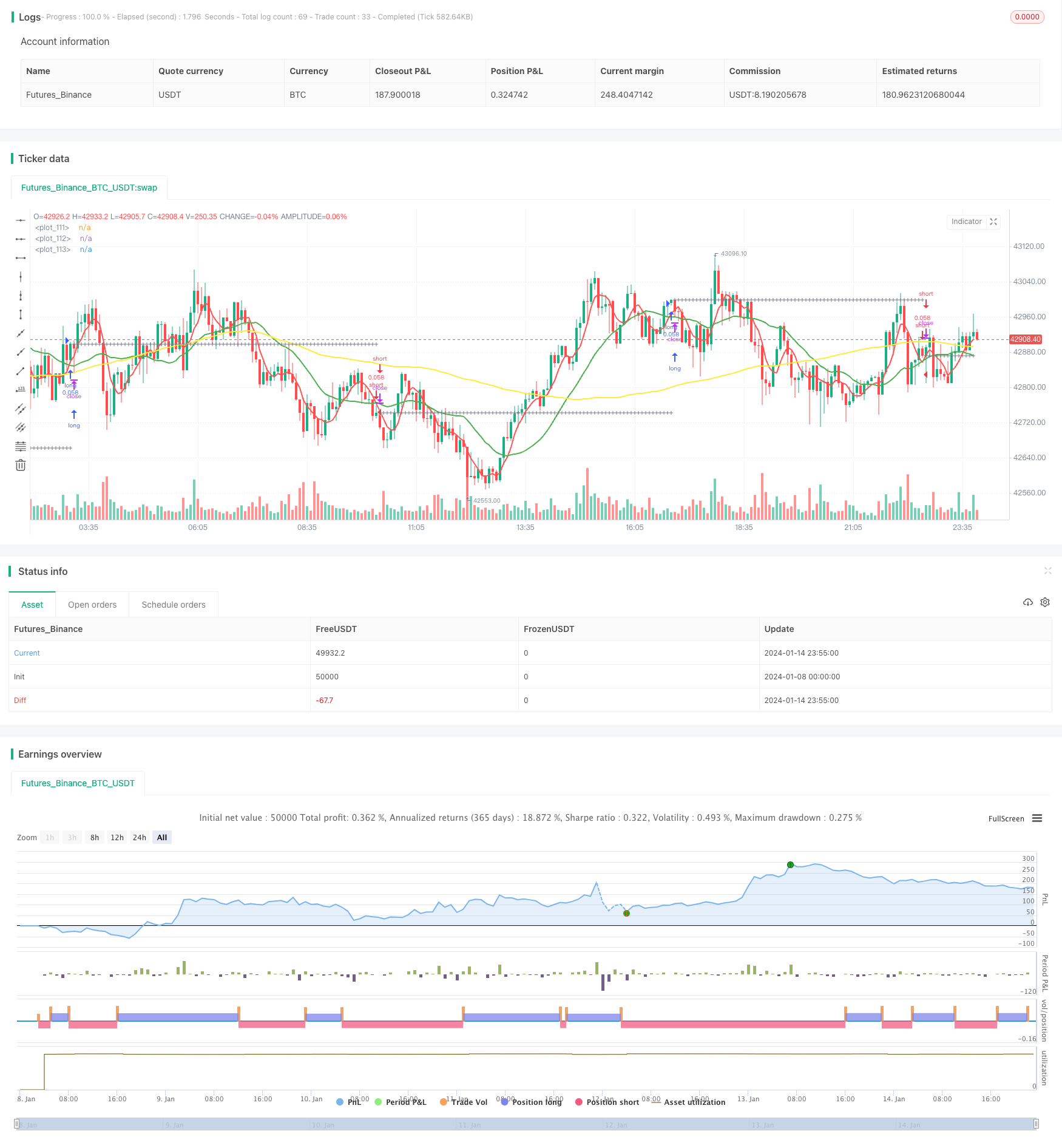

/*backtest

start: 2024-01-08 00:00:00

end: 2024-01-15 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Kozlod - 3 MA strategy with SL/PT", shorttitle="kozlod_3ma", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 5)

//

// author: Kozlod

// date: 2018-03-25

//

////////////

// INPUTS //

////////////

ma_type = input(title = "MA Type", defval = "SMA", options = ['SMA', 'EMA', 'WMA', 'VWMA', 'HMA', 'SMMA', 'DEMA'])

short_ma_len = input(title = "Short MA Length", defval = 5, minval = 1)

short_ma_src = input(title = "Short MA Source", defval = close)

medium_ma_len = input(title = "Medium MA Length", defval = 20, minval = 2)

medium_ma_src = input(title = "Medium MA Source", defval = close)

long_ma_len = input(title = "Long MA Length", defval = 100, minval = 3)

long_ma_src = input(title = "Long MA Source", defval = close)

sl_lev_perc = input(title = "SL Level % (0 - Off)", type = float, defval = 0, minval = 0, step = 0.01)

pt_lev_perc = input(title = "PT Level % (0 - Off)", type = float, defval = 0, minval = 0, step = 0.01)

// Set initial values to 0

short_ma = 0.0

long_ma = 0.0

medium_ma = 0.0

// Simple Moving Average (SMA)

if ma_type == 'SMA'

short_ma := sma(short_ma_src, short_ma_len)

medium_ma := sma(medium_ma_src, medium_ma_len)

long_ma := sma(long_ma_src, long_ma_len)

// Exponential Moving Average (EMA)

if ma_type == 'EMA'

short_ma := ema(short_ma_src, short_ma_len)

medium_ma := ema(medium_ma_src, medium_ma_len)

long_ma := ema(long_ma_src, long_ma_len)

// Weighted Moving Average (WMA)

if ma_type == 'WMA'

short_ma := wma(short_ma_src, short_ma_len)

medium_ma := wma(medium_ma_src, medium_ma_len)

long_ma := wma(long_ma_src, long_ma_len)

// Hull Moving Average (HMA)

if ma_type == 'HMA'

short_ma := wma(2*wma(short_ma_src, short_ma_len / 2) - wma(short_ma_src, short_ma_len), round(sqrt(short_ma_len)))

medium_ma := wma(2*wma(medium_ma_src, medium_ma_len / 2) - wma(medium_ma_src, medium_ma_len), round(sqrt(medium_ma_len)))

long_ma := wma(2*wma(long_ma_src, long_ma_len / 2) - wma(long_ma_src, long_ma_len), round(sqrt(long_ma_len)))

// Volume-weighted Moving Average (VWMA)

if ma_type == 'VWMA'

short_ma := vwma(short_ma_src, short_ma_len)

medium_ma := vwma(medium_ma_src, medium_ma_len)

long_ma := vwma(long_ma_src, long_ma_len)

// Smoothed Moving Average (SMMA)

if ma_type == 'SMMA'

short_ma := na(short_ma[1]) ? sma(short_ma_src, short_ma_len) : (short_ma[1] * (short_ma_len - 1) + short_ma_src) / short_ma_len

medium_ma := na(medium_ma[1]) ? sma(medium_ma_src, medium_ma_len) : (medium_ma[1] * (medium_ma_len - 1) + medium_ma_src) / medium_ma_len

long_ma := na(long_ma[1]) ? sma(long_ma_src, long_ma_len) : (long_ma[1] * (long_ma_len - 1) + long_ma_src) / long_ma_len

// Double Exponential Moving Average (DEMA)

if ma_type == 'DEMA'

e1_short = ema(short_ma_src , short_ma_len)

e1_medium = ema(medium_ma_src, medium_ma_len)

e1_long = ema(long_ma_src, long_ma_len)

short_ma := 2 * e1_short - ema(e1_short, short_ma_len)

medium_ma := 2 * e1_medium - ema(e1_medium, medium_ma_len)

long_ma := 2 * e1_long - ema(e1_long, long_ma_len)

/////////////

// SIGNALS //

/////////////

long_signal = crossover( short_ma, medium_ma) and medium_ma > long_ma

short_signal = crossunder(short_ma, medium_ma) and medium_ma < long_ma

// Calculate PT/SL levels

// Initial values

last_signal = 0

prev_tr_price = 0.0

pt_level = 0.0

sl_level = 0.0

// Calculate previous trade price

prev_tr_price := (long_signal[1] and nz(last_signal[2]) != 1) or (short_signal[1] and nz(last_signal[2]) != -1) ? open : nz(last_signal[1]) != 0 ? prev_tr_price[1] : na

// Calculate SL/PT levels

pt_level := nz(last_signal[1]) == 1 ? prev_tr_price * (1 + pt_lev_perc / 100) : nz(last_signal[1]) == -1 ? prev_tr_price * (1 - pt_lev_perc / 100) : na

sl_level := nz(last_signal[1]) == 1 ? prev_tr_price * (1 - sl_lev_perc / 100) : nz(last_signal[1]) == -1 ? prev_tr_price * (1 + sl_lev_perc / 100) : na

// Calculate if price hit sl/pt

long_hit_pt = pt_lev_perc > 0 and nz(last_signal[1]) == 1 and close >= pt_level

long_hit_sl = sl_lev_perc > 0 and nz(last_signal[1]) == 1 and close <= sl_level

short_hit_pt = pt_lev_perc > 0 and nz(last_signal[1]) == -1 and close <= pt_level

short_hit_sl = sl_lev_perc > 0 and nz(last_signal[1]) == -1 and close >= sl_level

// What is last active trade?

last_signal := long_signal ? 1 : short_signal ? -1 : long_hit_pt or long_hit_sl or short_hit_pt or short_hit_sl ? 0 : nz(last_signal[1])

//////////////

// PLOTTING //

//////////////

// Plot MAs

plot(short_ma, color = red, linewidth = 2)

plot(medium_ma, color = green, linewidth = 2)

plot(long_ma, color = yellow, linewidth = 2)

// Plot Levels

plotshape(prev_tr_price, style = shape.cross, color = gray, location = location.absolute, size = size.small)

plotshape(sl_lev_perc > 0 ? sl_level : na, style = shape.cross, color = red, location = location.absolute, size = size.small)

plotshape(pt_lev_perc > 0 ? pt_level : na, style = shape.cross, color = green, location = location.absolute, size = size.small)

//////////////

// STRATEGY //

//////////////

strategy.entry("long", true, when = long_signal)

strategy.entry("short", false, when = short_signal)

strategy.close("long", when = long_hit_pt or long_hit_sl)

strategy.close("short", when = short_hit_pt or short_hit_sl)