Estratégia de reversão de rastreamento de momentum de fator duplo

Visão geral

Esta estratégia utiliza um conjunto de fatores de inversão de preço de ações e fatores de dinâmica para construir um modelo de duplo fator, com o objetivo de capturar oportunidades de inversão de mercado a curto prazo e persistência a médio e longo prazo. A estratégia utiliza primeiro a forma de 123 para determinar sinais de inversão de preços recentes, em seguida, combina-se com o indicador RSI de Laguerre para determinar a tendência da linha média e média, e finalmente realiza uma combinação eficaz de sinais de duplo fator.

Princípio da estratégia

A estratégia consiste em duas partes:

- 123 Fator de inversão de forma

Esta seção descobre um sinal de reversão de curto prazo de preços, julgando a mudança no preço de fechamento dos dois dias anteriores. Concretamente, se o preço de fechamento do dia anterior for inferior ao dos dois dias anteriores e o preço de fechamento de hoje for superior ao do dia anterior, então pode ser julgado um sinal de aumento de reversão de preços. O indicador de Stoch é usado para julgamento auxiliar.

- Fator RSI baseado no filtro de Raguel

Esta seção constrói um indicador RSI mais sensível. O RSI tradicional é menos sensível às mudanças de preço, enquanto o filtro de Lagrange pode construir indicadores com menos dados históricos, aumentando a sensibilidade às mudanças de preço. O novo indicador RSI é usado para determinar tendências de linha média e longa.

Finalmente, a estratégia combina os sinais de ambos, garantindo que a grande tendência não se inverta, enquanto ocorre uma reversão de curto prazo, para capturar oportunidades de rebote.

Vantagens estratégicas

A maior vantagem da estratégia é a combinação bem sucedida de um fator de reversão e um fator de tendência. O fator de reversão é capaz de capturar oportunidades de rebote de preços após o ajuste de curto prazo, enquanto o fator de tendência garante que a direção do mercado de ações mais altas / mais baixas não seja alterada. Em comparação com o modelo de inversão única ou de volume de ação, o modelo de dois fatores é capaz de aumentar a precisão do mercado de ações mais baixas, com a premissa de reduzir os falsos sinais.

Além disso, a inclusão do indicador RSI de Raguel também aumenta a sensibilidade do modelo às mudanças de preço, o que é especialmente importante para a negociação de alta frequência.

Análise de Riscos

O principal risco para a estratégia é que os sinais de duplo fator podem divergir. Especialmente durante o ajuste de turbulência no mercado, a tendência de linha média pode mudar com a frequente reversão de preços em curto prazo. Nesse caso, há uma grande probabilidade de ocorrer uma combinação errada ou um atraso entre os dois sinais. Isso pode levar a estratégia a gerar sinais errados e, consequentemente, perder o melhor momento de entrada ou causar prejuízos desnecessários.

Além disso, a escolha inadequada de parâmetros também pode levar ao mau desempenho da estratégia. Os parâmetros de indicadores técnicos correspondentes ao fator de reversão e ao fator de tendência precisam ser ajustados e testados separadamente, e a combinação inadequada de parâmetros também pode prejudicar a eficácia da estratégia.

Direção de otimização

A próxima direção de otimização da estratégia se concentra principalmente na filtragem de sinais e na seleção de parâmetros. Pode-se considerar a adição de mais condições de filtragem, que atuam quando há divergência de sinais de duplo fator, garantindo que a posição seja aberta apenas em cenários de alta certeza. Isso pode reduzir significativamente a taxa de sinais errados.

Na seleção de parâmetros, pode-se experimentar métodos de aprendizado de máquina e experimentação científica, testando sistematicamente as combinações de parâmetros para encontrar o parâmetro otimizado. Isso requer maior suporte de capacidade computacional, mas pode aumentar significativamente a estabilidade da estratégia.

Resumir

Esta estratégia combina com sucesso os fatores de reversão e de tendência, capturando oportunidades de rebote de curto prazo e persistência de médio a longo prazo através de um modelo de dois fatores. O filtro RSI de Ragel também aumenta a sensibilidade do modelo às mudanças de preço. O próximo passo será focado no filtro de sinais e na otimização de parâmetros para aumentar ainda mais a eficácia da estratégia.

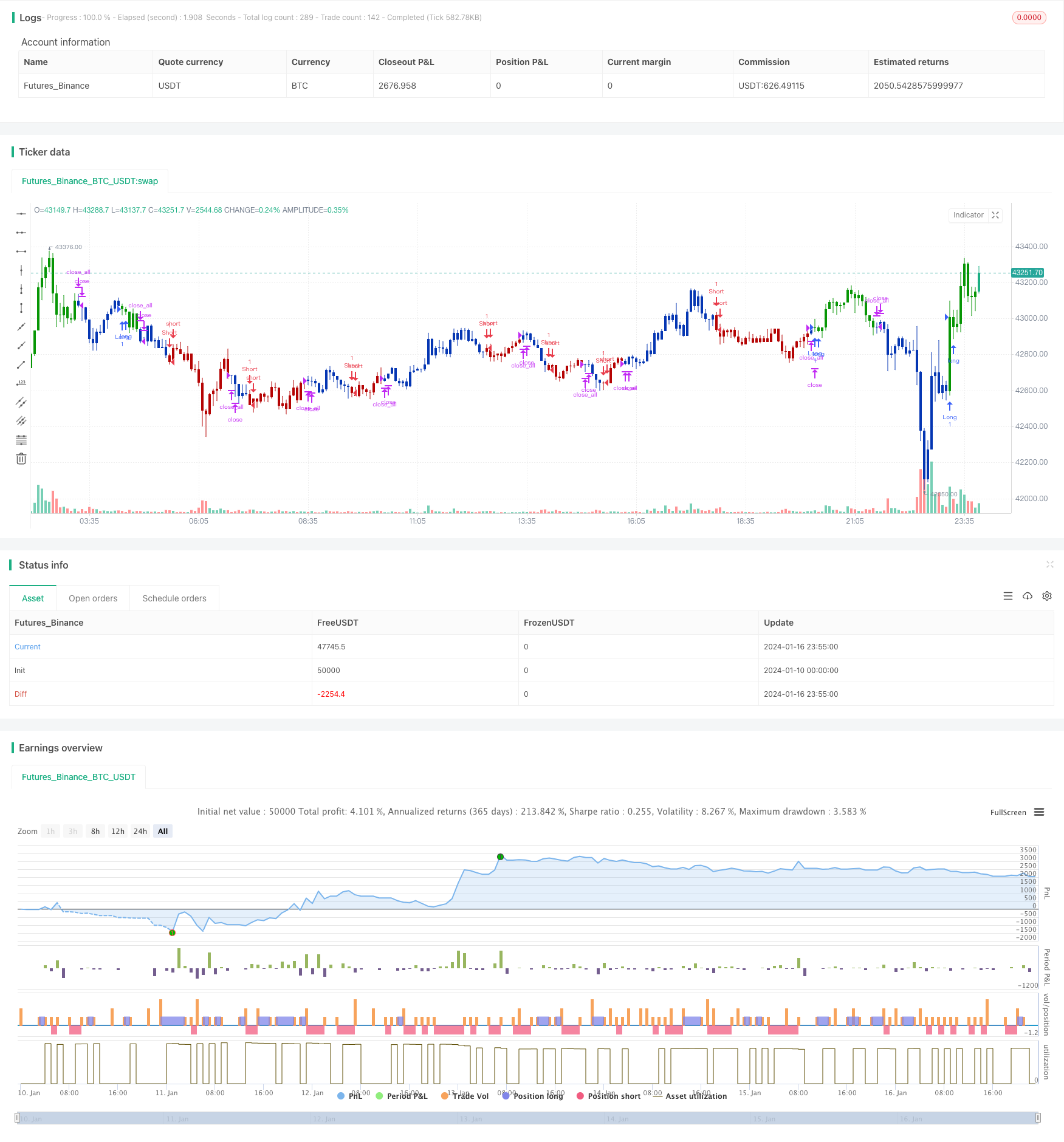

/*backtest

start: 2024-01-10 00:00:00

end: 2024-01-17 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 21/01/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This is RSI indicator which is more sesitive to price changes.

// It is based upon a modern math tool - Laguerre transform filter.

// With help of Laguerre filter one becomes able to create superior

// indicators using very short data lengths as well. The use of shorter

// data lengths means you can make the indicators more responsive to

// changes in the price.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

LB_RSI(gamma,BuyBand,SellBand) =>

pos = 0.0

xL0 = 0.0

xL1 = 0.0

xL2 = 0.0

xL3 = 0.0

xL0 := (1-gamma) * close + gamma * nz(xL0[1], 1)

xL1 := - gamma * xL0 + nz(xL0[1], 1) + gamma * nz(xL1[1], 1)

xL2 := - gamma * xL1 + nz(xL1[1], 1) + gamma * nz(xL2[1], 1)

xL3 := - gamma * xL2 + nz(xL2[1], 1) + gamma * nz(xL3[1], 1)

CU = (xL0 >= xL1 ? xL0 - xL1 : 0) + (xL1 >= xL2 ? xL1 - xL2 : 0) + (xL2 >= xL3 ? xL2 - xL3 : 0)

CD = (xL0 >= xL1 ? 0 : xL1 - xL0) + (xL1 >= xL2 ? 0 : xL2 - xL1) + (xL2 >= xL3 ? 0 : xL3 - xL2)

nRes = iff(CU + CD != 0, CU / (CU + CD), 0)

pos := iff(nRes > BuyBand, 1,

iff(nRes < SellBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Laguerre-based RSI", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

gamma = input(0.5, minval=-0.1, maxval = 0.9)

BuyBand = input(0.8, step = 0.01)

SellBand = input(0.2, step = 0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posLB_RSI = LB_RSI(gamma,BuyBand,SellBand)

pos = iff(posReversal123 == 1 and posLB_RSI == 1 , 1,

iff(posReversal123 == -1 and posLB_RSI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )