Tendência do vetor de reversão RSI seguindo a estratégia de negociação de ETF

Visão geral

Esta estratégia é uma estratégia de negociação de ETFs para rastrear a tendência de reversão baseada em um índice relativamente forte (RSI). Ela usa o indicador RSI para avaliar os excessos de compra e venda de curto prazo, realizando entradas e saídas de reversão, além de combinar a média móvel de 200 dias para determinar a direção da tendência geral.

Princípio da estratégia

A lógica central da estratégia baseia-se no princípio da inversão do indicador RSI. O indicador RSI determina se a variedade de negociação está em um estado de sobrecompra ou de sobrevenda, calculando a média de alta e baixa durante um período de tempo. Quando o RSI está acima de 70 significa sobrecompra e quando o RSI está abaixo de 30 significa sobrevenda.

Esta estratégia usa este princípio para definir o RSI do dia abaixo do parâmetro ajustávelTodaysMinRSIE há 3 dias o RSI estava abaixo dos parâmetros ajustáveis.Day3RSIMaxIsso significa que o preço pode estar em uma área de oversold de curto prazo, com possibilidade de rebote. Ao mesmo tempo, é necessário que o RSI tenha uma tendência de queda em 3 dias, ou seja, o RSI continue a cair para comprar, evitando uma falsa rebote.

O mecanismo de saída da estratégia é quando o indicador RSI excede novamente o parâmetro ajustávelExit RSIQuando o valor de uma posição cai, considera-se que a reversão terminou e, nesse momento, a saída de posição é feita.

A estratégia também introduziu a média móvel de 200 dias como um critério de tendência geral. A operação de compra só pode ser realizada quando o preço está acima da linha de 200 dias. Isso ajuda a garantir que a compra seja feita apenas na fase de tendência ascendente, evitando o risco de negociação contracorrente.

Análise de vantagens estratégicas

- O indicador RSI é usado para avaliar áreas de sobrecompra e de sobrevenda, e é provável que haja um bellion.

- A combinação com a linha de 200 dias ajuda a determinar a direção da tendência geral e a evitar a negociação de contrapartida.

- O RSI inverter é clássico e confiável, com uma alta taxa de sucesso.

- Os parâmetros ajustáveis oferecem flexibilidade e podem ser otimizados para diferentes variedades.

Riscos e soluções

- O indicador RSI pode ter falsas rupturas, não é possível evitar completamente perdas. Pode-se definir um stop loss para controlar as perdas individuais.

- A reversão de falha pode levar à expansão dos prejuízos. Pode reduzir o tempo de detenção das posições e a retirada dos prejuízos.

- A configuração inadequada dos parâmetros pode levar a uma radicalização excessiva, ou a uma perda de oportunidades de negociação excessivamente conservadora. Os testes de otimização de parâmetros devem ser feitos para a variedade.

Direção de otimização

- Adicionar a combinação de outros indicadores, como KDJ, Brinband, etc., formando um conjunto de indicadores, aumentando a precisão do sinal.

- Aumentar a estratégia de stop loss móvel, permitindo que os níveis de stop loss sejam variáveis, reduzindo os prejuízos.

- Aumentar o volume de transações ou o módulo de gestão de fundos, controlando o risco de cada transação.

- Para otimizar e testar os parâmetros de diferentes variedades, elaborar um conjunto de parâmetros apropriado para as variedades.

Resumir

Esta estratégia utiliza o princípio clássico do ponto de compra e venda do indicador RSI para realizar entradas e saídas de reversão, julgando áreas de sobrevenda e sobrevenda. Ao mesmo tempo, considerando o julgamento de grandes tendências e o espaço de otimização de parâmetros, é uma estratégia de ETF de reversão de curto prazo de alta confiabilidade. Com otimização adicional, pode ser uma estratégia quantitativa com efeito real.

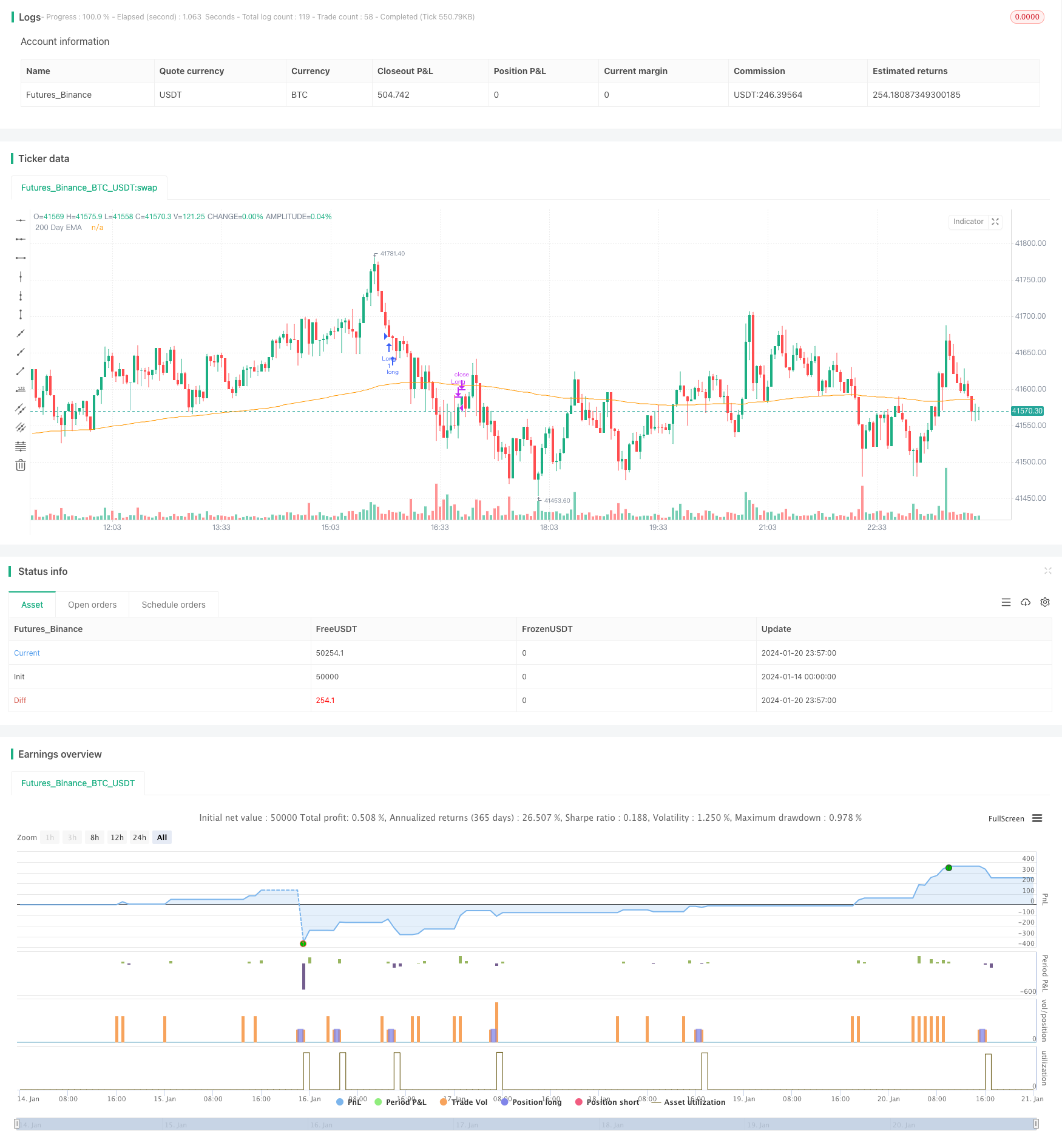

/*backtest

start: 2024-01-14 00:00:00

end: 2024-01-21 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// @version = 5

// Author = TradeAutomation

strategy(title="R3 ETF Strategy", shorttitle="R3 ETF Strategy", overlay=true)

// Backtest Date Range Inputs //

StartTime = input(defval=timestamp('01 Jan 2012 05:00 +0000'), title='Start Time')

EndTime = input(defval=timestamp('01 Jan 2099 00:00 +0000'), title='End Time')

InDateRange = true

// Calculations and Inputs //

RSILen = input.int(2, "RSI Length")

RSI = ta.rsi(close, RSILen)

TodaysMinRSI = input.int(10, "Today's Min RSI for Entry", tooltip = "The RSI must be below this number today to qualify for trade entry")

Day3RSIMax = input.int(60, "Max RSI 3 Days Ago for Entry", tooltip = "The RSI must be below this number 3 days ago to qualify for trade entry")

EMA = ta.ema(close, 200)

// Strategy Rules //

Rule1 = close>ta.ema(close, 200)

Rule2 = RSI[3]<Day3RSIMax and RSI<TodaysMinRSI

Rule3 = RSI<RSI[1] and RSI[1]<RSI[2] and RSI[2]<RSI[3]

Exit = ta.crossover(RSI, input.int(70, "Exit RSI", tooltip = "The strategy will sell when the RSI crosses over this number"))

// Plot //

plot(EMA, "200 Day EMA")

// Entry & Exit Functions //

if (InDateRange)

strategy.entry("Long", strategy.long, when = Rule1 and Rule2 and Rule3)

// strategy.close("Long", when = ta.crossunder(close, ATRTrailingStop))

strategy.close("Long", when = Exit)

if (not InDateRange)

strategy.close_all()