Vários indicadores combinados com estratégias de negociação quantitativa

Visão geral

A estratégia usa três indicadores técnicos de preços de ações, o RSI, o StochRSI e o Binary, e combina condições de tempo e direção de negociação para executar uma estratégia de negociação quantitativa que determina os sinais de compra e venda.

Princípio da estratégia

Quando o RSI é menor do que a região baixa e o StochRSI cruza a linha D na linha K, é considerado um sinal de compra. Ao mesmo tempo, o preço da ação é mais barato do que a linha de descida de Brin ou a linha de descida de Brin também serve como base para a compra.

Quando o RSI ultrapassa a zona alta e o StochRSI K atravessa a linha D abaixo, é considerado um sinal de venda. Além disso, o preço da ação acima da linha de Brin ou abaixo da linha de Brin também serve como base para a venda.

O indicador RSI determina se o preço de uma ação está sobrecomprado ou sobrevendido, o StochRSI determina a dinâmica do preço de uma ação, o Brinband determina se o preço de uma ação está alto e barato, e o portfólio de indicadores múltiplos determina a compra e venda.

Análise de vantagens

Trata-se de uma estratégia de combinação de vários indicadores, com ampla cobertura de indicadores e base de julgamento abrangente. Antes de julgar o sinal, é necessário que o preço atual da ação ou o indicador e seu declínio se cruzem, com um filtro para sinais falsos.

A adição de um limite de tempo antes da encomenda evita que um determinado período de tempo traga um risco maior.

A análise de vários indicadores permite combinar mais tipos de tendências e melhorar a eficácia das estratégias.

Análise de Riscos

A estratégia depende principalmente de três indicadores, e se os indicadores emitirem sinais errados, a estratégia causará perdas. Os indicadores devem ser verificados entre si e não podem depender exclusivamente de um indicador. Por exemplo, oscilações do RSI em um determinado período de tempo aumentam a probabilidade de emitir falsos sinais.

A estratégia de adicionar um tempo de julgamento também pode perder uma situação favorável.

Se a escolha de ações é inadequada, por exemplo, ações com efeito de exagero grave, a eficácia do indicador será fortemente rebaixada, e deve-se estudar a aplicabilidade das ações a esses indicadores.

Direção de otimização

Aumentar os meios de controle do vento, como a retirada máxima, pode limitar os danos.

Ajustar os parâmetros do indicador para melhor correspondência com ações selecionadas. Por exemplo, acelerar os parâmetros do RSI para detectar mudanças de preço mais rápidas.

Aumentar os mecanismos de filtragem, como a suspensão das ações quando o preço está no centro da faixa de Brin, para evitar oscilações. E impedir pedidos perto da abertura e do fechamento, para evitar o risco de queda.

A escolha de ações pode ser feita com base nos fundamentos da empresa, evitando ações com falsificação financeira grave. Também pode aumentar o julgamento do setor e do valor de mercado, escolhendo ações de grande mercado.

Resumir

Esta é uma típica estratégia de indicadores técnicos multivariados, com um portfólio de indicadores mais equilibrado e abrangente, além de condições de encomenda rigorosas, que permitem uma seleção de ações eficiente para obter lucro, e a retirada também será controlada em certa medida. Através da otimização de indicadores e parâmetros, pode-se adaptar melhor ao mercado, ao mesmo tempo em que aumenta o mecanismo de controle de risco para evitar o máximo de risco, aumentando ainda mais a estabilidade e a confiabilidade da estratégia.

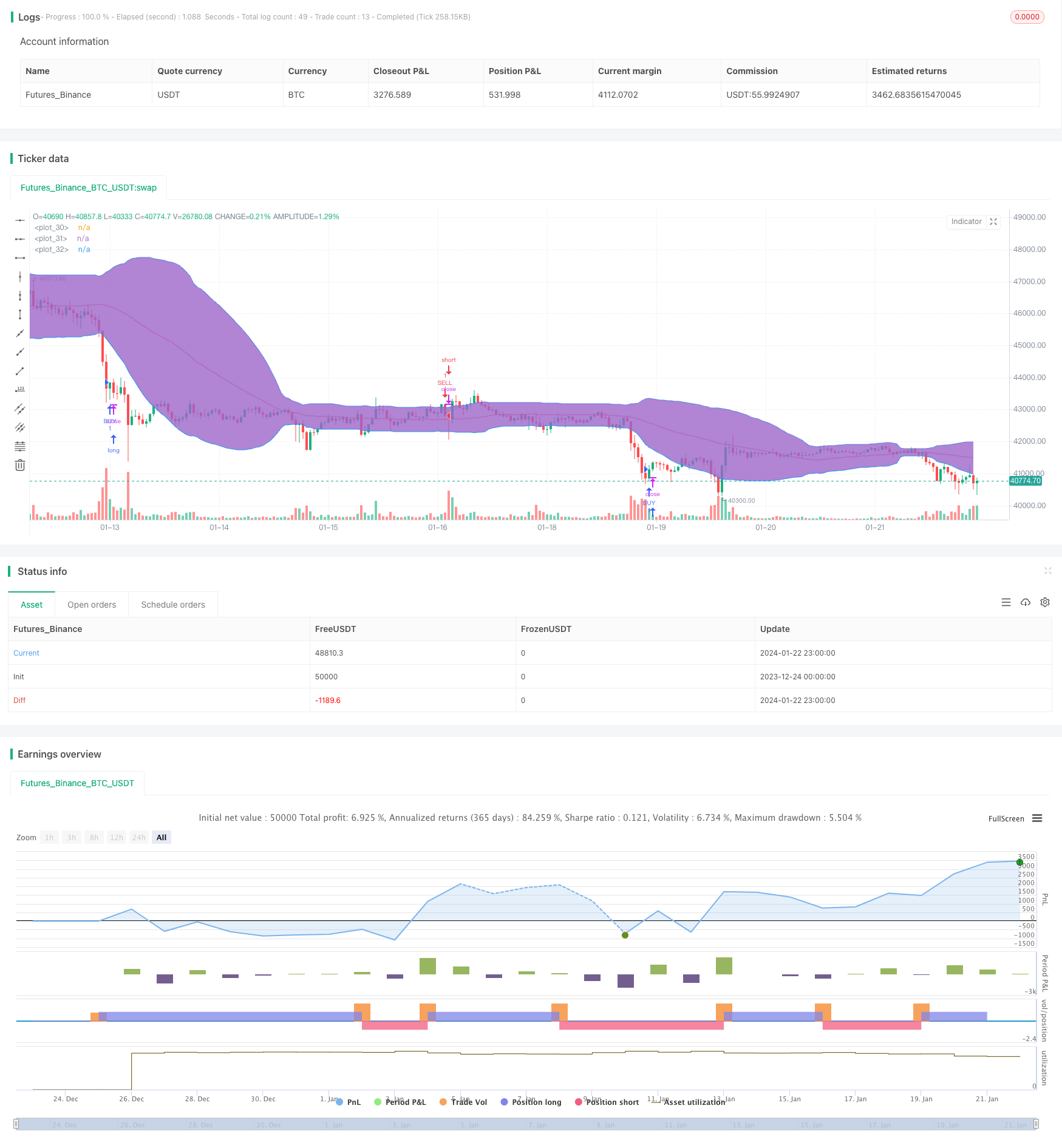

/*backtest

start: 2023-12-24 00:00:00

end: 2024-01-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version= 2

strategy("RSI+STOCHRSI+BB Strategy", overlay=true)

lengthrsi = input(6)

overSold = input( 20 )

overBought = input( 70 )

price = close

vrsi = rsi(price, lengthrsi)

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

bblength = input(50)

bbupmult =input(1.5,title="Multiplier for BB Upper Band")

bblowmult = input(1.5,title="Multiplier for BB Lower Band")

basis = sma(close,bblength)

devup = bbupmult * stdev(close, bblength)

devlow = bblowmult * stdev(close, bblength)

upper = basis + devup

lower = basis - devlow

plot(basis, color=red)

p1 = plot(upper, color=blue)

p2 = plot(lower, color=blue)

fill(p1, p2)

yearfrom = input(2018)

yearuntil =input(2019)

monthfrom =input(6)

monthuntil =input(12)

dayfrom=input(1)

dayuntil=input(31)

if ( ( crossover(k,d)) and ( crossover(vrsi,overSold) or vrsi<overSold) and ( (price<lower) or crossover(price,lower) ) )

strategy.entry("BUY", strategy.long, stop=close, oca_name="TREND", comment="BUY")

else

strategy.cancel(id="BUY")

if ( ( crossunder(k,d) ) and ( (vrsi >overBought) or crossunder(vrsi,overBought) ) and ( (price>upper) or crossunder(price,upper) ))

strategy.entry("SELL", strategy.short,stop=close, oca_name="TREND", comment="SELL")

else

strategy.cancel(id="SELL")