Estratégia OBV Bollinger Bands RSI

Visão geral

A estratégia RSI OBV da Bollinger Bands combina a faixa de Bollinger, o indicador de força relativa (RSI) e o indicador de equilíbrio (OBV) para identificar os pontos de ruptura e de reversão do preço das ações. A estratégia emite um sinal de negociação quando o preço das ações quebra a faixa de Bollinger e se desvia, e o indicador RSI mostra um excesso de compra e venda, enquanto o indicador OBV ocorre uma reversão.

Princípio da estratégia

A lógica de negociação da estratégia baseia-se principalmente na faixa de Brin, no indicador RSI e no indicador OBV.

- Quando o preço da ação atravessa o meio da faixa de Brin e sobe, e o RSI maior que 50 indica a formação de uma tendência de múltiplas cabeças, então se o indicador OBV recuar para indicar uma queda no curto prazo, então é o momento de construir uma posição de múltiplas ordens.

- Quando o preço da ação cai abaixo do trajeto da faixa de Brin, eleva a posição anterior.

- Quando o preço da ação ultrapassa a trajectória do meio da faixa de Brin e segue para baixo, e o RSI é menor que 50 para indicar a formação de uma tendência de cabeça vazia, então é hora de construir um estoque vazio, se o aumento do OBV indicar uma reversão em curto prazo.

- Quando o preço da ação re-explode o Bollinger Bands, ele compensa a posição em branco anterior. Assim, a estratégia usa a ruptura da trajetória de Brin para determinar a direção; em combinação com a forte e fraca determinação do RSI e a reversão de curto prazo da OBV, forma um sinal de negociação.

Análise de vantagens

A maior vantagem da estratégia é que a combinação de três tipos diferentes de indicadores, o RSI e o OBV, pode capturar sinais de mudança antecipadamente quando o preço da ação começa a mudar de direção. Por exemplo, depois que a ação quebra o trajeto do Brin para cima, se apenas olhar para a linha K, pode ser diretamente construído um polinômio, mas a combinação do RSI e do OBV pode determinar se há possibilidade de ajuste de curto prazo neste momento e evitar a construção de posições. Em segundo lugar, a estratégia estabelece simultaneamente uma condição de entrada para quebrar a trajetória de Brin e uma condição de parada para quebrar novamente a trajetória de Brin na direção oposta. Isso permite controlar a taxa de ganho e perda de cada ação dentro de um certo limite razoável, reduzindo a possibilidade de perdas individuais. Finalmente, a lógica do código da estratégia é clara e concisa, a configuração de parâmetros é razoavelmente fácil de entender e é adequada para otimizar e melhorar a estrutura da estratégia para simular o disco real. Isso reduz os riscos que podem surgir quando a estratégia é real.

Análise de Riscos

O maior risco dessa estratégia é que a configuração inadequada da largura do trajeto de Brin pode levar a perda de uma grande quantidade de oportunidades de negociação. Se a configuração do trajeto de Brin for muito grande, o preço da ação precisará de uma flutuação mais significativa para desencadear a lógica de posição ou stop loss. Isso pode perder algumas oportunidades de tendência menores. Além disso, a estratégia atualmente considera apenas a lógica de escolha do ponto de compra e venda, sem a integração de otimização em termos de gestão de capital, gestão de posição e assim por diante. Isso leva a uma possibilidade de acumulação ilimitada de posições unilaterais, que pode facilmente causar grandes perdas por não conseguir parar a saída de perdas a tempo. Finalmente, o RSI e a combinação de indicadores OBV também podem apresentar sinais errados. O RSI não pode determinar a tendência de longo prazo apenas com base na velocidade de queda do preço das ações em um determinado período. O OBV também pode tornar-se menos confiável devido às características de cada ação.

Direção de otimização

Tendo em conta a análise acima, a estratégia pode ser otimizada em várias direções:

- Optimizar a largura do binário, configurando a largura do binário para se adaptar automaticamente às flutuações do mercado.

- Integrar a lógica de gerenciamento de posições, reduzir o tamanho das posições quando há perdas consecutivas. Aumentar adequadamente as posições quando há ganhos consecutivos.

- Testar e otimizar os parâmetros do RSI, como o ciclo de bullish.

- Tente diferentes indicadores de curto prazo como KDJ, MACD e outros indicadores OBV alternativos para ver se pode melhorar a precisão do sinal.

- Teste diferentes indicadores de médio e longo prazo, como MVSL, DMI e outros, em combinação com o RSI, para ajudar a determinar a tendência de médio e longo prazo dos preços das ações.

Resumir

A estratégia de Bollinger Bands RSI OBV utiliza três tipos diferentes de indicadores técnicos, garantindo uma certa estabilidade e critérios de triagem, além de fornecer uma base de estrutura para otimização e melhoria subsequentes. A estratégia é adequada para ações e ações de opções e de ações de linha média e longa, e também pode servir de base para uma estratégia de linha curta para ajustes e otimização substanciais.

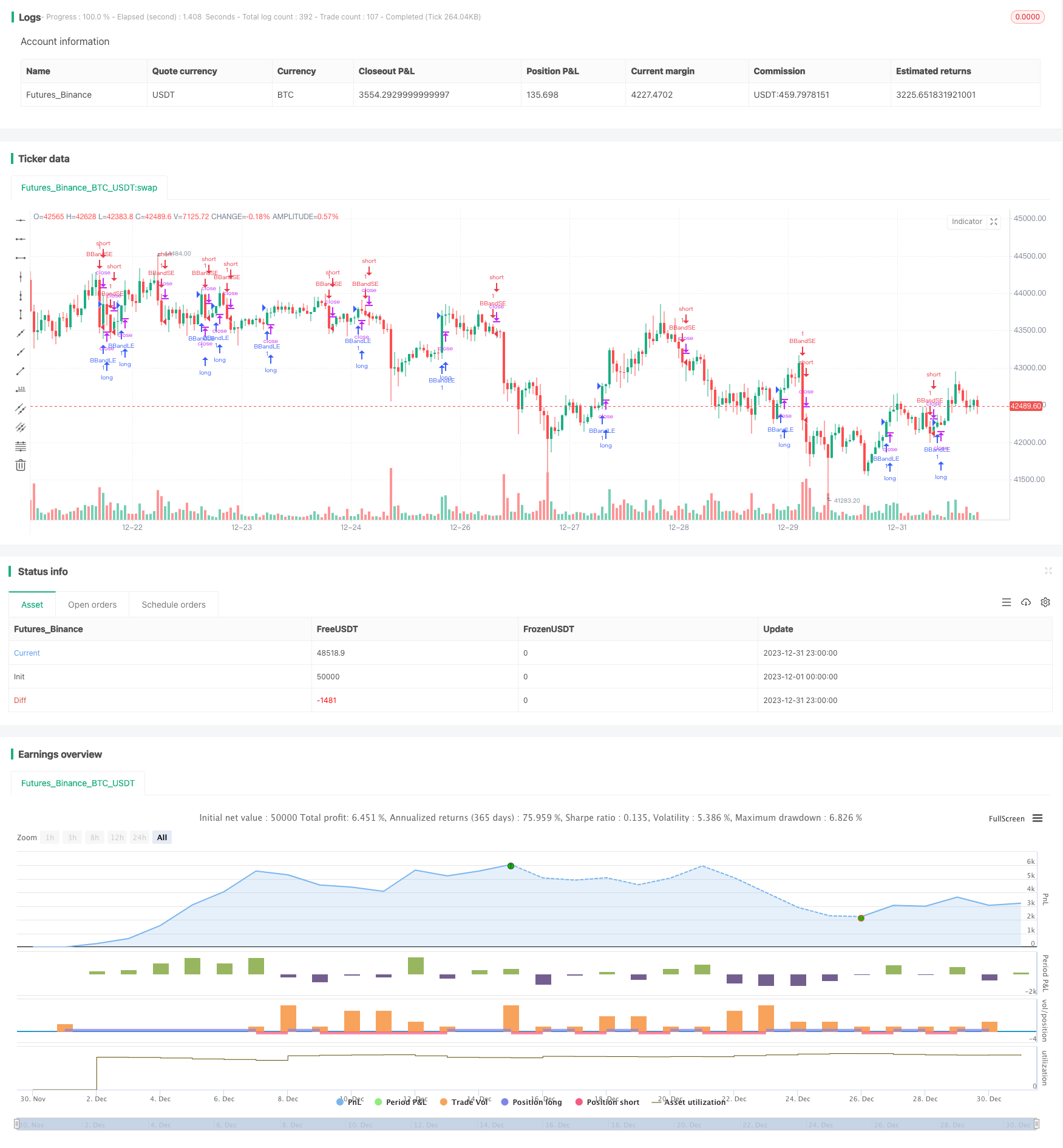

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © atakhadivi

//@version=4

strategy("BB+RSI+OBV", overlay=true)

src = close

obv = cum(sign(change(src)) * volume)

// plot(obv, color=#3A6CA8, title="OnBalanceVolume")

source = close

length = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

buyEntry = source > basis and rsi(close, 14) > 50 and obv[1] < obv

buyExit = source < lower

sellEntry = source < basis and rsi(close, 14) < 50 and obv[1] > obv

sellExit = source > upper

strategy.entry("BBandLE", strategy.long, stop=lower, oca_name="BollingerBands",comment="BBandLE", when=buyEntry)

strategy.exit(id='BBandLE', when=buyExit)

strategy.entry("BBandSE", strategy.short, stop=upper, oca_name="BollingerBands", comment="BBandSE", when=sellEntry)

strategy.exit(id='BBandSE', when=sellExit)