Banda de Contração Estratégia de Combinação de Bollinger e RSI

Visão geral

A estratégia usa uma combinação de bandas de Brin e indicadores relativamente fracos (RSI) para identificar oportunidades de compressão de bandas de Brin em combinação com o aumento do RSI e para controlar o risco com um stop-loss de seguimento de tendência.

Princípio da estratégia

O núcleo da lógica de negociação desta estratégia está em identificar a contração da faixa de Brin e julgar que a tendência está no início da alta quando o RSI está em alta. Concretamente, quando o padrão no meio da faixa de Brin no dia 20 é inferior ao ATR*2 horas, nós julgamos que a faixa de Brin está se contraindo; ao mesmo tempo, se os RSI do dia 10 e do dia 14 estiverem em alta, então nós prevemos que o preço está prestes a romper a faixa de Brin e tomar uma estratégia diferente.

Depois de entrar em campo, nós usamos a distância de segurança ATR + o modo de parada com o aumento do preço para bloquear os lucros e controlar o risco. Quando o preço supera a linha de parada ou o RSI supera o calor ((o RSI de 14 dias é superior a 70, o RSI de 10 dias é superior a 14 dias).

Análise de vantagens

A maior vantagem desta estratégia é a utilização da contração da faixa de Brin para avaliar o período de regularização, em combinação com a direção de ruptura do preço previsto pelo indicador RSI. Além disso, o uso de um stop adaptativo, em vez de um stop fixo, pode ser ajustado com flexibilidade de acordo com a volatilidade do mercado, o que permite obter maiores ganhos, garantindo a capacidade de controlar o risco.

Análise de Riscos

O principal risco desta estratégia é a identificação de contrações nas faixas de Brin e a subida do RSI, que podem ser falsas rupturas. Além disso, no que diz respeito ao stop loss, o stop loss adaptativo pode não ser detido em tempo hábil quando os movimentos são excessivos. Este risco pode ser reduzido por meio de melhorias no método de stop loss (por exemplo, o stop loss curvo).

Direção de otimização

A estratégia pode ser melhorada em alguns aspectos:

Melhorias na configuração dos parâmetros da faixa de Bryn para otimizar o julgamento de efeitos de contração

Tente diferentes parâmetros de ciclo RSI

Testar o efeito de outros métodos de estenagem (estenagem de curva, estenagem de retrospecção, etc.)

Parâmetros de ajuste de acordo com as características de diferentes variedades

Resumir

Esta estratégia utiliza integralmente a complementaridade das bandas de Brin e RSI para obter uma melhor taxa de retorno de retorno, sob a premissa de controlar o risco. A estratégia pode ser posteriormente otimizada em termos de métodos de parada de perda, escolha de parâmetros, etc., para tornar a estratégia mais adequada para diferentes variedades de negociação.

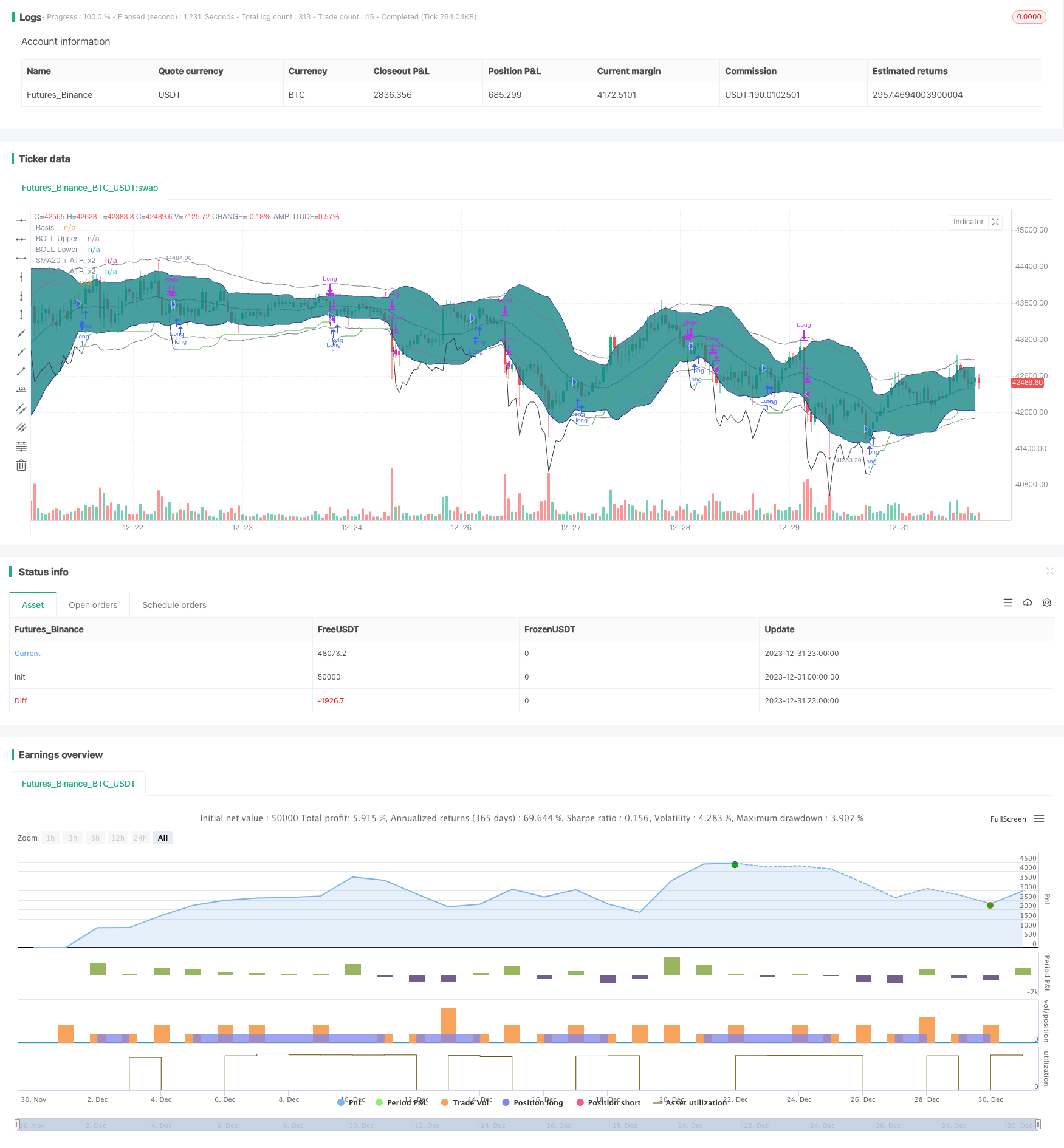

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//

//@version=4

strategy("[KL] BOLL + RSI Strategy",overlay=true,pyramiding=1)

// Timeframe {

backtest_timeframe_start = input(defval = timestamp("01 Apr 2016 13:30 +0000"), title = "Backtest Start Time", type = input.time)

USE_ENDTIME = input(false,title="Define backtest end-time (If false, will test up to most recent candle)")

backtest_timeframe_end = input(defval = timestamp("01 May 2021 19:30 +0000"), title = "Backtest End Time (if checked above)", type = input.time)

within_timeframe = true

// }

// Bollinger bands (sdv=2, len=20) {

BOLL_length = 20, BOLL_src = close, SMA20 = sma(BOLL_src, BOLL_length), BOLL_sDEV_x2 = 2 * stdev(BOLL_src, BOLL_length)

BOLL_upper = SMA20 + BOLL_sDEV_x2, BOLL_lower = SMA20 - BOLL_sDEV_x2

plot(SMA20, "Basis", color=#872323, offset = 0)

BOLL_p1 = plot(BOLL_upper, "BOLL Upper", color=color.navy, offset = 0, transp=50)

BOLL_p2 = plot(BOLL_lower, "BOLL Lower", color=color.navy, offset = 0, transp=50)

fill(BOLL_p1, BOLL_p2, title = "Background", color=#198787, transp=85)

// }

// Volatility Indicators {

ATR_x2 = atr(BOLL_length) * 2 // multiplier aligns with BOLL

avg_atr = sma(ATR_x2, input(1,title="No. of candles to lookback when determining ATR is decreasing"))

plot(SMA20+ATR_x2, "SMA20 + ATR_x2", color=color.gray, offset = 0, transp=50)

plot(SMA20-ATR_x2, "SMA20 - ATR_x2", color=color.gray, offset = 0, transp=50)

plotchar(ATR_x2, "ATR_x2", "", location = location.bottom)

//}

// Trailing stop loss {

TSL_source = low

var entry_price = float(0), var stop_loss_price = float(0)

trail_profit_line_color = color.green

if strategy.position_size == 0 or not within_timeframe

trail_profit_line_color := color.black

stop_loss_price := TSL_source - ATR_x2

else if strategy.position_size > 0

stop_loss_price := max(stop_loss_price, TSL_source - ATR_x2)

plot(stop_loss_price, color=trail_profit_line_color)

if strategy.position_size > 0 and stop_loss_price > stop_loss_price[1]

alert("Stop loss limit raised", alert.freq_once_per_bar)

// } end of Trailing stop loss

//Buy setup - Long positions {

is_squeezing = ATR_x2 > BOLL_sDEV_x2

if is_squeezing and within_timeframe and not is_squeezing[1]

alert("BOLL bands are squeezing", alert.freq_once_per_bar)

else if not is_squeezing and within_timeframe and is_squeezing[1]

alert("BOLL bands stopped squeezing", alert.freq_once_per_bar)

ema_trend = ema(close, 20)

concat(a, b) =>

concat = a

if a != ""

concat := concat + ", "

concat := concat + b

concat

// }

// Sell setup - Long position {

rsi_10 = rsi(close, 10), rsi_14 = rsi(close, 14)

overbought = rsi_14 > input(70,title="[Exit] RSI(14) value considered as overbought") and rsi_10 > rsi_14

// } end of Sell setup - Long position

// MAIN: {

if within_timeframe

entry_msg = ""

exit_msg = ""

// ENTRY {

conf_count = 0

volat_decr = avg_atr <= avg_atr[1]

rsi_upslope = rsi_10 > rsi_10[1] and rsi_14 > rsi_14[1]

if volat_decr and rsi_upslope and is_squeezing and strategy.position_size == 0

strategy.entry("Long",strategy.long, comment=entry_msg)

entry_price := close

stop_loss_price := TSL_source - ATR_x2

// }

// EXIT {

if strategy.position_size > 0

bExit = false

if close <= entry_price and TSL_source <= stop_loss_price

exit_msg := concat(exit_msg, "stop loss [TSL]")

bExit := true

else if close > entry_price and TSL_source <= stop_loss_price

exit_msg := concat(exit_msg, "take profit [TSL]")

bExit := true

else if overbought

exit_msg := concat(exit_msg, "overbought")

bExit := true

strategy.close("Long", when=bExit, comment=exit_msg)

// }

// }

// CLEAN UP:

if strategy.position_size == 0 and not is_squeezing

entry_price := 0

stop_loss_price := float(0)