Estratégia de captura de ponto baixo baseada na regressão linear de reparo Vix

Visão geral

A ideia central da estratégia é combinar o indicador de reparação do Wix com sua regressão linear para capturar com precisão os pontos baixos do mercado. A estratégia é chamada de estratégia de recuperação de pontos baixos de regressão linear.

Princípio da estratégia

- Calculando o índice de reparação do Wix, melhor para avaliar os pontos baixos do mercado

- Aplicação de regressão linear ao indicador de reparação do Wix. Quando o histograma de regressão linear se torna verde, indicando que a regressão linear de reparação do Wix começa a subir, um sinal de compra pode ser emitido

- Em combinação com o indicador verde da reparação do Wix, pode-se confirmar ainda mais o momento da compra

- Quando o histograma de regressão linear se torna vermelho, indica que a regressão linear de reparação do Wix começou a diminuir, emitindo um sinal de venda

O processo acima usa regressão linear para melhorar a precisão e a oportunidade do sinal de reparo do indicador Wix, filtrando alguns sinais falsos e, assim, capturando pontos baixos com precisão.

Análise de vantagens

- Estratégia de usar a regressão linear para filtrar os sinais falsos parciais do indicador de reparação de Wix para tornar os sinais de compra/venda mais precisos e confiáveis

- A regressão linear aumenta a sensibilidade e a oportunidade dos sinais para capturar rapidamente os pontos de inflexão do mercado.

- A lógica da estratégia é simples, clara, fácil de entender e adequada para transações quantitativas.

- Mais parâmetros configuráveis, com maior flexibilidade para se adaptar às mudanças do mercado

Riscos e soluções

- A estratégia é usada principalmente para avaliar os pontos baixos do mercado como um todo e não para ações individuais.

- A regressão linear não pode filtrar completamente os falsos sinais, e a combinação com o indicador de reparação Wix pode reduzir o risco.

- Parâmetros precisam ser adequadamente ajustados para se adaptar a mudanças de cenário e evitar falhas

- Recomenda-se a utilização em combinação com outros indicadores para uma maior confirmação do sinal.

Direção de otimização

- Pode-se considerar a combinação com um indicador de taxa de flutuação ou um indicador de quantidade de energia para filtrar ainda mais o sinal

- Estudar métodos de otimização de adaptação de parâmetros para tornar as estratégias mais inteligentes

- Explorar métodos de aprendizagem de máquina para usar modelos mais complexos para prever a tendência de reparação do Wix

- O mesmo método pode ser aplicado em ações individuais, para investigar como filtrar os falsos sinais.

Resumir

A estratégia usa o Wix para corrigir o indicador para determinar os pontos baixos, ao mesmo tempo em que introduz a regressão linear para melhorar a qualidade do sinal, permitindo a captura efetiva dos pontos baixos do mercado. A estratégia é simples e prática, os resultados são ideais, o principal risco é o fracasso de filtragem completa de falsos sinais. Ainda precisamos otimizar a configuração dos parâmetros e considerar a introdução de outros meios para confirmar os sinais ainda mais para aperfeiçoar a estratégia.

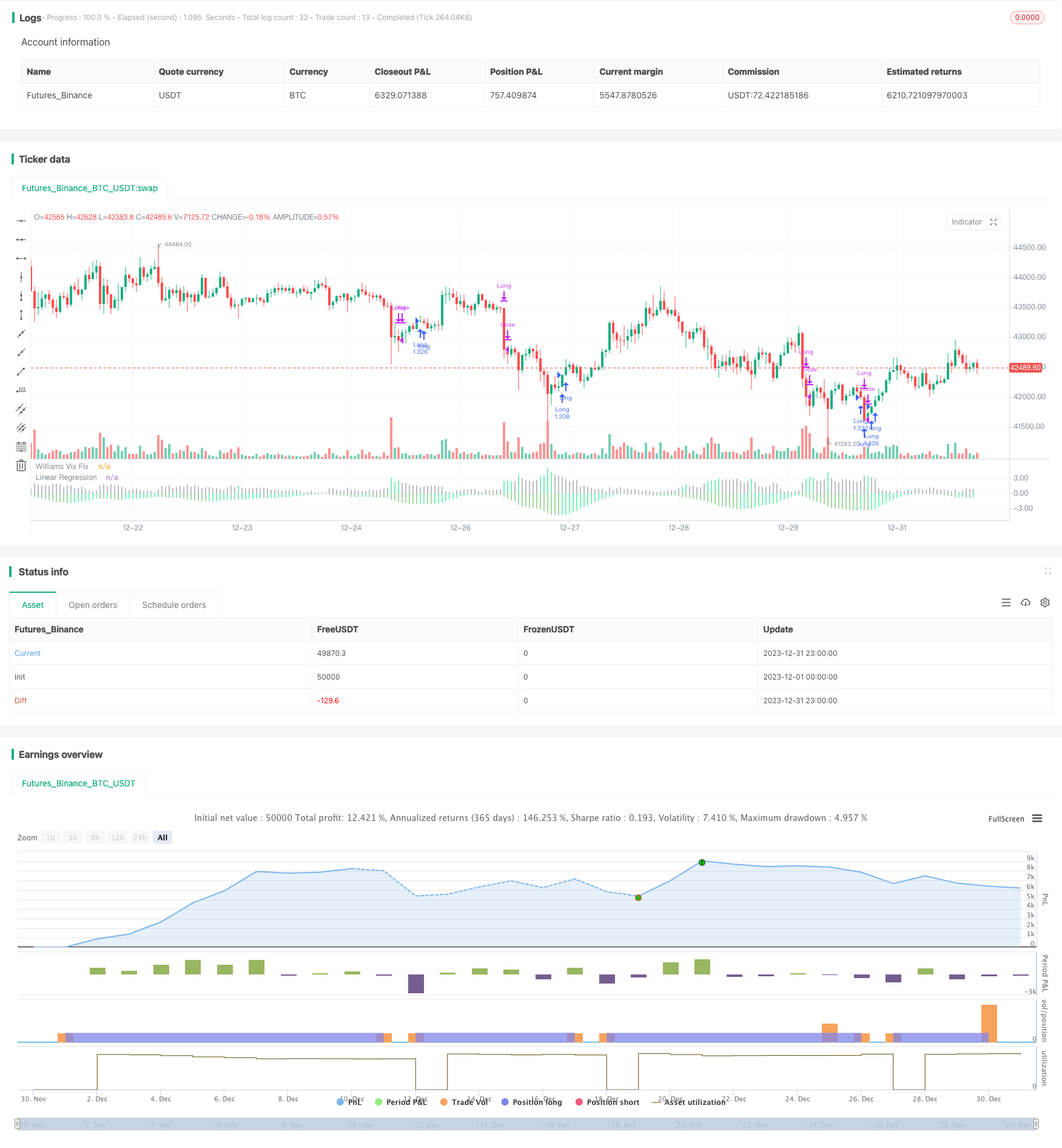

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © HeWhoMustNotBeNamed

//@version=4

strategy("VixFixLinReg-Strategy", shorttitle="VixFixLinReg - Strategy",

overlay=false, initial_capital = 100000,

default_qty_type = strategy.percent_of_equity, default_qty_value = 100, commission_type = strategy.commission.percent, pyramiding = 1,

commission_value = 0.01)

pd = input(22, title="LookBack Period Standard Deviation High")

bbl = input(20, title="Bolinger Band Length")

mult = input(2.0 , minval=1, maxval=5, title="Bollinger Band Standard Devaition Up")

lb = input(50 , title="Look Back Period Percentile High")

ph = input(.85, title="Highest Percentile - 0.90=90%, 0.95=95%, 0.99=99%")

pl = input(1.01, title="Lowest Percentile - 1.10=90%, 1.05=95%, 1.01=99%")

hp = input(false, title="Show High Range - Based on Percentile and LookBack Period?")

sd = input(false, title="Show Standard Deviation Line?")

i_startTime = input(defval = timestamp("01 Jan 2010 00:00 +0000"), title = "Start Time", type = input.time)

i_endTime = input(defval = timestamp("01 Jan 2099 00:00 +0000"), title = "End Time", type = input.time)

inDateRange = true

considerVIXFixClose = input(false)

lengthKC=input(20, title="KC Length")

multKC = input(1.5, title="KC MultFactor")

atrLen = input(22)

atrMult = input(5)

initialStopBar = input(5)

waitForCloseBeforeStop = input(true)

f_getStop(atrLen, atrMult)=>

stop = strategy.position_size > 0 ? close - (atrMult * atr(atrLen)) : lowest(initialStopBar)

stop := strategy.position_size > 0 ? max(stop,nz(stop[1], stop)) : lowest(initialStopBar)

stop

wvf = ((highest(close, pd)-low)/(highest(close, pd)))*100

sDev = mult * stdev(wvf, bbl)

midLine = sma(wvf, bbl)

lowerBand = midLine - sDev

upperBand = midLine + sDev

rangeHigh = (highest(wvf, lb)) * ph

rangeLow = (lowest(wvf, lb)) * pl

col = wvf >= upperBand or wvf >= rangeHigh ? color.lime : color.gray

val = linreg(wvf, pd, 0)

absVal = abs(val)

linRegColor = val>val[1]? (val > 0 ? color.green : color.orange): (val > 0 ? color.lime : color.red)

plot(hp and rangeHigh ? rangeHigh : na, title="Range High Percentile", style=plot.style_line, linewidth=4, color=color.orange)

plot(hp and rangeLow ? rangeLow : na, title="Range High Percentile", style=plot.style_line, linewidth=4, color=color.orange)

plot(wvf, title="Williams Vix Fix", style=plot.style_histogram, linewidth = 4, color=col)

plot(sd and upperBand ? upperBand : na, title="Upper Band", style=plot.style_line, linewidth = 3, color=color.aqua)

plot(-absVal, title="Linear Regression", style=plot.style_histogram, linewidth=4, color=linRegColor)

vixFixState = (col == color.lime) ? 1: 0

vixFixState := strategy.position_size == 0? max(vixFixState, nz(vixFixState[1],0)) : vixFixState

longCondition = (vixFixState == 1 and linRegColor == color.lime) and inDateRange

exitLongCondition = (linRegColor == color.orange or linRegColor == color.red) and considerVIXFixClose

stop = f_getStop(atrLen, atrMult)

label_x = time+(60*60*24*1000*20)

myLabel = label.new(x=label_x, y=0, text="Stop : "+tostring(stop), xloc=xloc.bar_time, style=label.style_none, textcolor=color.black, size=size.normal)

label.delete(myLabel[1])

strategy.entry("Long", strategy.long, when=longCondition, oca_name="oca_buy")

strategy.close("Long", when=exitLongCondition or (close < stop and waitForCloseBeforeStop and linRegColor == color.green))

strategy.exit("ExitLong", "Long", stop = stop, when=not waitForCloseBeforeStop and linRegColor == color.green)