Estratégia de Média Móvel e RSI Estocástico

Visão geral

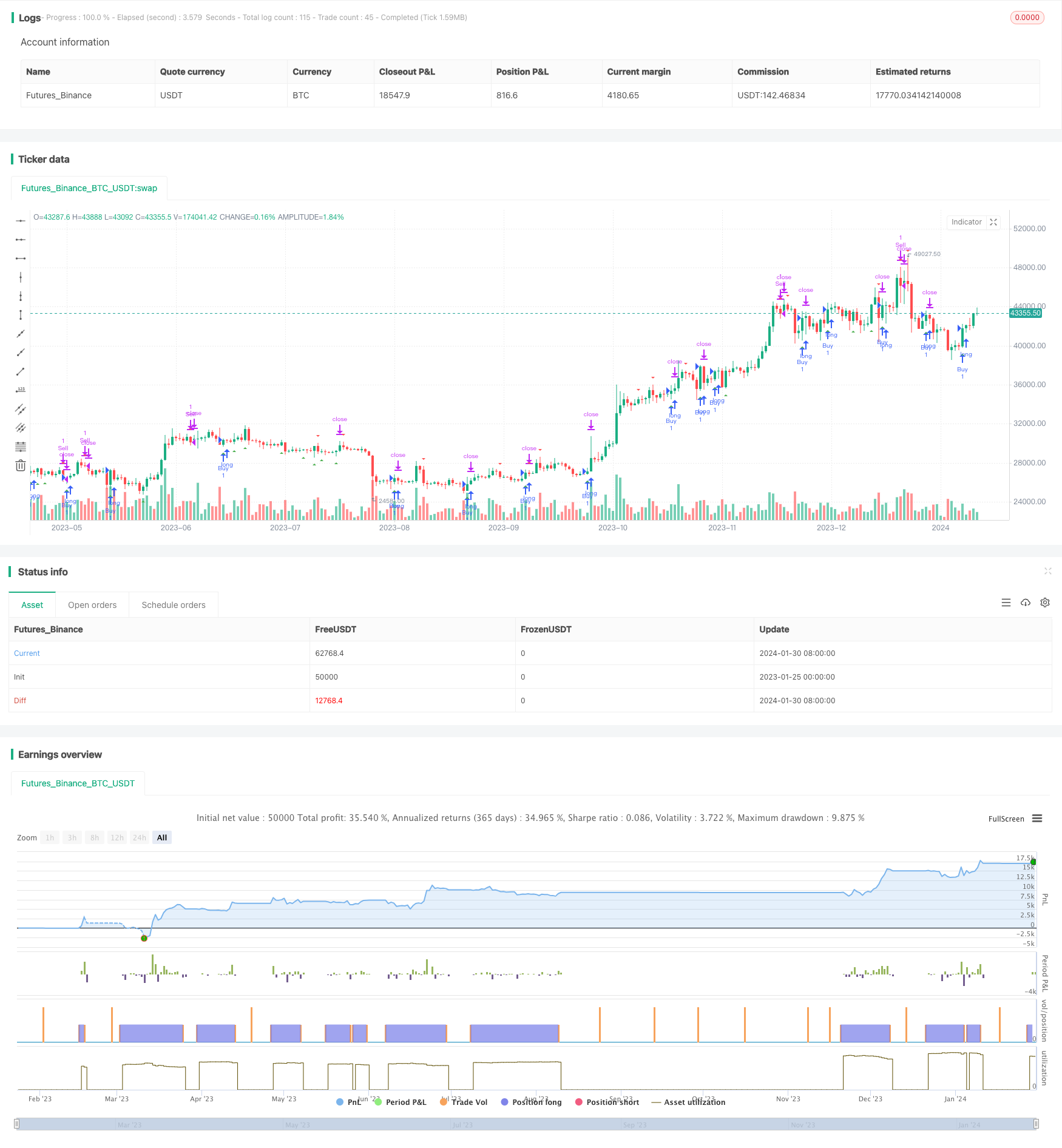

A estratégia foi testada em um período de 3 minutos de negociação do par BTC/USDT e deu resultados muito bons. A estratégia foi combinada com o uso de médias móveis e um indicador de força relativamente aleatório Stochastic RSI para identificar sinais de negociação.

Princípio da estratégia

A estratégia usa duas médias móveis simples de períodos diferentes, 20 e 50 períodos. Estas médias são usadas para determinar a tendência dos preços.

A fórmula de cálculo do RSI estocástico é: ((RSI - RSI mínimo) / ((RSI máximo - RSI mínimo) * 100 . O indicador reflete os níveis atuais do RSI em relação à posição do RSI máximo e mínimo no período mais recente . Quando o RSI estocástico passa por 20 é um sinal de venda e quando passa por 80 é um sinal de compra.

A estratégia combina o uso de médias móveis para determinar a direção da tendência e o uso do RSI estocástico para localizar potenciais pontos de reversão como um momento de entrada.

Análise de vantagens estratégicas

Comparado com o uso de médias móveis ou RSI estocástico, esta estratégia combina as vantagens de ambos, permitindo melhor identificação de tendências e localização de potenciais reviravoltas, o que aumenta a probabilidade de lucro.

Em comparação com um único indicador, a estratégia integra vários indicadores e estabelece regras rigorosas de entrada, o que permite filtrar de forma eficaz os falsos sinais e evitar transações sem sentido.

A estratégia também controla bem o risco, com apenas 2% de capital em cada transação de garantia, o que pode efetivamente limitar o impacto de perdas individuais.

Análise de risco estratégico

A estratégia depende principalmente de indicadores técnicos para determinar os sinais de negociação. Se os indicadores falharem, poderá haver sinais errados que resultem em perdas. Além disso, a configuração inadequada dos parâmetros do indicador também afeta o desempenho da estratégia.

Em situações de forte volatilidade, a configuração de stop-loss pode ser ultrapassada, o que leva a um risco de aumento dos prejuízos.

Direção de otimização da estratégia

Pode-se testar mais combinações e parâmetros de médias móveis para encontrar a melhor combinação de parâmetros. Também pode-se tentar combinar outros indicadores de força, como KD, RSI e outros com médias móveis.

Pode-se escolher o melhor modo de stop-loss de acordo com as características de diferentes criptomoedas, controlando ainda mais o risco.

Algoritmos de aprendizagem de máquina podem ser introduzidos para otimizar automaticamente as configurações de parâmetros e as regras de julgamento de sinais, tornando as estratégias mais robustas e adaptáveis.

Resumir

A estratégia é bem sucedida em combinar a média móvel e o indicador Stochastic RSI para determinar o sinal de negociação. Em comparação com o indicador técnico isolado, a estratégia pode fornecer um sinal de negociação mais confiável. Com rigorosos controles de risco e otimização de parâmetros, a estratégia é esperada para obter lucros estáveis.

/*backtest

start: 2023-01-25 00:00:00

end: 2024-01-31 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)