Estratégia de rompimento do canal Double Donchian

Visão geral

A estratégia de ruptura de dois canais de tangjian é uma estratégia de negociação quantitativa baseada no canal de tangjian. A estratégia usa uma combinação de canais de tangjian rápido e lento para realizar uma ruptura de negociação de alto rendimento com baixo risco.

Princípio da estratégia

A estratégia baseia-se principalmente em dois canais de tangjian, incluindo um canal de tangjian lento e de longo ciclo e um canal de tangjian rápido e de curto ciclo.

O ciclo do canal de Dongjian é mais longo e efetivamente elimina o ruído do mercado, e seu sinal de ruptura tem uma maior confiabilidade. Quando o preço quebra o canal de alta velocidade, faça mais entrada; Quando o preço despenca do canal de baixa velocidade, faça entrada em branco.

O ciclo do corredor rápido de Tangjian é curto e pode responder rapidamente a mudanças de preços de curto prazo. Quando o preço reabsorve esse corredor, indica que a tendência está se revertendo e precisa parar ou parar imediatamente.

Além disso, o filtro de entrada para a estratégia de condições de taxa de flutuação é configurado. A entrada é acionada somente quando a flutuação do preço excede a porcentagem de limiar pré-definida. Isso evita a entrada frequente na composição horizontal.

Análise de vantagens

- A utilização de duas linhas de defesa para controlar o risco

- A utilização de canais rápidos e lentos para a captura de tendências de forma eficiente

- Os mecanismos de filtragem de volatilidade podem reduzir a ineficácia das transações

- Com vantagens de rastrear tendências e evitar a redução de categorias

- Regras claras, simples e fáceis de entender

Análise de Riscos

- Quando a situação é violenta, o ponto de parada pode ser ultrapassado, causando grandes perdas

- Configurações de parâmetros inadequadas (como o comprimento do ciclo do canal) podem reduzir o efeito da política

- As taxas de transação também têm um impacto nos lucros.

- O que precisa ser observado é a queda de preços causada por eventos importantes.

Os riscos podem ser reduzidos por meio de medidas como otimização de parâmetros, definição racional de pontos de parada e atenção a eventos significativos.

Direção de otimização

- Teste de diferentes combinações de parâmetros de ciclo do canal de Dongxian

- Optimizar os parâmetros de volatilidade para encontrar o melhor momento de entrada

- Adição de indicadores de tendência para evitar negociações adversas

- Combinado com ações baseadas em opções

- Adaptação do mecanismo de suspensão de prejuízos para evitar a expansão dos prejuízos

Resumir

A estratégia de ruptura do canal de duplo tangente é, em geral, uma estratégia de rastreamento de tendências relativamente estável e confiável. Ela combina os benefícios da captura de tendências e do controle de risco e é um módulo básico adequado para várias estratégias de negociação de ações.

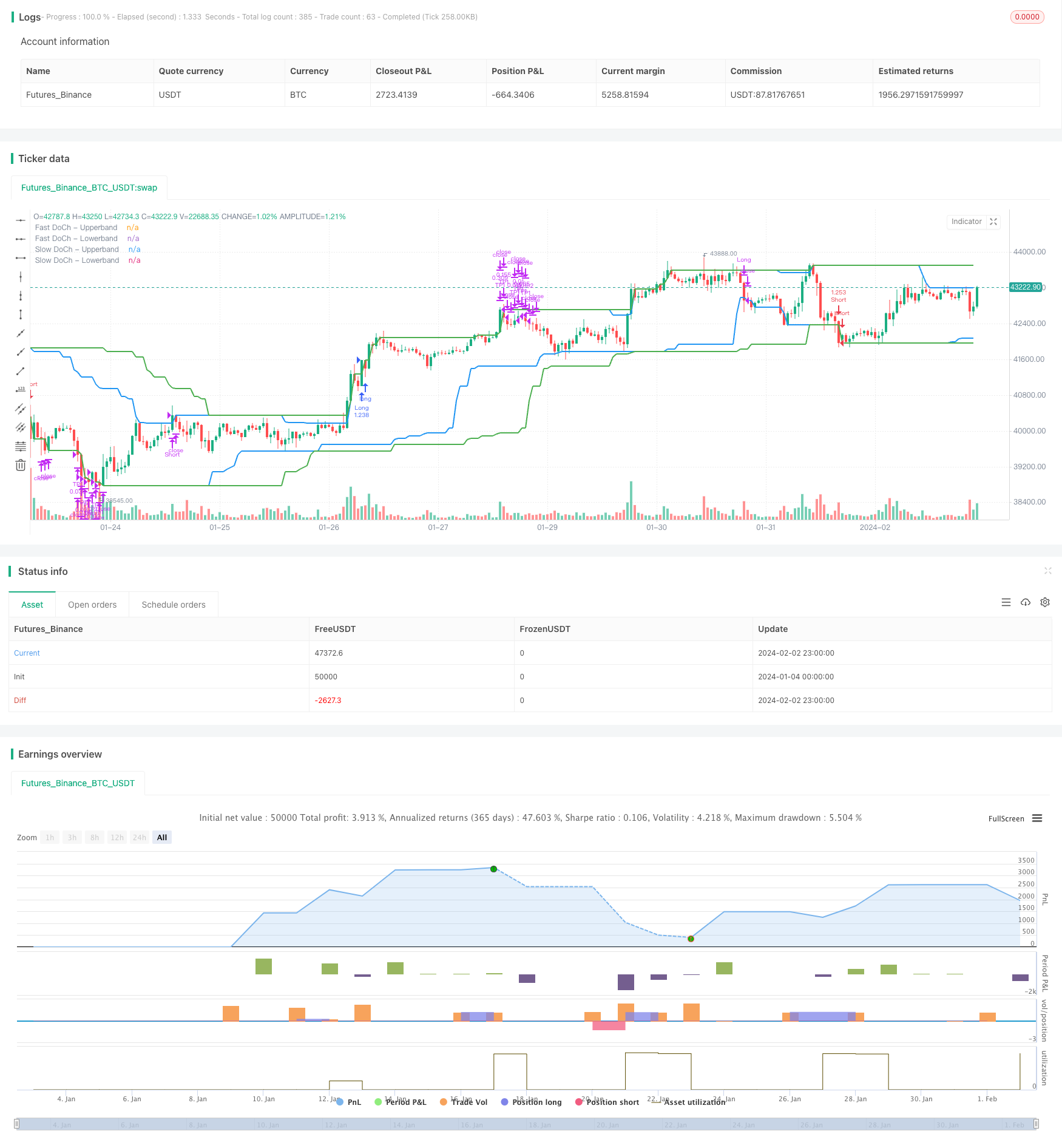

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © omererkan

//@version=5

strategy(title="Double Donchian Channel Breakout", overlay=true, initial_capital = 1000, commission_value = 0.05, default_qty_value = 100, default_qty_type = strategy.percent_of_equity)

slowLen = input.int(50, title="Slow Donchian")

fastLen = input.int(30, title="Fast Donchian")

volatility = input.int(3, title="Volatility (%)")

longProfitPerc = input.float(2, title="Long TP1 (%)", minval=0.0, step=0.1) * 0.01

shortProfitPerc = input.float(2, title="Short TP1 (%)", minval=0.0, step=0.1) * 0.01

TP1Yuzde =input.int(50, title = "TP1 Position Amount (%)")

ubSlow = ta.highest(close, slowLen)[1]

lbSlow = ta.lowest(close, slowLen)[1]

ubFast = ta.highest(close, fastLen)[1]

lbFast = ta.lowest(close, fastLen)[1]

plot(ubSlow, color=color.green, linewidth=2, title="Slow DoCh - Upperband")

plot(lbSlow, color=color.green, linewidth=2, title="Slow DoCh - Lowerband")

plot(ubFast, color=color.blue, linewidth=2, title="Fast DoCh - Upperband")

plot(lbFast, color=color.blue, linewidth=2, title="Fast DoCh - Lowerband")

fark = (ubSlow - lbSlow) / lbSlow * 100

longExitPrice = strategy.position_avg_price * (1 + longProfitPerc)

shortExitPrice = strategy.position_avg_price * (1 - shortProfitPerc)

longCondition = ta.crossover(close, ubSlow) and fark > volatility

if (longCondition)

strategy.entry("Long", strategy.long)

shortCondition = ta.crossunder(close, lbSlow) and fark > volatility

if (shortCondition)

strategy.entry("Short", strategy.short)

if strategy.position_size > 0 and ta.crossunder(close, lbFast)

strategy.close("Long", "Close All")

if strategy.position_size < 0 and ta.crossover(close, ubFast)

strategy.close("Short", "Close All")

// Take Profit

if strategy.position_size > 0

strategy.exit("TP1", "Long", qty_percent = TP1Yuzde, limit = longExitPrice)

if strategy.position_size < 0

strategy.exit("TP1", "Short", qty_percent = TP1Yuzde, limit = shortExitPrice)