Estratégia de rastreamento dinâmico de volatilidade de ações PSAR

Visão geral

Esta estratégia é baseada no indicador Parabolic SAR para realizar uma estratégia simples e eficiente de rastreamento de oscilação de ações e parada automática. Ela pode acompanhar dinamicamente a tendência de queda do preço das ações e automaticamente definir o ponto de parada no ponto de retorno da queda, sem a necessidade de intervenção humana, para realizar negociações automatizadas.

Princípio da estratégia

Esta estratégia usa o indicador Parabolic SAR para determinar a direção da tendência das flutuações dos preços das ações. Quando o indicador PSAR está abaixo da linha K, indica uma tendência ascendente; Quando o indicador PSAR está acima da linha K, indica uma tendência descendente. A estratégia acompanha as mudanças no valor do PSAR em tempo real para determinar a mudança de tendência.

Quando uma tendência de alta é confirmada, a estratégia define um ponto de parada no próximo ponto de BAR; quando uma tendência de baixa é confirmada, a estratégia define um ponto de parada no próximo ponto de BAR. Assim, a função de parada de parada automática é realizada quando o preço da ação é invertido.

Além disso, a estratégia incorpora parâmetros como o valor inicial, o valor de passo e o valor máximo, que podem ajustar a sensibilidade do indicador PSAR, otimizando o efeito do stop loss.

Análise de vantagens estratégicas

A maior vantagem desta estratégia é a realização de uma automatização completa do rastreamento de ações e do stop loss automático. Não é necessário julgar manualmente o movimento do mercado para obter lucro, reduzindo significativamente o tempo e o custo de esforço de negociação manual.

Em comparação com as estratégias tradicionais de stop loss, o ponto de stop loss desta estratégia é a variação flutuante, que permite capturar mais rapidamente as oportunidades trazidas pelas mudanças de preço, além de reduzir a probabilidade de erro de julgamento e aumentar a margem de lucro.

Com a otimização dos parâmetros, a estratégia pode ser mantida lucrativa em grandes tendências e, ao mesmo tempo, parar automaticamente o capital de Protect quando a reversão ocorre.

Análise de Riscos

O maior risco desta estratégia é a probabilidade de o indicador PSAR determinar a direção errada da tendência. O indicador PSAR pode ter um sinal erróneo quando há uma oscilação de ajuste de curto prazo no preço das ações. Nesse caso, é necessário otimizar racionalmente os parâmetros do PSAR para aumentar a precisão do julgamento.

Outro ponto de risco é que o ponto de parada de parada esteja muito próximo do preço atual. Isso pode aumentar a probabilidade de que o ponto de parada seja ultrapassado, causando um maior impacto no capital. Nesse caso, é necessário liberar adequadamente o intervalo de parada de parada para garantir que haja espaço de amortização suficiente.

Direção de otimização da estratégia

O espaço de otimização desta estratégia concentra-se principalmente no ajuste de parâmetros do próprio indicador PSAR. Ao testar diferentes ações e otimizar a configuração do valor inicial, do valor de passo e do valor máximo, o indicador PSAR pode ser mais sensível às flutuações de preços, garantindo a precisão do julgamento. Isso requer muito trabalho de feedback e análise.

Outra direção de otimização é a definição de um limite de perda. Isso requer que se estudem os limites de flutuação diária de diferentes ações e, com base nisso, se estabeleça um requisito razoável de taxa de ganho e perda. Isso pode reduzir ainda mais a probabilidade de perda de capital.

Resumir

Esta estratégia utiliza o indicador Parabolic SAR para implementar uma estratégia de negociação totalmente automatizada de rastreamento de ações e parada automática. Sua maior vantagem é que não requer intervenção humana, reduzindo o custo de tempo e energia. O risco vem principalmente de erros de julgamento de indicadores, que podem ser reduzidos com a otimização de parâmetros.

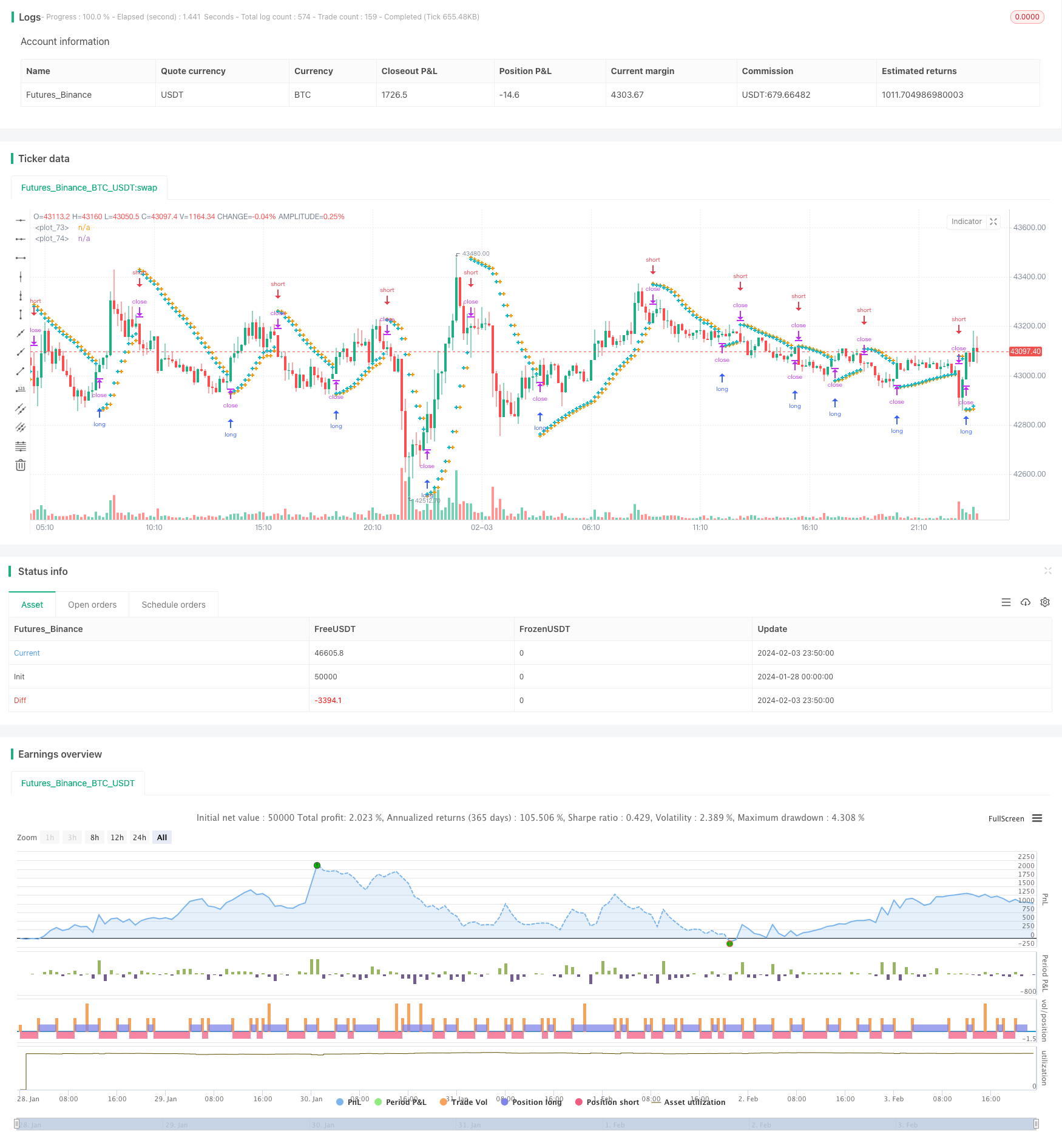

/*backtest

start: 2024-01-28 00:00:00

end: 2024-02-04 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Swing Parabolic SAR Strategy", overlay=true)

start = input(0.02)

increment = input(0.02)

maximum = input(0.2)

var bool uptrend = na

var float EP = na

var float SAR = na

var float AF = start

var float nextBarSAR = na

if bar_index > 0

firstTrendBar = false

SAR := nextBarSAR

if bar_index == 1

float prevSAR = na

float prevEP = na

lowPrev = low[1]

highPrev = high[1]

closeCur = close

closePrev = close[1]

if closeCur > closePrev

uptrend := true

EP := high

prevSAR := lowPrev

prevEP := high

else

uptrend := false

EP := low

prevSAR := highPrev

prevEP := low

firstTrendBar := true

SAR := prevSAR + start * (prevEP - prevSAR)

if uptrend

if SAR > low

firstTrendBar := true

uptrend := false

SAR := max(EP, high)

EP := low

AF := start

else

if SAR < high

firstTrendBar := true

uptrend := true

SAR := min(EP, low)

EP := high

AF := start

if not firstTrendBar

if uptrend

if high > EP

EP := high

AF := min(AF + increment, maximum)

else

if low < EP

EP := low

AF := min(AF + increment, maximum)

if uptrend

SAR := min(SAR, low[1])

if bar_index > 1

SAR := min(SAR, low[2])

else

SAR := max(SAR, high[1])

if bar_index > 1

SAR := max(SAR, high[2])

nextBarSAR := SAR + AF * (EP - SAR)

if barstate.isconfirmed

if uptrend

strategy.entry("short", strategy.short, stop=nextBarSAR, comment="short")

strategy.cancel("long")

else

strategy.entry("long", strategy.long, stop=nextBarSAR, comment="long")

strategy.cancel("short")

plot(SAR, style=plot.style_cross, linewidth=3, color=color.orange)

plot(nextBarSAR, style=plot.style_cross, linewidth=3, color=color.aqua)