Estratégia quantitativa de longo prazo baseada no RSI

Visão geral

Esta estratégia é chamada de estratégia de quantificação de longas linhas do Índice de Força Relativa, ou estratégia de longas linhas do RSI. A estratégia é construída com base em uma média móvel de aumento e queda de preços em um determinado período, um indicador técnico do RSI e uma linha de superaquecimento para determinar o momento em que a situação é superada.

Princípio da estratégia

O indicador central da estratégia é o índice de força relativa (RSI). O indicador RSI é usado para determinar se o preço atual de um título está sobrevalorizado ou subvalorizado, comparando o aumento médio e a queda média durante um período de tempo. A fórmula de cálculo é:

RSI = 100 - 100 / (1 + UP / DOWN)

Dentre eles, UP é a média da alta dos preços de fechamento nos últimos n dias; DOWN é a média da queda dos preços de fechamento nos últimos n dias. O indicador oscila na faixa de 0 a 100, acima de 70 é a zona de supercompra e abaixo de 30 é a zona de supervenda.

A estratégia define o RSI como Längth = 14, calcula o RSI com base no preço de fechamento de 14 dias. E define o oversell como Rsvalue = 40, ou seja, o RSI abaixo de 40 é considerado um oversell. Quando o RSI está abaixo de 40 no dia, abre a janela de compra e compra, adotando uma estratégia de construção de posição gradual, comprando gradualmente entre os intervalos de venda e definindo o tempo de parada final, vendendo tudo após o tempo de parada.

Análise de vantagens

A maior vantagem da estratégia é que, através do indicador RSI para julgar o momento do mercado, a captura de preços baixos é realizada. Quando o RSI é inferior a 40, é um estado de sobrevenda, representando queda antecipada excessiva, há uma oportunidade de rebote, quando a construção gradual de posições pode obter um melhor custo.

Além disso, a estratégia de construir uma posição de forma gradual pode reduzir o risco de uma única entrada. A janela de construção de uma posição é o ponto alto da posição, e o tempo de liquidação final é o ponto baixo da posição, o que permite um investimento de longo prazo.

Análise de Riscos

A estratégia depende principalmente do RSI, um indicador técnico, com um certo atraso. Em particular, quando a situação muda de repente, o RSI pode não reagir rapidamente. Se você seguir cegamente o indicador do RSI para construir uma posição, pode ter um lucro limitado ou aumentar os prejuízos.

Além disso, a estratégia dá um sinal de negociação probabilístico. Mesmo que o RSI esteja abaixo de 40, isso não significa que haja uma chance de rebote de 100%. A probabilidade de que o preço volte a inovar após a criação da posição também existe.

Direção de otimização

A estratégia pode ser melhorada em alguns aspectos:

Combine várias ações para fazer um negócio em portfólio. Uma ação individual é vulnerável a eventos específicos, enquanto um portfólio pode dispersar o risco de uma ação individual.

Adicionar uma estratégia de stop loss para controlar ainda mais o risco. Por exemplo, adicionar um stop tracking e um stop exit quando o preço continua a cair.

Estratégias de construção de armazém otimizadas, como o uso de preços médios ponderados pelo tempo em intervalos de superalimento para construção de armazém gradual, em vez de armazém completo.

Combinação com outros indicadores de filtragem de sinais, como indicadores de energia, médias móveis, etc., para evitar seguir o RSI à cegas.

Resumir

Esta estratégia é mais adequada como uma ferramenta de investimento para quantificar a linha longa, em comparação com a negociação de linha curta. Sua vantagem está na captura de preços baixos e no controle de custos, enquanto o risco está no atraso do indicador e no erro do sinal.

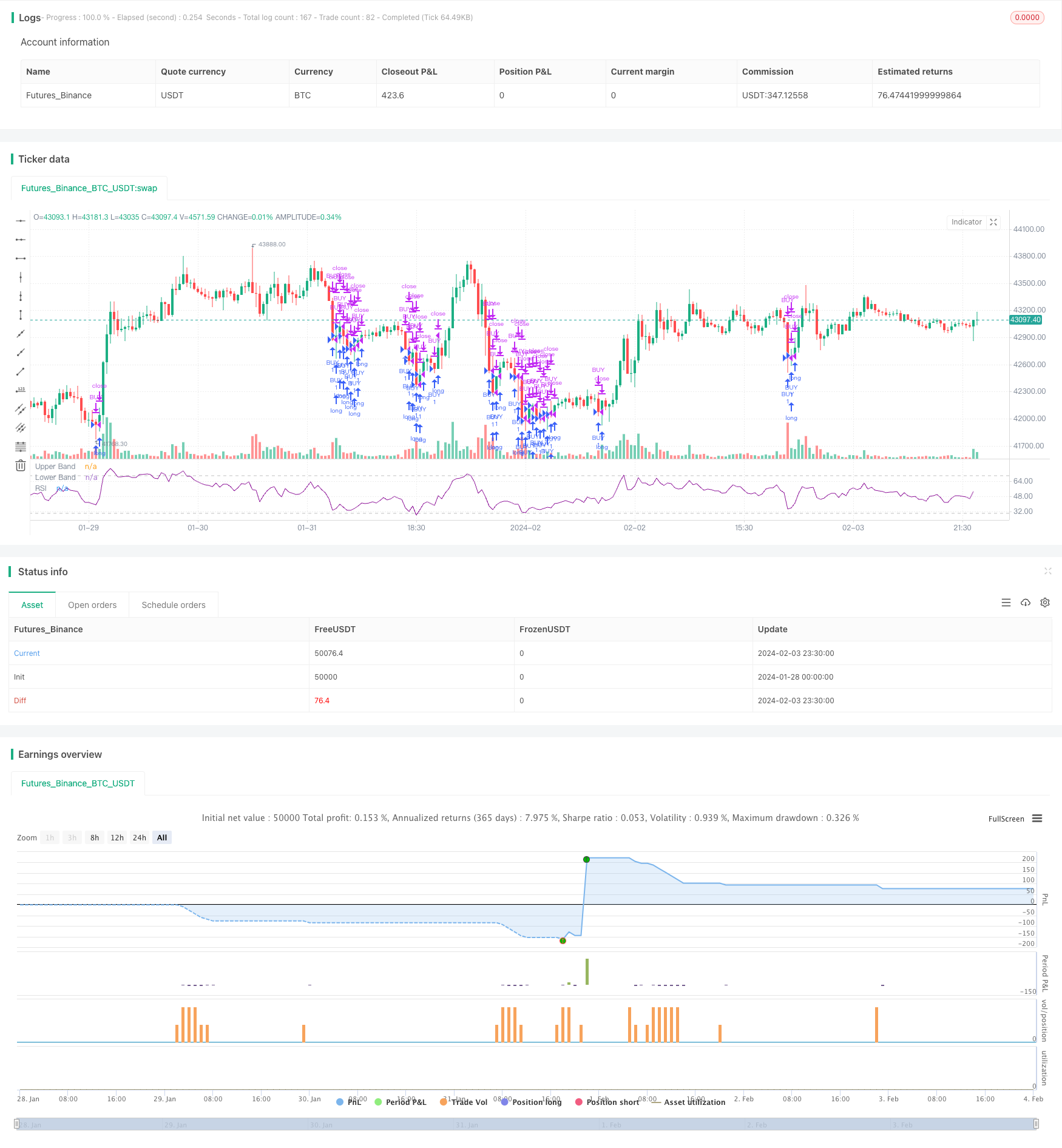

/*backtest

start: 2024-01-28 00:00:00

end: 2024-02-04 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Relative Strength Index", shorttitle="RSI")

len = input(14, minval=1, title="Length")

src = input(close, "Source", type = input.source)

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

plot(rsi, "RSI", color=#8E1599)

band1 = hline(70, "Upper Band", color=#C0C0C0)

band0 = hline(30, "Lower Band", color=#C0C0C0)

fill(band1, band0, color=#9915FF, title="Background")

Rsvalue = input(defval = 40, title = "RSvalue", minval = 20, maxval = 75)

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2015, title = "From Year", minval = 999)

ToMonth = input(defval = 3, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 2022, title = "To Year", minval = 999)

start = timestamp(FromYear, FromMonth, FromDay, 00, 00)

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59)

booking = timestamp(ToYear, ToMonth, ToDay, 23, 59)

window() => time >= start and time <= finish ? true : false

endtrade() => time >= booking ? true : false

longCondition = rsi< Rsvalue

if (longCondition)

strategy.entry("BUY", strategy.long)

strategy.close("BUY")