Estratégia de negociação de média móvel de suavização exponencial dupla dinâmica

Visão geral

Esta estratégia, chamada de estratégia de negociação de linha de equilíbrio de dupla força dinâmica, é uma estratégia de negociação quantitativa baseada na média de movimentação de dupla força exponencial (DEMA). A estratégia gera um sinal de compra e venda com base no valor do TSI e sua linha de sinalização.

Princípio da estratégia

O indicador central da estratégia é o índice de intensidade real (TSI). A fórmula de cálculo do TSI é:

TSI = 100 * (PC1 / PC2)

Dentre eles, PC1 e PC2 são, respectivamente, a dupla média de variação de preços e a dupla média de variação de preços. A dupla média de variação de preços é calculada aplicando primeiro uma média móvel de um período de tempo à taxa de variação de preços e, em seguida, aplicando outra média móvel de um período mais curto à média móvel de índice obtida.

Depois de calcular o valor do TSI, a estratégia também calcula a linha de sinal do valor do TSI. A linha de sinal é definida como a média móvel indexada de um determinado período do valor do TSI. Na negociação real, a estratégia determina a tendência do mercado e gera um sinal de negociação observando a relação entre o valor do TSI e a linha de sinal.

Outra característica da estratégia é que o tamanho das negociações é ajustado dinamicamente. O código da estratégia define um capital inicial e uma proporção de risco como parâmetros de entrada.

Análise de vantagens

A estratégia de negociação de médias móveis binárias dinâmicas traz várias vantagens:

Ele usa o indicador TSI, que usa o duplo índice de suavização, o que reduz a sensibilidade ao ruído do mercado e pode produzir um sinal mais preciso.

Baseia-se em um princípio comprovado de que os indicadores cruzados e suas linhas de sinalização geram sinais de negociação. Isso elimina muitos sinais falsos.

A estratégia ajusta o tamanho da posição de acordo com a dinâmica do orçamento de risco. Isso ajuda a evitar o excesso de negociação e a operação emocional.

Ele é adequado para o dia-a-dia e para o horário da semana, para oscilação e posicionamento.

Devido à sua lógica de entrada/saída simples, é fácil de implementar em robôs e outros sistemas de negociação.

Não há muitos parâmetros a serem ajustados, o que torna o sistema de otimização simples.

Estas vantagens juntas tornam-na uma estratégia de negociação robusta e multifuncional para os comerciantes de ações. O tratamento suave e o ajuste do tamanho da posição cuidadosamente ajudam a evitar falsos sinais e grandes perdas.

Análise de Riscos

Apesar de ter muitos benefícios, a estratégia de negociação de uma média móvel binária dinâmica tem alguns riscos inerentes, como a maioria das estratégias de ações:

Como o TSI e a linha de sinalização são baseados em dados históricos de preços, há sempre o risco de sinais errados, especialmente em situações de alta volatilidade do mercado.

Se o mercado vibrar em torno da linha zero do índice TSI, pode haver um retorno. Isso pode causar perdas.

O TSI pode reverter a tendência prematuramente e perder lucros se a tendência continuar.

O efeito de alavancagem pode gerar perdas maiores do que o limite estabelecido para os parâmetros de risco.

No entanto, esses riscos podem ser mitigados pela aplicação de aspectos como o tamanho da posição, o stop loss e outras técnicas de gerenciamento de risco. Além disso, os parâmetros e os filtros podem ser ainda mais otimizados para maximizar o desempenho em diferentes condições de mercado.

Direção de otimização

Algumas ideias para otimizar esta estratégia incluem:

Teste diferentes combinações de parâmetros de dupla suavização em busca de combinações que produzam sinais de negociação mais precisos. Os parâmetros de longo e curto período podem ser ajustados para otimizar.

Adicionar filtros baseados em volatilidade, volume de negociação ou outros indicadores para reduzir os sinais de negociação desnecessários. Isso pode reduzir a frequência de negociação e, ao mesmo tempo, aumentar a lucratividade de cada negociação.

Aumentar a lógica de stop loss. Por exemplo, quando o valor do TSI atravessa o eixo zero. Isso pode reduzir perdas desnecessárias.

Avalie o desempenho de diferentes tipos de negociação, como índices, mercadorias, etc., sob a estratégia. Selecione a variedade de concentração de negociação que melhor se comporta.

Filtragem seletiva de variedades de negociação. Por exemplo, avaliar a liquidez das variedades, os indicadores de volatilidade, selecionar os indicadores de parâmetros mais altos para negociar.

Utilizando métodos de aprendizagem de máquina Como fazer a análise para a frente Selecionar o melhor conjunto de parâmetros. Isso pode reduzir o preconceito causado pela seleção manual e obter parâmetros mais apropriados.

O uso de conjuntos de parâmetros múltiplos e a troca dinâmica de acordo com diferentes cenários de mercado. Por exemplo, um conjunto de parâmetros mais positivo pode ser usado em um mercado de touros e um conjunto mais conservador em um mercado de ursos.

A estratégia, testada e otimizada em todos os aspectos acima, espera aumentar ainda mais a estabilidade e a taxa de retorno.

Resumir

Em geral, a estratégia baseia-se na dupla elicitação do índice do índice TSI, projetando um conjunto de estratégias de negociação de ações relativamente estáveis e confiáveis. Ao ajustar dinamicamente o tamanho da posição, o nível de risco geral pode ser controlado de forma eficaz. A estratégia possui os benefícios de ser adequada para negociação de linhas curtas e médias e longas.

Claro, como a maioria das estratégias de negociação quantitativa, esta estratégia também tem algumas limitações, principalmente na vulnerabilidade às fortes flutuações do mercado. Além disso, a seleção de parâmetros e as condições de filtragem também precisam de mais testes e otimização para obter maior adaptabilidade e lucratividade em mercados complexos e variáveis.

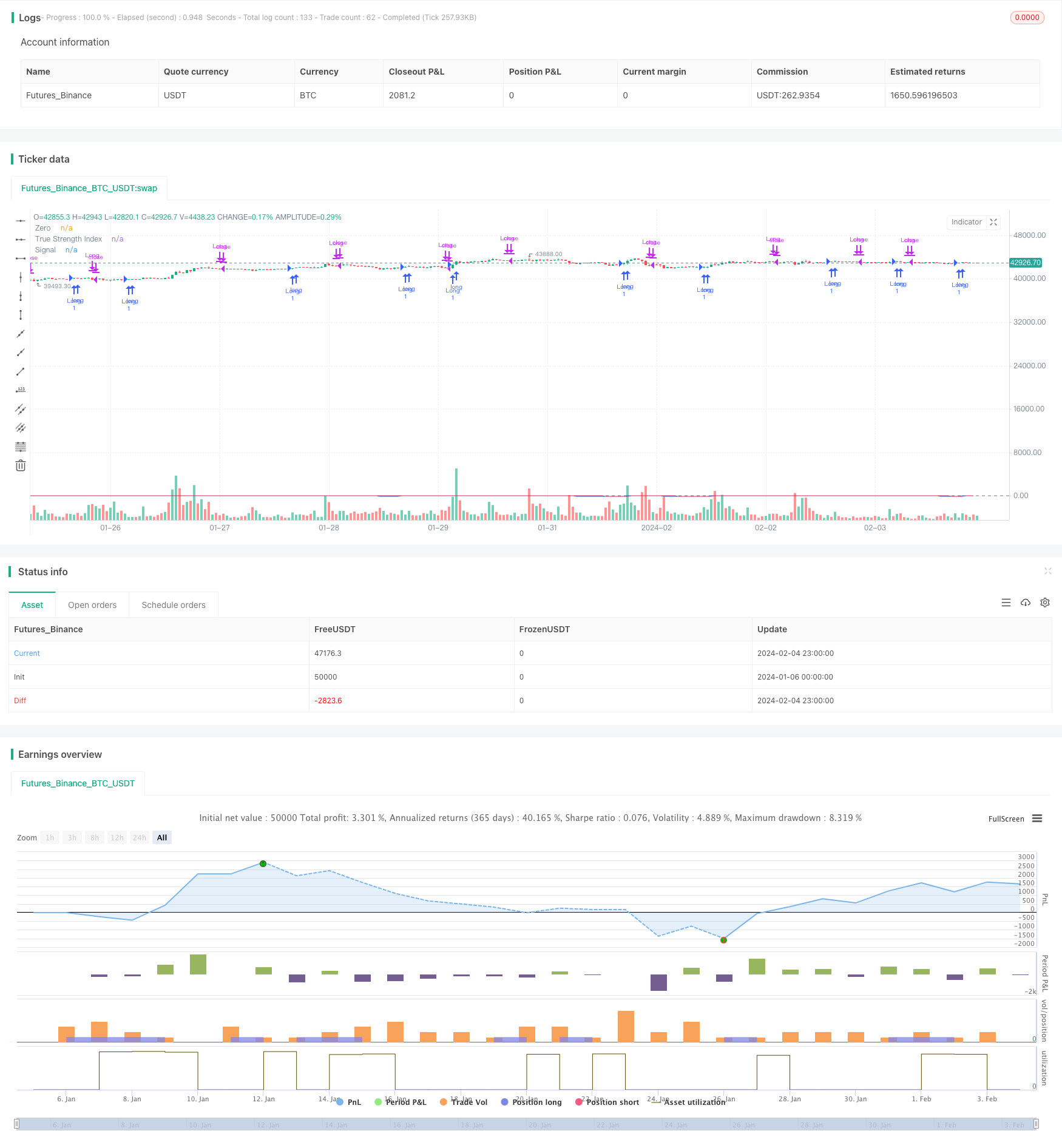

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © shankardey7310

//@version=5

strategy("TSI STOCKS", shorttitle="TSI", overlay=true)

initialCapital = input(10000, title="Initial Capital")

riskPercent = input(1, title="Risk Percentage") / 100

longLength = input(12, title="Long Length")

shortLength = input(9, title="Short Length")

signalLength = input(12, title="Signal Length")

price = close

pc = ta.change(price)

double_smooth(src, long, short) =>

first_smooth = ta.ema(src, long)

ta.ema(first_smooth, short)

double_smoothed_pc = double_smooth(pc, longLength, shortLength)

double_smoothed_abs_pc = double_smooth(math.abs(pc), longLength, shortLength)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

tsi_signal = ta.ema(tsi_value, signalLength)

riskAmount = (initialCapital * riskPercent) / close

if (tsi_value > tsi_signal and tsi_value[1] <= tsi_signal[1])

strategy.entry("Long", strategy.long)

if (tsi_value < tsi_signal and tsi_value[1] >= tsi_signal[1])

strategy.close("Long")

plot(tsi_value, title="True Strength Index", color=#2962FF)

plot(tsi_signal, title="Signal", color=#E91E63)

hline(0, title="Zero", color=#787B86)