Estratégia de negociação adaptável baseada em avanço bidirecional

Visão geral

A estratégia de negociação de auto-adaptação de breakout bidirecional é uma estratégia quantitativa de julgamento e operação de negociação com base na relação entre o preço de abertura e o preço de fechamento de uma ação. A estratégia faz uma operação de mais ou menos em condições de parâmetros definidos.

Princípio da estratégia

A lógica central da estratégia é baseada na relação entre o preço de abertura e o preço de fechamento. Concretamente, se o preço de fechamento for maior do que o preço de abertura e o valor do limiar definido, um sinal de multi-fazer é gerado; se o preço de abertura for maior do que o preço de fechamento e o valor do limiar definido, um sinal de fechamento é gerado.

De acordo com a implementação do código, a estratégia define primeiro a expressão condicional de posições longas e curtas, e depois entra em jogo se estiver de acordo com a lógica de construção da posição. Em seguida, ela detecta continuamente se a condição de saída foi acionada, ou seja, executa a operação de posição plana quando a condição de saída é atendida. Portanto, a estratégia monitora as mudanças do mercado em tempo real, é adaptável e flexível.

Vantagens estratégicas

A estratégia de negociação adaptativa de ruptura bidirecional tem as seguintes vantagens:

- Operação clara, simples, fácil de entender e implementar

- Ajuda a adaptar-se às mudanças do mercado

- Função de prevenção de danos para controlar o risco

- Pode ser ajustado por parâmetros para diferentes variedades

- Algoritmos fáceis de otimizar, espaço para expansão

Risco estratégico

Embora tenha algumas vantagens, a estratégia também apresenta riscos:

- A estratégia de stop loss pode falhar quando os mercados estão em alta

- Não conseguem captar tendências de longo prazo, trocam de posição com frequência

- Parâmetros mal definidos podem levar a transações excessivas

- Falha no sistema de quantificação pode causar danos irreparáveis

Esses riscos precisam ser cuidadosamente monitorados durante o processo de disco rígido, ajustando os parâmetros ou otimizando os algoritmos.

Direção de otimização da estratégia

A estratégia pode ser melhorada principalmente nas seguintes direções:

- Aumentar a otimização da estratégia de stop loss e controlar a frequência de troca de posições, mantendo a sensibilidade.

- Aumentar os indicadores de tendência e reduzir a frequência de transações fora de tendência.

- Combinação de estratégias de operação de curto prazo com estratégias para aumentar a rentabilidade.

- Mecanismos de adaptação de parâmetros de otimização permitem ajustes dinâmicos dos valores-limite.

- A adição de modelos de aprendizagem de máquina para determinar a direção.

Otimizando algoritmos e modelos, pode-se aumentar a estabilidade e a lucratividade da estratégia como um todo.

Resumir

A estratégia de negociação de auto-adaptação de ruptura bidirecional combina os dois mecanismos de discernimento de tendências e de saída de auto-adaptação para controlar eficazmente o risco. Seu princípio simples e parâmetros flexíveis tornam a estratégia fácil de entender e expandir. É uma estratégia quantitativa recomendada e digna de estudo.

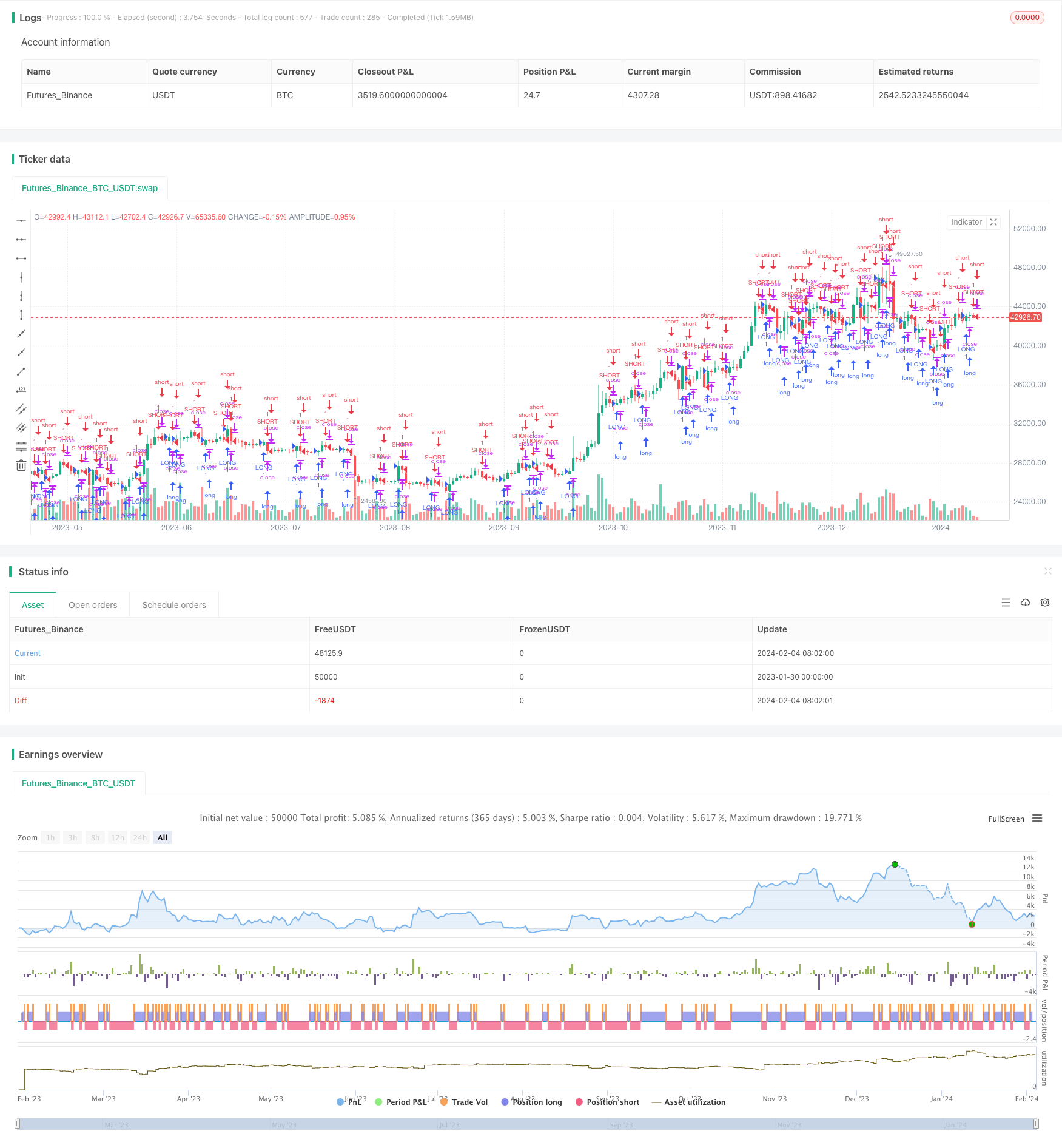

/*backtest

start: 2023-01-30 00:00:00

end: 2024-02-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Repaint in version 3", overlay=true, calc_on_every_tick=true, calc_on_order_fills=true) // Repaint?

// strategy("Repaint in version 3", overlay=true, calc_on_every_tick=true) // Correct

val1 = input(123)

val2 = input(234)

from_year=input(2018, minval=2000, maxval=2020)

from_month=input(6, minval=1, maxval=12)

from_day=input(1, minval=1, maxval=31)

to_year=input(2019, minval=2007, maxval=2020)

to_month=input(12, minval=1, maxval=12)

to_day=input(31, minval=1, maxval=31)

long = (close-open) > val1

short = (open-close) > val1

exitLong = (open-close) > val2

exitShort = (close-open) > val2

term = true

strategy.entry("LONG", strategy.long, when=long and term)

strategy.close("LONG", when = exitLong and not short and term)

strategy.entry("SHORT", strategy.short, when=short and term)

strategy.close("SHORT", when = exitShort and not long and term)