Estratégia de cruzamento de média móvel de vários períodos

Visão geral

Multi Timeframe Moving Average Crossover Strategy é uma estratégia de negociação algorítmica que usa sinais de cruzamento entre médias móveis de diferentes períodos de tempo para determinar a direção da tendência. A estratégia utiliza uma combinação de indicadores de tendência, indicadores de dinâmica e indicadores de taxa de flutuação, tornando o sinal da estratégia mais confiável.

Princípio da estratégia

A estratégia determina a direção da tendência do mercado com base no cálculo dos indicadores CCI de diferentes períodos, em combinação com o indicador MACD para procurar um sinal de troco de ouro e, finalmente, com o indicador ATR para definir um stop loss para obter um preço baixo e um preço alto.

Concretamente, primeiro, calcule o indicador CCI de 20 ciclos, para julgar a tendência do mercado com base em seus positivos e negativos; em seguida, calcule se a linha média rápida e lenta do indicador MACD ocorreu, para determinar se um sinal de compra e venda foi gerado; em seguida, use o indicador ATR para gerar um mecanismo de stop loss de rastreamento, para bloquear ainda mais o lucro; finalmente, sintetize os sinais de vários dos indicadores acima, para gerar o sinal de compra e venda final.

Vantagens estratégicas

- Combinação de múltiplos indicadores para melhorar a precisão do sinal

A estratégia usa uma combinação de três indicadores, CCI, MACD e ATR, para avaliar a tendência, a dinâmica e a volatilidade do mercado, tornando os sinais de estratégia mais precisos e confiáveis.

- Análise de quadros de tempo múltiplos para entender o ritmo do mercado

Usando o CCI de diferentes períodos para avaliar a tendência geral do mercado, em conjunto com o MACD de alta periodicidade para encontrar pontos de baixa e alta, é possível capturar o ritmo de tendência maior do mercado.

- ATR para o rastreamento de danos e controle de riscos

Com a ajuda do indicador de stop loss gerado pelo ATR, pode-se definir um limite razoável de stop loss de acordo com a volatilidade do mercado, além de ter uma função de rastreamento de stop loss, o risco da estratégia pode ser bem controlado.

Risco estratégico

- Espaço limitado para otimizar parâmetros

A maior parte dos parâmetros da estratégia não tem muito espaço para ajustes, o que limita a sua eficácia.

- Combinação de múltiplos indicadores aumenta a carga de cálculo

Como a estratégia usa vários indicadores para a operação de combinação, a carga de cálculo da estratégia aumenta em certa medida. Pode ocorrer problemas de cartão em negociações de alta frequência.

- Sinais frequentes, controle de risco limitado

Os sinais de estratégia podem ser mais frequentes, enquanto o controle de risco depende principalmente do rastreamento de perdas do indicador ATR, e o controle de risco para situações extremas não é completo.

Otimização de Estratégia

- Otimização de parâmetros com algoritmos de aprendizagem de máquina

Pode-se tentar usar alguns algoritmos de otimização de hiperparametros de aprendizagem de máquina, como otimização de Bayes, algoritmos genéticos, etc., para tornar o ajuste de parâmetros mais inteligente e eficiente.

- Aumentar os indicadores funcionais e aumentar a flexibilidade estratégica

Pode-se considerar a inclusão de alguns outros indicadores funcionais, como indicadores de volatilidade, indicadores de energia quantitativa, indicadores de emoção, etc., para melhorar a adaptabilidade e robustez da estratégia.

- Reforço do módulo de gestão de riscos e estratégia de controlo de riscos

Pode-se projetar um princípio de parada mais científico, ou pode-se adicionar um determinado controle de posição ou módulo de gerenciamento de fundos, para melhor proteger o risco de situações extremas e garantir a estabilidade da estratégia.

Resumir

A estratégia multicamadas atravessa a linha de equilíbrio através da combinação dos três principais indicadores CCI, MACD e ATR, para obter um julgamento de tendências mais confiável e controle de risco eficiente. A estratégia compreende a tendência, a dinâmica e a oscilação em três dimensões, com alta precisão do sinal, o ritmo do mercado e as vantagens de controle eficaz do risco.

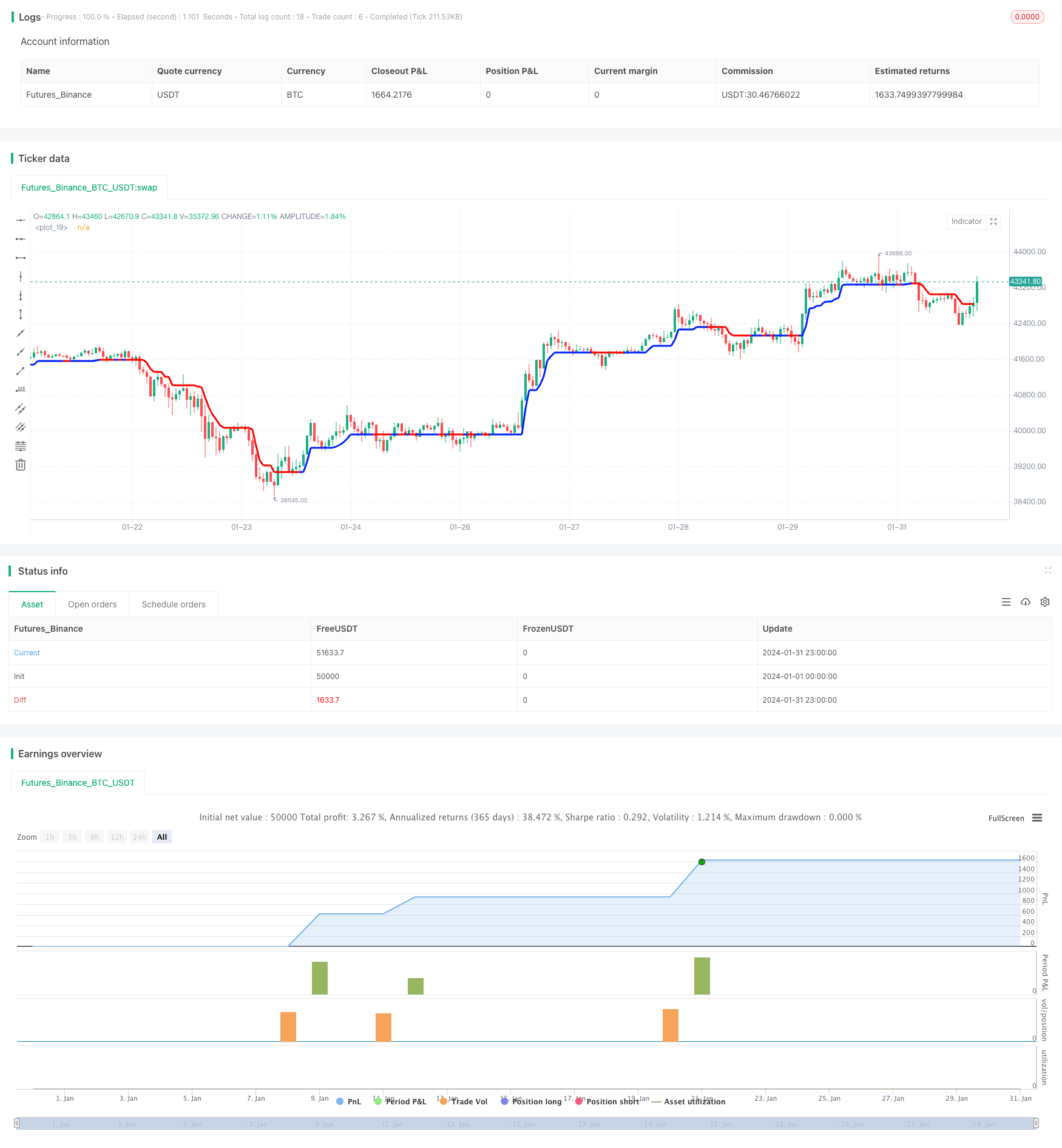

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('smplondonclinic Strategy', shorttitle='SMPLC Strategy', overlay=true, pyramiding = 0, process_orders_on_close = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

direction = input.string(title='Entry Direction', defval='Long', options=['Long', 'Short', 'Both'],group = "Strategy Entry Direction")

TPPerc = input.float(title='Take Profit (%)', minval=0.0, step=0.1, defval=0.5, group='Strategy TP & SL')

SLPerc = input.float(title='Stop Loss (%)', minval=0.0, step=0.1, defval=0.5, group='Strategy TP & SL')

period = input(20, 'CCI period',group = "TREND MAGIC")

coeff = input(1, 'ATR Multiplier',group = "TREND MAGIC")

AP = input(5, 'ATR Period',group = "TREND MAGIC")

ATR = ta.sma(ta.tr, AP)

srctm = close

upT = low - ATR * coeff

downT = high + ATR * coeff

MagicTrend = 0.0

MagicTrend := ta.cci(srctm, period) >= 0 ? upT < nz(MagicTrend[1]) ? nz(MagicTrend[1]) : upT : downT > nz(MagicTrend[1]) ? nz(MagicTrend[1]) : downT

color1 = ta.cci(srctm, period) >= 0 ? #0022FC : #FC0400

plot(MagicTrend, color=color1, linewidth=3)

tmb = ta.cci(srctm, period) >= 0 and close>MagicTrend

tms = ta.cci(srctm, period) <= 0 and close<MagicTrend

//MACD

res = input.timeframe("", "Indicator TimeFrame", group = "MACD")

fast_length = input.int(title="Fast Length", defval=12, group = "MACD")

slow_length = input.int(title="Slow Length", defval=26, group = "MACD")

src = input.source(title="Source", defval=close, group = "MACD")

signal_length = input.int(title="Signal Smoothing", minval = 1, maxval = 999, defval = 9, group = "MACD")

sma_source = input.string(title="Oscillator MA Type", defval="EMA", options=["SMA", "EMA"], group = "MACD")

sma_signal = input.string(title="Signal Line MA Type", defval="EMA", options=["SMA", "EMA"], group = "MACD")

fast_ma = request.security(syminfo.tickerid, res, sma_source == "SMA" ? ta.sma(src, fast_length) : ta.ema(src, fast_length))

slow_ma = request.security(syminfo.tickerid, res, sma_source == "SMA" ? ta.sma(src, slow_length) : ta.ema(src, slow_length))

macd = fast_ma - slow_ma

signal = request.security(syminfo.tickerid, res, sma_signal == "SMA" ? ta.sma(macd, signal_length) : ta.ema(macd, signal_length))

hist = macd - signal

trend_up = macd > signal

trend_dn = macd < signal

cross_UP = signal[1] >= macd[1] and signal < macd

cross_DN = signal[1] <= macd[1] and signal > macd

cross_UP_A = (signal[1] >= macd[1] and signal < macd) and macd > 0

cross_DN_B = (signal[1] <= macd[1] and signal > macd) and macd < 0

//UT Bot

srcut = close

showut = input.bool(false, 'Show UT Bot Labels', group = "UT BOT")

keyvalue = input.float(2, title='Key Vaule. \'This changes the sensitivity\'', step=.5, group = "UT BOT")

atrperiod = input(7, title='ATR Period', group = "UT BOT")

xATR = ta.atr(atrperiod)

nLoss = keyvalue * xATR

xATRTrailingStop = 0.0

iff_1 = srcut > nz(xATRTrailingStop[1], 0) ? srcut - nLoss : srcut + nLoss

iff_2 = srcut < nz(xATRTrailingStop[1], 0) and srcut[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), srcut + nLoss) : iff_1

xATRTrailingStop := srcut > nz(xATRTrailingStop[1], 0) and srcut[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), srcut - nLoss) : iff_2

pos = 0

iff_3 = srcut[1] > nz(xATRTrailingStop[1], 0) and srcut < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos := srcut[1] < nz(xATRTrailingStop[1], 0) and srcut > nz(xATRTrailingStop[1], 0) ? 1 : iff_3

xcolor = pos == -1 ? color.red : pos == 1 ? color.green : color.blue

//plot(xATR, color=xcolor, title='Trailing Stop')

buy = ta.crossover(srcut, xATRTrailingStop)

sell = ta.crossunder(srcut, xATRTrailingStop)

barcolor = srcut > xATRTrailingStop

plotshape(showut ? buy:na, title='Buy', text='Buy', style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(showut ? sell:na, title='Sell', text='Sell', style=shape.labeldown, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

//barcolor(barcolor ? color.green : color.red)

goLong = buy and tmb and cross_UP

goShort = sell and tms and cross_DN

plotshape(goLong, location=location.bottom, style=shape.triangleup, color=color.lime, size=size.small)

plotshape(goShort, location=location.top, style=shape.triangledown, color=color.red, size=size.small)

percentAsPoints(pcnt) =>

strategy.position_size != 0 ? math.round(pcnt / 100.0 * strategy.position_avg_price / syminfo.mintick) : float(na)

percentAsPrice(pcnt) =>

strategy.position_size != 0 ? (pcnt / 100.0 + 1.0) * strategy.position_avg_price : float(na)

current_position_size = math.abs(strategy.position_size)

initial_position_size = math.abs(ta.valuewhen(strategy.position_size[1] == 0.0, strategy.position_size, 0))

TP = strategy.position_avg_price + percentAsPoints(TPPerc) * syminfo.mintick * strategy.position_size / math.abs(strategy.position_size)

SL = strategy.position_avg_price - percentAsPoints(SLPerc) * syminfo.mintick * strategy.position_size / math.abs(strategy.position_size)

var long = false

var short = false

if direction == 'Long'

long := goLong

short := false

if direction == 'Short'

short := goShort

long := false

if direction == 'Both'

long := goLong

short := goShort

if long and strategy.opentrades == 0

strategy.entry(id='Long', direction=strategy.long)

if short and strategy.opentrades == 0

strategy.entry(id='Short', direction=strategy.short)

if strategy.position_size > 0

strategy.exit('TPSL', from_entry='Long', qty=initial_position_size, limit=TP, stop=SL)

if strategy.position_size < 0

strategy.exit('TPSL2', from_entry='Short', qty=initial_position_size, limit=TP, stop=SL)