Estratégia de retorno de pressão de média móvel dupla

Visão geral

A estratégia de retorno de pressão de linha dupla é uma estratégia de refúgio de índices de ações muito simples. Ela só opera em múltiplos trades, construindo posições quando o preço está perto do ponto de pressão, quando a tendência de longo prazo é para cima, evitando entrar no mercado apenas depois que o mercado quebra o ponto de pressão, bloqueando assim o melhor preço de compra.

Princípio da estratégia

A estratégia usa uma média móvel de 200 dias de longo prazo e uma média móvel de 10 dias de curto prazo simultaneamente. A posição só pode ser aberta quando o preço de encerramento está acima da linha de 200 dias, ou seja, a tendência de longo prazo para cima.

Uma vez aberta a posição, configure um stop loss de 5% e um stop loss de 10% para sair da negociação. Além disso, se o preço for superior à linha de 10 dias, o stop stop será ativado.

Análise de vantagens

A maior vantagem da estratégia de reversão de pressão de dupla linha média é a sua capacidade de acompanhar a tendência. Usando duplas linhas médias longas e curtas, ele pode determinar efetivamente a direção da tendência de longo prazo.

Em segundo lugar, a estratégia é muito precisa na hora de entrar. Ela usa a pressão gerada pelo intervalo de linha média, combinada com o julgamento do indicador de sobrecompra e sobrevenda, para escolher o melhor momento de entrada para o rebote. Isso pode tornar o preço de entrada mais favorável, o que favorece uma maior margem de lucro.

Análise de Riscos

O maior risco de uma estratégia de retorno de pressão bidirecional é que ela é susceptível de produzir pequenos trapos repetidos. Quando os preços saltam repetidamente em áreas de pressão, é fácil disparar trapos repetidos. Nesse caso, há o risco de pequenos perdas repetidos.

Além disso, se o julgamento da tendência de longo prazo for errado, a ponto de ocorrer um aumento substancial do nível de pressão de ruptura após a entrada, o stop loss pode ser maior, trazendo maior risco.

Para controlar o risco, pode-se relaxar adequadamente a margem de parada e aumentar o período de detenção. Ao mesmo tempo, deve-se discernir cuidadosamente as tendências de longo prazo e evitar o risco de posições múltiplas erradas.

Direção de otimização

A estratégia pode ser melhorada em vários aspectos:

Adicionar mais fatores para julgar a tendência de longo prazo. Além da simples média móvel, pode-se introduzir mais indicadores, como fatores fundamentais, mudanças no volume de transações, para julgar a tendência de longo prazo com mais precisão.

Optimizar a escolha do momento de entrada. Antes de atingir o ponto de pressão, pode-se determinar se há características que aumentam significativamente a quantidade, o que é útil para determinar a intensidade e a amplitude da rebelião.

Optimizar o modo de parada. Os métodos de parada existentes são mais passivos e não podem interceptar o aumento de forma contínua.

Optimizar o gerenciamento de posições. Pode ajustar as posições em tempo real de acordo com a amplitude das flutuações do mercado principal. Isso pode reduzir a flutuação de ganhos e perdas e obter uma curva de ganhos mais estável.

Resumir

A estratégia de retorno de pressão de dupla linha uniforme é uma estratégia de refúgio simples e prática. Ela pode acompanhar efetivamente a tendência de longo prazo, escolhendo um bom momento de rebote para abrir posições.

A estratégia também tem grande potencial de melhoria por meio da otimização da seleção do momento de entrada, do modo de suspensão dinâmica e da gestão da posição, entre outros, e merece ser estudada mais a fundo.

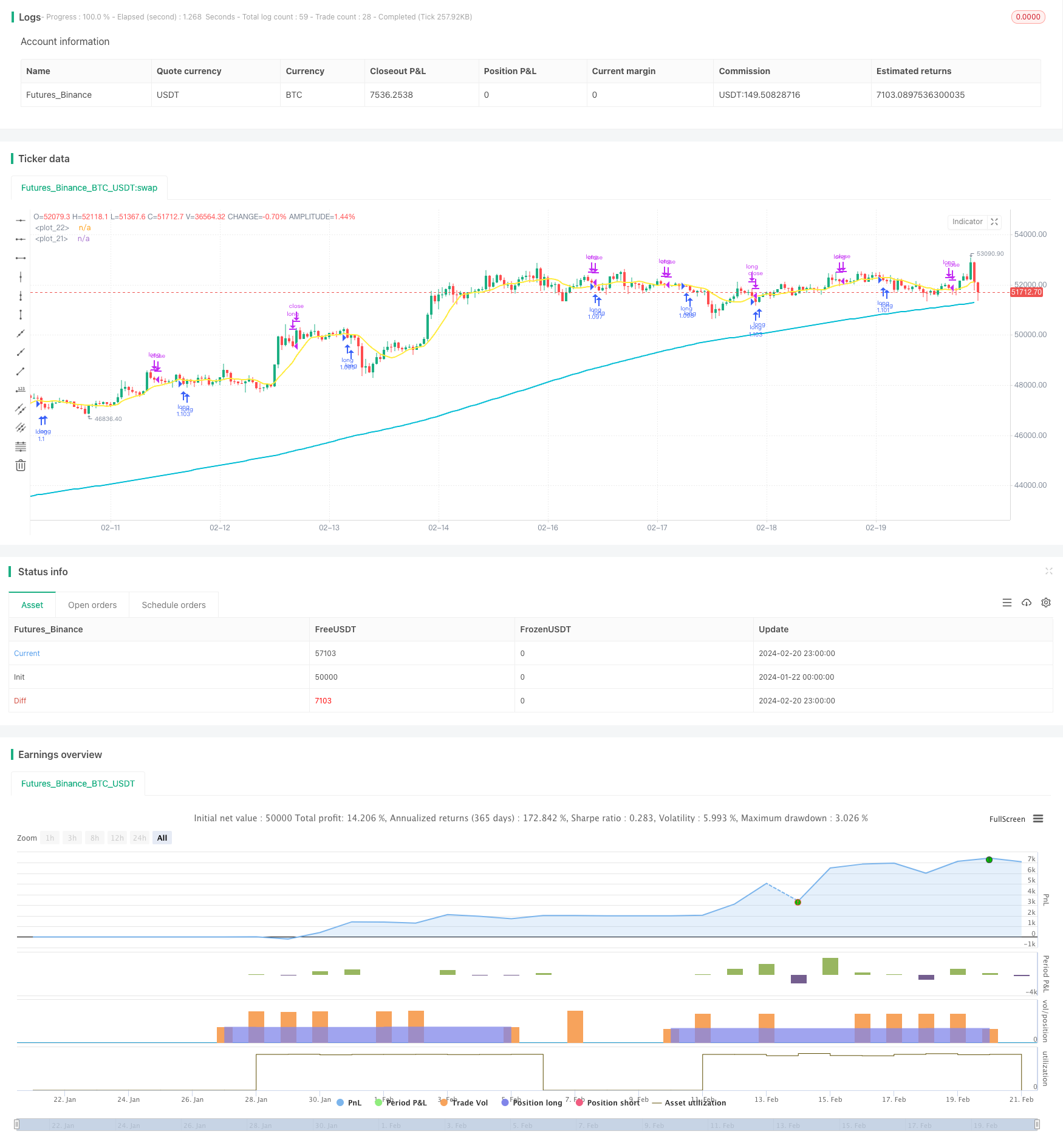

/*backtest

start: 2024-01-22 00:00:00

end: 2024-02-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tsujimoto0403

//@version=5

strategy("simple pull back", overlay=true,default_qty_type=strategy.percent_of_equity,

default_qty_value=100)

//input value

malongperiod=input.int(200,"長期移動平均BASE200/period of long term sma",group = "パラメータ")

mashortperiod=input.int(10,"長期移動平均BASE10/period of short term sma",group = "パラメータ")

stoprate=input.int(5,title = "損切の割合%/stoploss percentages",group = "パラメータ")

profit=input.int(20,title = "利食いの割合%/take profit percentages",group = "パラメータ")

startday=input(title="バックテストを始める日/start trade day", defval=timestamp("01 Jan 2000 13:30 +0000"), group="期間")

endday=input(title="バックテスを終わる日/finish date day", defval=timestamp("1 Jan 2099 19:30 +0000"), group="期間")

//polt indicators that we use

malong=ta.sma(close,malongperiod)

mashort=ta.sma(close,mashortperiod)

plot(malong,color=color.aqua,linewidth = 2)

plot(mashort,color=color.yellow,linewidth = 2)

//date range

datefilter = true

//open conditions

if close>malong and close<mashort and strategy.position_size == 0 and datefilter and ta.rsi(close,3)<30

strategy.entry(id="long", direction=strategy.long)

//sell conditions

strategy.exit(id="cut",from_entry="long",stop=(1-0.01*stoprate)*strategy.position_avg_price,limit=(1+0.01*profit)*strategy.position_avg_price)

if close>mashort and close<low[1] and strategy.position_size>0

strategy.close(id ="long")