Estratégia de acompanhamento de tendências com base em cruzamentos de médias móveis

Visão geral

A estratégia permite o acompanhamento de tendências através da determinação da direção da tendência dos preços através da contagem de duas médias móveis com diferentes configurações de parâmetros e da sua comparação entre elas. A estratégia permite a determinação de tendências em diferentes períodos através da configuração de parâmetros.

Princípio da estratégia

Esta estratégia compara as médias móveis usando dois conjuntos de diferentes configurações de parâmetros, o primeiro com os parâmetros de média móvel definidos por len1 e type1, e o segundo com os parâmetros de média móvel definidos por len2 e type2. Len1 e len2 representam, respectivamente, a duração do período das duas médias móveis e tipo1 e tipo2 representam o tipo de algoritmo da média móvel.

Quando uma média móvel rápida quebra a média móvel lenta de baixo para formar uma forca de ouro, é considerado um sinal de otimismo; quando uma média móvel rápida quebra a média móvel lenta de cima para baixo para formar uma forca de morte, é considerado um sinal de baixa.

Quando um sinal de alta é disparado, se o parâmetro needlong for true, o parâmetro needlong é disparado de acordo com a quantidade de default_qty_value ou a porcentagem de posição percentage_of_equity; quando um sinal de baixa é disparado, o parâmetro needshort é disparado de acordo com a quantidade de default_qty_value ou a porcentagem de posição percentage_of_equity, se o parâmetro needshort é disparado de acordo com a verdade.

Vantagens estratégicas

- Suporta combinações de 7 diferentes tipos de médias móveis, com flexibilidade para adaptar-se às condições de mercado

- Parâmetros de duas médias móveis personalizáveis para julgamento de tendências de longo prazo e de médio e curto prazo

- As regras de avaliação de sinais estratégicos são simples, claras e fáceis de entender.

- Suporte a operações de ativos e ativos líquidos, permitindo o acompanhamento de tendências

Riscos e soluções

As médias móveis são atrasadas e podem perder o ponto de inflexão Solução: reduzir adequadamente o ciclo da média móvel ou combiná-la com outros indicadores

Não aplicável a mercados com elevada volatilidade e frequentes reversões Solução: Aumentar as condições de filtragem para evitar transações em situações de turbulência

Há um certo risco de falsos sinais. Solução: adicionar outros indicadores de filtragem em combinação para aumentar a confiabilidade do sinal

Direção de otimização

- Otimizar a combinação de períodos das médias móveis, testando separadamente a influência dos parâmetros de períodos longos e curtos sobre a taxa de retorno da estratégia

- Teste o desempenho de diferentes tipos de médias móveis para encontrar o melhor algoritmo de média móvel

- Adicionar indicadores como volume de transação VARIABLE ou corredores de roteamento para combinação e melhorar a qualidade do sinal

- Optimizar a estratégia de gestão de posições, melhorando a forma como as posições são fixadas em percentagem de equidade

Resumir

Esta estratégia julga a tendência de preços através da comparação de duas médias móveis cruzados e realiza a correspondente operação de baixa e baixa para capturar e acompanhar a tendência. A vantagem da estratégia é que as regras do sinal são simples e claras, os parâmetros podem ser ajustados, são altamente aplicáveis e podem ser ajustados de forma otimizada para vários tipos de cenários de mercado.

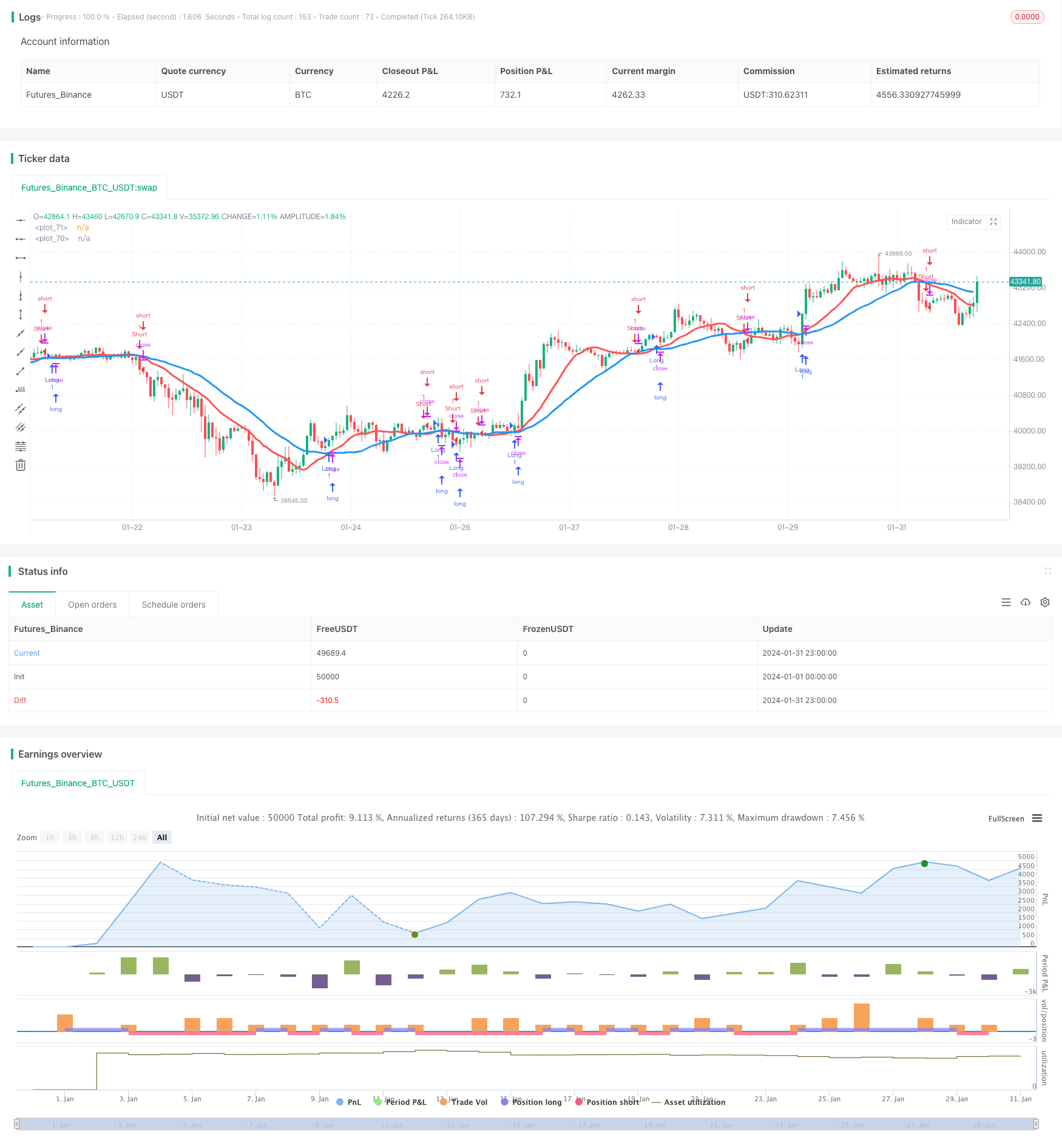

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title = "Noro's MAs Cross Tests v1.0", shorttitle = "MAs Cross tests 1.0", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100.0, pyramiding = 0)

needlong = input(true, "long")

needshort = input(true, "short")

len2 = input(15, defval = 15, minval = 2, maxval = 1000, title = "Fast MA length")

type2 = input(1, defval = 1, minval = 1, maxval = 7, title = "Fast MA Type")

src2 = input(close, defval = close, title = "Fast MA Source")

len1 = input(30, defval = 30, minval = 2, maxval = 1000, title = "Slow MA length")

type1 = input(1, defval = 1, minval = 1, maxval = 7, title = "Slow MA Type")

src1 = input(close, defval = close, title = "Slow MA Source")

col = input(false, defval = false, title = "Color of bar")

o = input(false, title = "1 SMA, 2 EMA, 3 VWMA, 4 DEMA, 5 TEMA, 6 KAMA, 7 Price Channel")

//DEMA 1

dema1 = 2 * ema(src1, len1) - ema(ema(close, len1), len1)

//TEMA 1

xEMA1 = ema(src1, len1)

xEMA2 = ema(xEMA1, len1)

xEMA3 = ema(xEMA2, len1)

tema1 = 3 * xEMA1 - 3 * xEMA2 + xEMA3

//KAMA 1

xvnoise = abs(src1 - src1[1])

nfastend = 0.20

nslowend = 0.05

nsignal = abs(src1 - src1[len1])

nnoise = sum(xvnoise, len1)

nefratio = iff(nnoise != 0, nsignal / nnoise, 0)

nsmooth = pow(nefratio * (nfastend - nslowend) + nslowend, 2)

kama1 = nz(kama1[1]) + nsmooth * (src1 - nz(kama1[1]))

//PriceChannel 1

lasthigh1 = highest(src1, len1)

lastlow1 = lowest(src1, len1)

center1 = (lasthigh1 + lastlow1) / 2

//DEMA 2

dema2 = 2 * ema(src2, len2) - ema(ema(close, len2), len2)

//TEMA 2

xEMA12 = ema(src2, len2)

xEMA22 = ema(xEMA12, len2)

xEMA32 = ema(xEMA22, len2)

tema2 = 3 * xEMA12 - 3 * xEMA22 + xEMA32

//KAMA 2

xvnoise2 = abs(src2 - src2[1])

nfastend2 = 0.20

nslowend2 = 0.05

nsignal2 = abs(src2 - src2[len2])

nnoise2 = sum(xvnoise2, len2)

nefratio2 = iff(nnoise2 != 0, nsignal2 / nnoise2, 0)

nsmooth2 = pow(nefratio2 * (nfastend2 - nslowend2) + nslowend2, 2)

kama2 = nz(kama2[1]) + nsmooth2 * (src2 - nz(kama2[1]))

//PriceChannel 2

lasthigh2 = highest(src2, len2)

lastlow2 = lowest(src2, len2)

center2 = (lasthigh2 + lastlow2) / 2

//MAs

ma1 = type1 == 1 ? sma(src1, len1) : type1 == 2 ? ema(src1, len1) : type1 == 3 ? vwma(src1, len1) : type1 == 4 ? dema1 : type1 == 5 ? tema1 : type1 == 6 ? kama1 : type1 == 7 ? center1 : 0

ma2 = type2 == 1 ? sma(src2, len2) : type2 == 2 ? ema(src2, len2) : type2 == 3 ? vwma(src2, len2) : type2 == 4 ? dema2 : type2 == 5 ? tema2 : type2 == 6 ? kama2 : type2 == 7 ? center2 : 0

plot(ma1, color = blue, linewidth = 3, transp = 0)

plot(ma2, color = red, linewidth = 3, transp = 0)

//Signals

trend = ma2 > ma1 ? 1 : ma2 < ma1 ? -1 : trend[1]

up = trend == 1 and ((close < open and close[1] < open[1]) or col == false)

dn = trend == -1 and ((close > open and close[1] > open[1]) or col == false)

if up

strategy.entry("Long", strategy.long, needlong == false ? 0 : na)

if dn

strategy.entry("Short", strategy.short, needshort == false ? 0 : na)