Estratégia de negociação do oscilador arco-íris

Visão geral

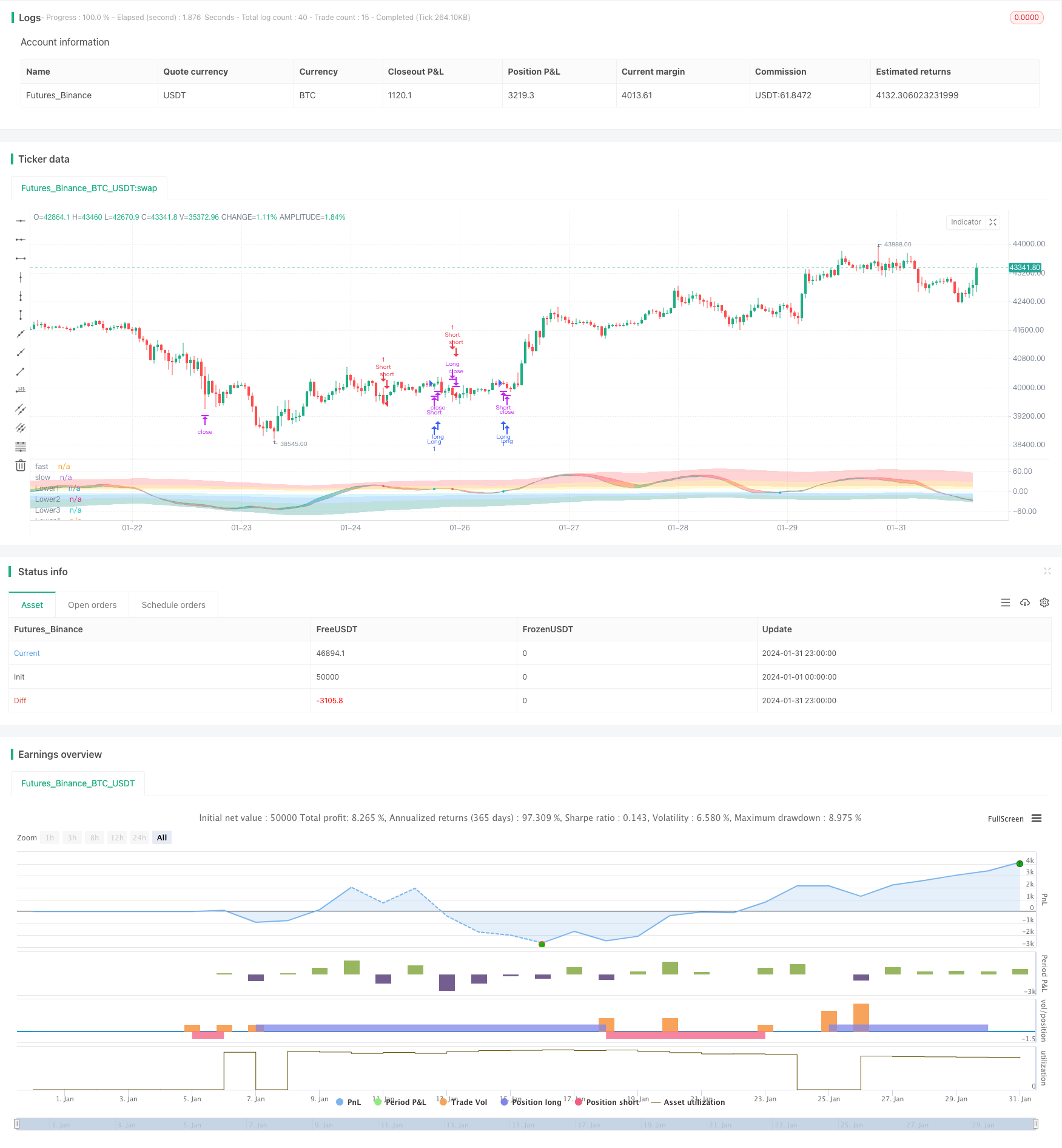

A estratégia de negociação do oscilador do arco-íris utiliza principalmente a média móvel e oscilação de vários índices para construir canais de oscilação múltiplos, formando sinais de níveis claros e múltiplos, e pertence à estratégia de acompanhamento de tendências. A estratégia utiliza integralmente o RSI, CCI, Stochastic e MA para determinar a tendência geral do mercado e a região de supervenda e supervenda, e pertence à estratégia de classificação de vários fatores.

Princípio da estratégia

- Calcule a média ponderada dos três indicadores RSI, CCI e Stochastic para construir o indicador de choque integrado Magic;

- O indicador de Magic é suavizado por um índice múltiplo, obtendo duas curvas: sampleMagicFast e sampleMagicSlow;

- sampledMagicFast representa uma média rápida, sampledMagicSlow representa uma média lenta;

- Quando usamos o sampleMagicFast, o sampleMagicSlow gera um sinal de compra;

- Quando se usa o MagicFast sob o MagicSlow, um sinal de venda é gerado;

- Calcular a direção da mudança da última barra do sampledMagicFast em relação à barra anterior para avaliar a tendência atual;

- A entrada e a saída são avaliadas com base na direção da tendência e no cruzamento entre o sampleMagicFast e o sampleMagicSlow.

Vantagens estratégicas

- A integração de vários indicadores para avaliar a tendência geral do mercado, aumentando a precisão do sinal;

- Baseado em indicadores de MA suavizados, para efetiva supressão de sinais de ruído;

- O sinal de vibração é transmitido em camadas com clareza e é fácil de operar.

- Combinação de filtros de tendências que podem ser configurados para acompanhamento ou reversão de tendências;

- A intensidade da zona de sobrecompra e sobrevenda pode ser personalizada e é altamente adaptável.

Risco estratégico

- A configuração errada dos parâmetros pode levar a uma curva muito suave e a perder o melhor momento de entrada;

- A configuração inadequada das zonas de sobrecompra e de sobrevenda pode levar a períodos de vazio excessivos;

- A falha de alguns indicadores na classificação de múltiplos fatores enfraquece a eficácia do sinal.

Resolução:

- Parâmetros de otimização para suavizar a curva;

- Ajustar a intensidade das zonas de sobrecompra e de sobrevenda para reduzir a taxa de posições vazias;

- Teste a capacidade de previsão de cada indicador, ajustando-a por pesos.

Direção de otimização da estratégia

- Ajustar os parâmetros do indicador de forma dinâmica com base nas características do mercado;

- Introdução de métodos de aprendizagem de máquina para otimizar automaticamente a combinação de pesos dos indicadores;

- Aumentar o volume e oscilação do sinal de entrada de filtragem.

Resumir

A estratégia do oscilador do arco-íris integra vários sinais de indicadores, aumentando a estabilidade através do processamento suave do índice. A estratégia pode ser configurada para se adaptar a tendências e mercados de tremores, ou apenas para movimentos de tremores de uma variedade específica. A otimização de parâmetros e a expansão do indicador podem melhorar ainda mais a qualidade do sinal.

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © businessduck

//@version=5

strategy("Rainbow Oscillator [Strategy]", overlay=false, margin_long=100, margin_short=100, initial_capital = 2000)

bool trendFilter = input.bool(true, 'Use trend filter')

float w1 = input.float(0.33, 'RSI Weight', 0, 1, 0.01)

float w2 = input.float(0.33, 'CCI Weight', 0, 1, 0.01)

float w3 = input.float(0.33, 'Stoch Weight', 0, 1, 0.01)

int fastPeriod = input.int(16, 'Ocillograph Fast Period', 4, 60, 1)

int slowPeriod = input.int(22, 'Ocillograph Slow Period', 4, 60, 1)

int oscillographSamplePeriod = input.int(8, 'Oscillograph Samples Period', 1, 30, 1)

int oscillographSamplesCount = input.int(2, 'Oscillograph Samples Count', 0, 4, 1)

string oscillographMAType = input.string("RMA", "Oscillograph Samples Type", options = ["EMA", "SMA", "RMA", "WMA"])

int levelPeriod = input.int(26, 'Level Period', 2, 100)

int levelOffset = input.int(0, 'Level Offset', 0, 200, 10)

float redunant = input.float(0.5, 'Level Redunant', 0, 1, 0.01)

int levelSampleCount = input.int(2, 'Level Smooth Samples', 0, 4, 1)

string levelType = input.string("RMA", "Level MA type", options = ["EMA", "SMA", "RMA", "WMA"])

perc(current, prev) => ((current - prev) / prev) * 100

smooth(value, type, period) =>

float ma = switch type

"EMA" => ta.ema(value, period)

"SMA" => ta.sma(value, period)

"RMA" => ta.rma(value, period)

"WMA" => ta.wma(value, period)

=>

runtime.error("No matching MA type found.")

float(na)

getSample(value, samples, type, period) =>

float ma = switch samples

0 => value

1 => smooth(value, type, period)

2 => smooth(smooth(value, type, period), type, period)

3 => smooth(smooth(smooth(value, type, period), type, period), type, period)

4 => smooth(smooth(smooth(smooth(value, type, period), type, period), type, period), type, period)

float takeProfit = input.float(5, "% Take profit", 0.8, 100, step = 0.1) / 100

float stopLoss = input.float(2, "% Stop Loss", 0.8, 100, step = 0.1) / 100

float magicFast = w2 * ta.cci(close, fastPeriod) + w1 * (ta.rsi(close, fastPeriod) - 50) + w3 * (ta.stoch(close, high, low, fastPeriod) - 50)

float magicSlow = w2 * ta.cci(close, slowPeriod) + w1 * (ta.rsi(close, slowPeriod) - 50) + w3 * (ta.stoch(close, high, low, slowPeriod) - 50)

float sampledMagicFast = getSample(magicFast, oscillographSamplesCount, oscillographMAType, oscillographSamplePeriod)

float sampledMagicSlow = getSample(magicSlow, oscillographSamplesCount, oscillographMAType, oscillographSamplePeriod)

float lastUpperValue = 0

float lastLowerValue = 0

if (magicFast > 0)

lastUpperValue := math.max(magicFast, magicFast[1])

else

lastUpperValue := math.max(0, lastUpperValue[1]) * redunant

if (magicFast <= 0)

lastLowerValue := math.min(magicFast, magicFast[1])

else

lastLowerValue := math.min(0, lastLowerValue[1]) * redunant

float level1up = getSample( (magicFast >= 0 ? magicFast : lastUpperValue) / 4, levelSampleCount, levelType, levelPeriod) + levelOffset

float level2up = getSample( (magicFast >= 0 ? magicFast : lastUpperValue) / 2, levelSampleCount, levelType, levelPeriod) + levelOffset

float level3up = getSample( magicFast >= 0 ? magicFast : lastUpperValue, levelSampleCount, levelType, levelPeriod) + levelOffset

float level4up = getSample( (magicFast >= 0 ? magicFast : lastUpperValue) * 2, levelSampleCount, levelType, levelPeriod) + levelOffset

float level1low = getSample( (magicFast <= 0 ? magicFast : lastLowerValue) / 4, levelSampleCount, levelType, levelPeriod) - levelOffset

float level2low = getSample( (magicFast <= 0 ? magicFast : lastLowerValue) / 2, levelSampleCount, levelType, levelPeriod) - levelOffset

float level3low = getSample( magicFast <= 0 ? magicFast : lastLowerValue, levelSampleCount, levelType, levelPeriod) - levelOffset

float level4low = getSample( (magicFast <= 0 ? magicFast : lastLowerValue) * 2, levelSampleCount, levelType, levelPeriod) - levelOffset

var transparent = color.new(color.white, 100)

var overbough4Color = color.new(color.red, 75)

var overbough3Color = color.new(color.orange, 75)

var overbough2Color = color.new(color.yellow, 75)

var oversold4Color = color.new(color.teal, 75)

var oversold3Color = color.new(color.blue, 75)

var oversold2Color = color.new(color.aqua, 85)

upperPlotId1 = plot(level1up, 'Upper1', transparent)

upperPlotId2 = plot(level2up, 'Upper2', transparent)

upperPlotId3 = plot(level3up, 'Upper3', transparent)

upperPlotId4 = plot(level4up, 'Upper4', transparent)

fastColor = color.new(color.teal, 60)

slowColor = color.new(color.red, 60)

fastPlotId = plot(sampledMagicFast, 'fast', color = fastColor)

slowPlotId = plot(sampledMagicSlow, 'slow', color = slowColor)

lowerPlotId1 = plot(level1low, 'Lower1', transparent)

lowerPlotId2 = plot(level2low, 'Lower2', transparent)

lowerPlotId3 = plot(level3low, 'Lower3', transparent)

lowerPlotId4 = plot(level4low, 'Lower4', transparent)

fill(upperPlotId4, upperPlotId3, overbough4Color)

fill(upperPlotId3, upperPlotId2, overbough3Color)

fill(upperPlotId2, upperPlotId1, overbough2Color)

fill(lowerPlotId4, lowerPlotId3, oversold4Color)

fill(lowerPlotId3, lowerPlotId2, oversold3Color)

fill(lowerPlotId2, lowerPlotId1, oversold2Color)

upTrend = sampledMagicFast > sampledMagicFast[1]

buySignal = ((upTrend or not trendFilter) and ta.crossunder(sampledMagicSlow, sampledMagicFast)) ? sampledMagicSlow : na

sellSignal = ((not upTrend or not trendFilter) and ta.crossover(sampledMagicSlow, sampledMagicFast)) ? sampledMagicSlow : na

diff = sampledMagicSlow - sampledMagicFast

fill(fastPlotId, slowPlotId, upTrend ? fastColor : slowColor)

plot(buySignal, color = color.aqua, style = plot.style_circles, linewidth = 4)

plot(sellSignal, color = color.red, style = plot.style_circles, linewidth = 4)

// longCondition = upTrend != upTrend[1] and upTrend

long_take_level = strategy.position_avg_price * (1 + takeProfit)

long_stop_level = strategy.position_avg_price * (1 - stopLoss)

short_take_level = strategy.position_avg_price * (1 - takeProfit)

short_stop_level = strategy.position_avg_price * (1 + stopLoss)

strategy.close(id="Long", when=sellSignal, comment = "Exit")

strategy.close(id="Short", when=buySignal, comment = "Exit")

strategy.entry("Long", strategy.long, when=buySignal)

strategy.entry("Short", strategy.short, when=sellSignal)

strategy.exit("Take Profit/ Stop Loss","Long", stop=long_stop_level, limit=long_take_level)

strategy.exit("Take Profit/ Stop Loss","Short", stop=short_stop_level, limit=short_take_level)

// plot(long_stop_level, color=color.red, overlay=true)

// plot(long_take_level, color=color.green)