Modelo de três fatores de julgamento auxiliar de choque de preço

Visão geral

O modelo de três fatores para determinar a oscilação de preços é uma estratégia de negociação de curto prazo que combina um julgamento de vários fatores. A estratégia considera o cálculo de vários fatores de volume de transação, indicadores RSI, MACD e indicadores de linha de sinal, para julgar o comportamento de oscilação de preços e descobrir oportunidades de negociação de curto prazo.

Princípio da estratégia

A lógica central da estratégia é:

Computação de indicadores técnicos, como médias móveis rápidas, médias móveis lentas, curvas MACD e linhas de sinal;

Para avaliar a taxa de transação, o RSI, o MACD e os indicadores de linha de sinalização;

A avaliação de múltiplos fatores, confirmando que o momento atual é um período de flutuação dos preços, com oportunidades de compra e venda;

Entrar em posições LONG ou SHORT e definir um stop loss;

Quando o preço atinge um ponto de parada ou um ponto de perda, a posição de equilíbrio é eliminada.

A estratégia usa de forma flexível a avaliação de múltiplos fatores, como a taxa de transação, o indicador RSI, o indicador MACD e o indicador de linha de sinal, para avaliar o comportamento de oscilação de preços e capturar oportunidades de negociação em linha curta. A avaliação de múltiplos fatores em combinação evita sinais errados causados por um único fator e melhora a precisão do sinal.

Análise de vantagens

A estratégia tem as seguintes vantagens:

- A análise de múltiplos fatores, para melhorar a precisão do sinal e evitar sinais errados;

- O mercado de ações de Bolsa de Valores (BV) é um mercado de ações de Bolsa de Valores (BV) que tem como principal objetivo o crescimento econômico e o desenvolvimento econômico.

- Ativar automaticamente o Stop Loss para controlar o risco;

- A lógica de transação é simples e clara, e é fácil de implementar.

Análise de Riscos

A estratégia também apresenta os seguintes riscos:

- Os algoritmos dependem muito de dados históricos e são sensíveis às mudanças do mercado.

- A combinação de múltiplos fatores pode necessitar de mais otimização e pode ser mal interpretada.

- A definição de um ponto de parada tem um impacto razoável e direto na estabilidade da estratégia.

Os riscos acima podem ser otimizados de acordo com:

- Aumentar o ciclo de amostragem de dados e reduzir o impacto das variações nos dados do mercado;

- Ajustar os pesos de múltiplos fatores para otimizar a adaptação;

- Teste diferentes pontos de parada para encontrar a melhor posição de parada.

Direção de otimização

A estratégia pode ser melhorada em vários aspectos:

Optimizar o peso de múltiplos fatores, realização de ajustes dinâmicos. De acordo com diferentes situações, o julgamento de múltiplos fatores pode ser ajustado de acordo com o peso, aumentando a adaptabilidade;

Combinação de algoritmos de aprendizagem de máquina para otimizar a auto-adaptação de múltiplos fatores. Usar redes neurais, algoritmos genéticos e outros para treinar modelos de múltiplos fatores para otimizar os parâmetros de forma autônoma.

Optimizar a estratégia de stop loss. Pode testar diferentes combinações de tracking stop loss, move stop loss e encontrar o melhor plano de stop loss;

Combinação de indicadores de alta tecnologia. Pode testar mais indicadores, como oscilação de taxa de flutuação, vibração de força, e uma rica combinação de fatores.

Resumir

A estratégia de arbitragem do modelo de três fatores aproveita as características multifatoriais do intervalo de volatilidade dos preços para obter uma estratégia de negociação de linha curta e eficiente. A estratégia usa julgamentos multifatoriais, como volume de transação, RSI, MACD e linha de sinal, para determinar o melhor momento de compra e venda. O julgamento multifatorial aumenta a precisão do sinal, o que é útil para obter ganhos estáveis.

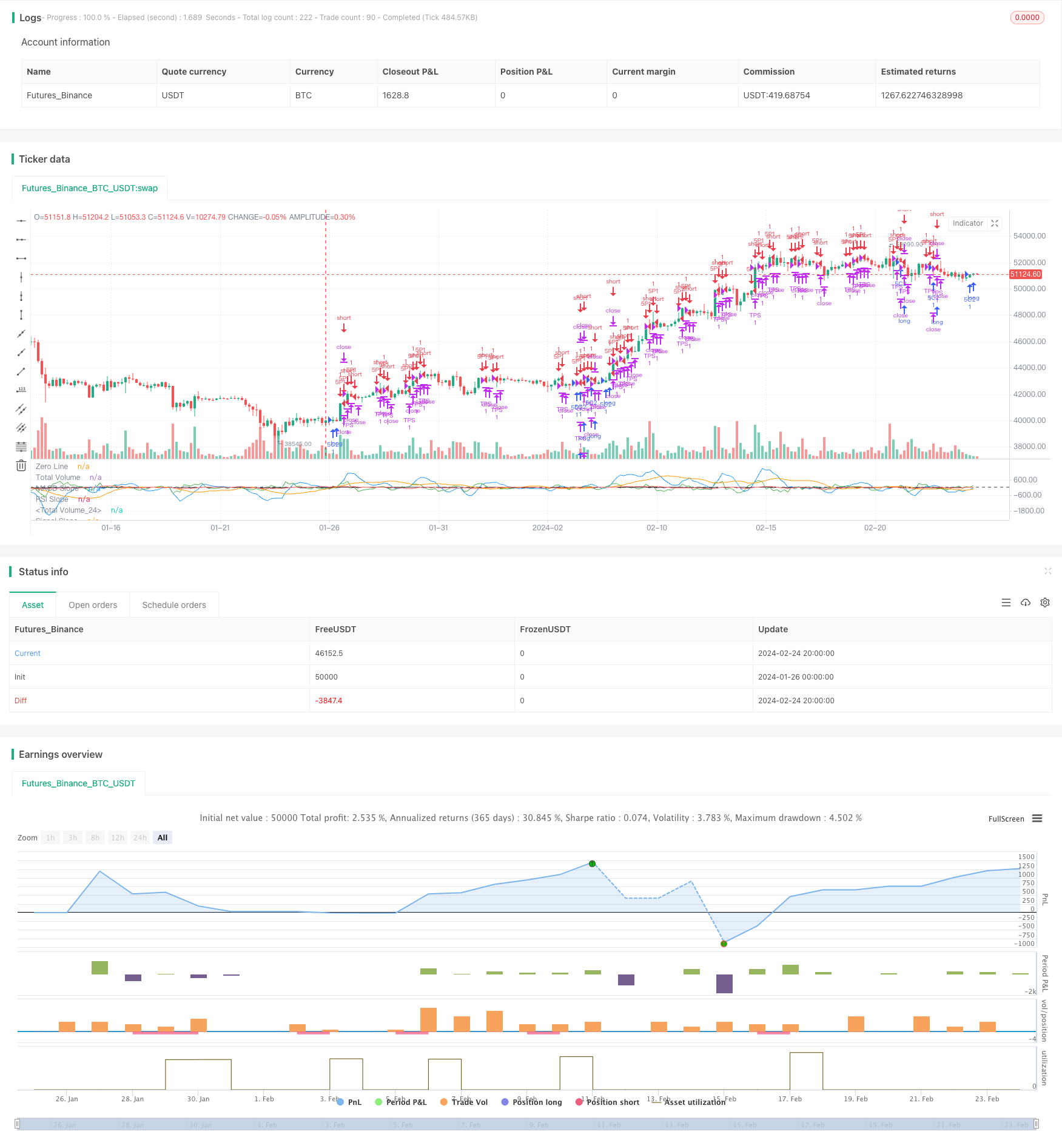

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-25 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("3 10.0 Oscillator Profile Flagging", shorttitle="3 10.0 Oscillator Profile Flagging", overlay=false)

signalBiasValue = input(title="Signal Bias", defval=0.26)

macdBiasValue = input(title="MACD Bias", defval=0.7)

shortLookBack = input( title="Short LookBack", defval=3)

longLookBack = input( title="Long LookBack", defval=6)

takeProfit = input( title="Take Profit", defval=2)

stopLoss = input( title="Stop Loss", defval=0.7)

fast_ma = ta.sma(close, 3)

slow_ma = ta.sma(close, 10)

macd = fast_ma - slow_ma

signal = ta.sma(macd, 16)

hline(0, "Zero Line", color = color.black)

buyVolume = volume*((close-low)/(high-low))

sellVolume = volume*((high-close)/(high-low))

buyVolSlope = buyVolume - buyVolume[1]

sellVolSlope = sellVolume - sellVolume[1]

signalSlope = ( signal - signal[1] )

macdSlope = ( macd - macd[1] )

plot(macd, color=color.blue, title="Total Volume")

plot(signal, color=color.orange, title="Total Volume")

plot(macdSlope, color=color.green, title="MACD Slope")

plot(signalSlope, color=color.red, title="Signal Slope")

intrabarRange = high - low

rsi = ta.rsi(close, 14)

rsiSlope = rsi - rsi[1]

plot(rsiSlope, color=color.black, title="RSI Slope")

getRSISlopeChange(lookBack) =>

j = 0

for i = 0 to lookBack

if ( rsi[i] - rsi[ i + 1 ] ) > -5

j += 1

j

getBuyerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if buyVolume[i] > sellVolume[i]

j += 1

j

getSellerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if sellVolume[i] > buyVolume[i]

j += 1

j

getVolBias(lookBack) =>

float b = 0.0

float s = 0.0

for i = 1 to lookBack

b += buyVolume[i]

s += sellVolume[i]

b > s

getSignalBuyerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] > signalBiasValue

j += 1

j

getSignalSellerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < ( 0.0 - signalBiasValue )

j += 1

j

getSignalNoBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < signalBiasValue and signal[i] > ( 0.0 - signalBiasValue )

j += 1

j

getPriceRising(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] > close[i + 1]

j += 1

j

getPriceFalling(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] < close[i + 1]

j += 1

j

getRangeNarrowing(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] < intrabarRange[i + 1]

j+= 1

j

getRangeBroadening(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] > intrabarRange[i + 1]

j+= 1

j

bool isNegativeSignalReversal = signalSlope < 0.0 and signalSlope[1] > 0.0

bool isNegativeMacdReversal = macdSlope < 0.0 and macdSlope[1] > 0.0

bool isPositiveSignalReversal = signalSlope > 0.0 and signalSlope[1] < 0.0

bool isPositiveMacdReversal = macdSlope > 0.0 and macdSlope[1] < 0.0

bool hasBearInversion = signalSlope > 0.0 and macdSlope < 0.0

bool hasBullInversion = signalSlope < 0.0 and macdSlope > 0.0

bool hasSignalBias = math.abs(signal) >= signalBiasValue

bool hasNoSignalBias = signal < signalBiasValue and signal > ( 0.0 - signalBiasValue )

bool hasSignalBuyerBias = hasSignalBias and signal > 0.0

bool hasSignalSellerBias = hasSignalBias and signal < 0.0

bool hasPositiveMACDBias = macd > macdBiasValue

bool hasNegativeMACDBias = macd < ( 0.0 - macdBiasValue )

bool hasBullAntiPattern = ta.crossunder(macd, signal)

bool hasBearAntiPattern = ta.crossover(macd, signal)

bool hasSignificantBuyerVolBias = buyVolume > ( sellVolume * 1.5 )

bool hasSignificantSellerVolBias = sellVolume > ( buyVolume * 1.5 )

// 202.30 Profit 55.29% 5m

if ( ( getVolBias(longLookBack) == false ) and rsi <= 41 and math.abs(rsi - rsi[shortLookBack]) > 1 and hasNoSignalBias and rsiSlope > 1.5 and close > open)

strategy.entry("5C1", strategy.long, qty=1.0)

strategy.exit("TPS", "5C1", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

// 171.70 Profit 50.22% 5m

if ( getVolBias(longLookBack) == true and rsi > 45 and rsi < 55 and macdSlope > 0 and signalSlope > 0)

strategy.entry("5C2", strategy.long, qty=1.0)

strategy.exit("TPS", "5C2", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

// 309.50 Profit 30.8% 5m 2 tp .7 sl 289 trades

if ( macd > macdBiasValue and macdSlope > 0)

strategy.entry("5P1", strategy.short, qty=1.0)

strategy.exit("TPS", "5P1", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)