Estratégia de rompimento de preço com posição longa de trailing stop dinâmico e filtro sazonal

Visão geral

Esta estratégia baseia-se em um indicador móvel dinâmico (DMI) para desenhar uma estratégia de linha longa que só faz vários cabeçalhos, e ao mesmo tempo em combinação com a amplitude média real (ATR) para fazer um stop-loss de seguimento para controlar o risco de perda. Para otimização adicional, a estratégia também incorpora condições de filtragem sazonal do tempo de negociação e do índice S&P 500, com algumas vantagens.

Princípio da estratégia

A estratégia só abriu posições nos dias de negociação designados (de segunda a sexta-feira) e nas horas de negociação (default local 9:30-20:30).

Quando o ADX é maior que 27, ele está em uma tendência de preço.

Depois de abrir a posição, o stop loss é definido em 5,5 vezes o ATR, e a linha de stop loss sobe com o aumento do preço, garantindo o lucro.

Aplicação opcional da regra sazonal do S&P 500, abrindo posições apenas em períodos de melhor desempenho histórico.

Análise de vantagens

A combinação de indicadores de tendência e mecanismos de stop loss permite um acompanhamento eficaz da tendência e o controle da perda de cada posição.

O uso de filtros sazonais e horários de negociação permite evitar períodos de volatilidade anormal do mercado e reduzir a taxa de falsidade.

DMI e ATR são indicadores técnicos maduros, com flexibilidade de ajuste de parâmetros, adequados para otimização quantitativa.

Análise de Riscos

A configuração incorreta dos parâmetros DMI e ATR pode causar sinal excessivo ou insuficiente. Os parâmetros precisam ser ajustados para o teste.

A quantidade de stop loss é maior do que a quantidade de stop loss desnecessária. A quantidade de stop loss menor do que a quantidade de stop loss que não pode ser eficazmente controlada.

Os horários de negociação e as regras sazonais podem filtrar algumas oportunidades de lucro. Os efeitos de filtragem devem ser avaliados.

Direção de otimização

Pode-se considerar a combinação de outros indicadores, como MACD, faixa de Bryn e outros, para projetar regras de entrada e saída.

Pode-se testar diferentes métodos de stop loss do ATR, e também pode-se considerar o ajuste dinâmico da amplitude de stop loss.

Pode-se testar o ajuste do período de negociação, ou otimizar o início e o fim de negociações sazonais.

Pode-se tentar aplicar métodos de aprendizagem de máquina para otimizar automaticamente os parâmetros.

Resumir

Esta estratégia integra a análise de tendências com a tecnologia de controle de risco, superando, em parte, o problema da forte oscilação da estratégia de acompanhamento de tendências. Ao mesmo tempo, adicionar o tempo de negociação e a filtragem sazonal pode reduzir os sinais errados.

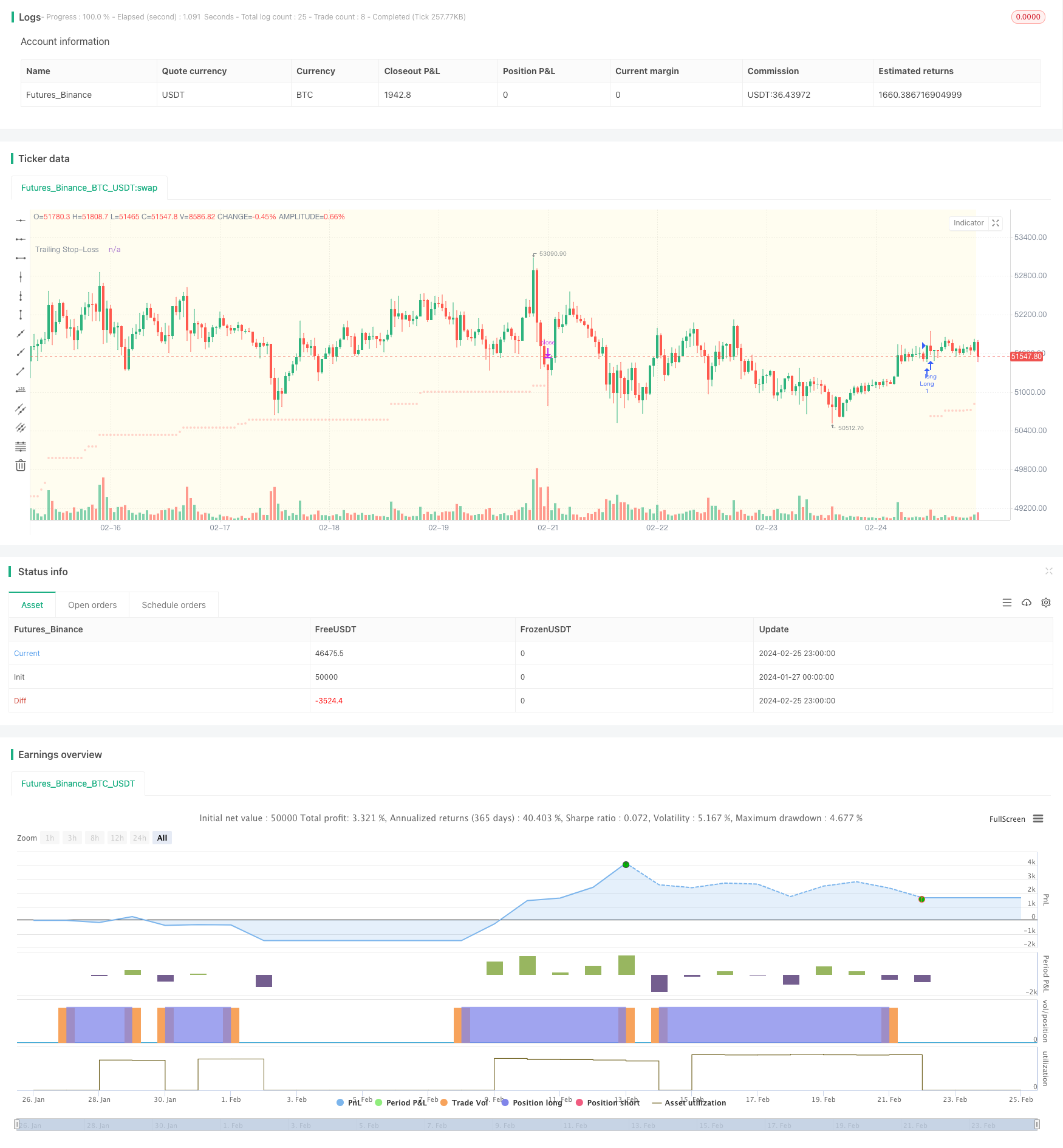

/*backtest

start: 2024-01-27 00:00:00

end: 2024-02-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="DMI Strategy with ADX and ATR-based Trailing SL (Long Only) and Seasonality", shorttitle="MBV-SP500-CLIMBER", overlay=true)

// Eingabeparameter für Long-Positionen

len = input.int(14, minval=1, title="DI Length")

lensig = input.int(14, title="ADX Smoothing", minval=1, maxval=50)

adxLongThreshold = input.float(27.0, title="ADX Threshold for Long", minval=0)

atrLength = input.int(14, title="ATR Length")

atrLongMultiplier = input.float(5.5, title="ATR Multiplier for Trailing SL (Long)")

startTimeHH = input.int(09, title="startTime hh")

startTimeMM = input.int(30, title="startTime mm")

endTimeHH = input.int(20, title="endTime hh")

endTimeMM = input.int(30, title="endTime mm")

// Zeitzone des Nutzers als Eingabeparameter

timezoneOffset = input.int(1, title="Timezone Offset (Hours from UTC)", minval=-12, maxval=14)

// Zusätzliche Einstellung für SP500-Saisonalität

enableSeasonality = input.bool(false, title="Enable SP500 Seasonality")

seasonColor = color.new(color.blue, 90)

activeTimeColor = color.new(color.yellow, 90) // Farbe für aktive Handelszeiten

// Handelstage und -zeiten

tradeMonday = input.bool(true, title="Trade on Monday")

tradeTuesday = input.bool(true, title="Trade on Tuesday")

tradeWednesday = input.bool(true, title="Trade on Wednesday")

tradeThursday = input.bool(true, title="Trade on Thursday")

tradeFriday = input.bool(true, title="Trade on Friday")

// Konvertierung der Uhrzeit in Unix-Zeitstempel

getUnixTime(hour, minute) =>

adjustedHour = hour - timezoneOffset

sessionDate = timestamp(year, month, dayofmonth, 0, 0)

sessionDate + adjustedHour * 60 * 60000 + minute * 60000

// Start- und Endzeit als Unix-Zeitstempel

// + 1 Stunde wegen UTC

startTime = getUnixTime(startTimeHH, startTimeMM)

endTime = getUnixTime(endTimeHH, endTimeMM)

// Überprüfen, ob der aktuelle Zeitpunkt innerhalb der Handelszeit liegt

isTradingTime() => true

// Saisonale Zeiträume definieren

isSeason(time) =>

m = month(time)

d = dayofmonth(time)

(m == 1 and d >= 1) or (m == 2 and d <= 15) or (m == 3 and d >= 23) or (m == 4 and d <= 17) or (m == 5 and d >= 12) or (m == 6 and d >= 27 and d <= 8) or (m == 7 and d <= 29) or (m == 10 and d >= 15) or (m == 11 and d >= 1) or (m == 12 and d <= 2) or (m == 12 and d >= 20 and d <= 27)

// Hintergrundfarbe für saisonale Bereiche und aktive Handelszeiten

bgcolor(enableSeasonality and isSeason(time) ? seasonColor : na)

bgcolor(isTradingTime() ? color.new(activeTimeColor, 90) : na)

// Berechnung von +DM, -DM, ATR

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

trur = ta.rma(ta.tr, len)

atr = ta.atr(atrLength)

// Berechnung von +DI, -DI und ADX

plus = fixnan(100 * ta.rma(plusDM, len) / trur)

minus = fixnan(100 * ta.rma(minusDM, len) / trur)

sum = plus + minus

adx = 100 * ta.rma(math.abs(plus - minus) / (sum == 0 ? 1 : sum), lensig)

// Logik für LONG Signale unter Berücksichtigung der Saisonalität und Zeitfilter

longSignal = ta.crossover(adx, adxLongThreshold) and plus > minus and isTradingTime()

longSignal := longSignal and (not enableSeasonality or (enableSeasonality and isSeason(time)))

// Variable für Trailing Stop-Loss

var float longTrailingSL = na

// Variablen für die Eröffnungszeit und den Eröffnungspreis der Position

var int openBarIndex = na

var float openPrice = na

// Handelslogik für Long-Positionen

// ohne strategy.position_size == 0 gilt die Kondition für ALLE Signale und nicht nur für das erste

if (longSignal and strategy.position_size == 0)

strategy.entry("Long", strategy.long)

openBarIndex := bar_index

openPrice := close

longTrailingSL := close - atr * atrLongMultiplier

//if (longSignal)

//longTrailingSL := close - atr * atrLongMultiplier

// Aktualisierung des Trailing Stop-Loss

if strategy.position_size > 0

longTrailingSL := math.max(longTrailingSL, close - atr * atrLongMultiplier)

// Ausstieg aus Long-Positionen

strategy.exit("Close Long", "Long", stop=longTrailingSL)

// Anzeige des ATR-basierten Trailing Stops für Long-Positionen

//plot(strategy.position_size > 0 ? longTrailingSL : na, color=color.red, title="ATR Trailing Stop Long")

// Anzeige des ATR-basierten Trailing Stops für Long-Positionen

plot(strategy.position_size > 0 ? longTrailingSL : na, color=color.new(color.red, 75), style=plot.style_circles, linewidth=1, title="Trailing Stop-Loss")

// Wenn eine Position geschlossen wird, zeichnen Sie die Linie

// if strategy.position_size[1] > 0 and strategy.position_size == 0

// lineColor = longTrailingSL > openPrice ? color.new(color.green, 50) : color.new(color.red, 50) // Hellgrün für Gewinne, Hellrot für Verluste

// line.new(openBarIndex, openPrice, bar_index, longTrailingSL, width=3, color=lineColor)