Estratégia de stop loss otimizada para crossover de média móvel dupla

Visão geral da estratégia

A estratégia de stop loss de otimização de cruzamento de duas equilíbrios (TQQQ) é uma estratégia de negociação quantitativa baseada em dois sinais de cruzamento de médias móveis (SMA) de diferentes períodos. A estratégia é apenas mais, abrindo posições quando a média rápida atravessa a média lenta e fechando posições quando a média rápida atravessa a média lenta ou os preços caem abaixo do preço de stop loss. A estratégia otimiza os parâmetros do ciclo de média rápida e da proporção de stop loss, com o objetivo de obter maiores ganhos em mercados de alta e reduzir os prejuízos quando os mercados caem.

Princípio da estratégia

O núcleo da estratégia é o uso de sinais de cruzamento de diferentes médias móveis periódicas para capturar a tendência do mercado. Quando o curto-circuito cruza a média de longo prazo, indica que o mercado pode entrar em uma tendência ascendente, abrindo mais posições. Quando o curto-circuito cruza a média de longo prazo, indica que a tendência ascendente pode terminar, e então fechar posições.

Além do sinal de cruzamento de equilíbrio, a estratégia também introduziu um mecanismo de parada de perda. Quando o preço do mercado cai abaixo do preço de parada de perda de porcentagem fixo, a estratégia também interrompe a perda, mesmo que a linha de equilíbrio não produza um sinal de parada. O objetivo deste mecanismo é controlar o retorno e evitar grandes perdas quando a tendência se inverte.

A estratégia inclui, em particular, as seguintes etapas:

- Calcule a média rápida e a média lenta.

- Determine se há sinais de abertura de posição. Quando a linha média rápida atravessa a linha média lenta e não tem posição atual, abra mais posições.

- Registre o preço de abertura e calcule o preço de parada.

- Determine se há sinais de equilíbrio. Elimine todas as ofertas quando a média rápida atravessa a média lenta abaixo da média rápida ou quando o preço cai abaixo do preço de parada.

- Repetir os passos 2-4 para determinar se há uma oportunidade de abrir uma posição no dia seguinte de negociação com base no preço de fechamento.

Através dessa série de passos, a estratégia é capaz de se adaptar rapidamente às mudanças nas tendências do mercado, acompanhar a tendência em um mercado de alta, obter lucros abundantes, e ao mesmo tempo parar perdas e controlar a retração quando o mercado vira para baixo.

Vantagens estratégicas

Seguimento de tendências: através de sinais de cruzamento de linhas médias, a estratégia é capaz de capturar tendências de mercado, manter posições em tendências ascendentes e obter ganhos de tendências.

Mecanismo de Stop Loss: O Stop Loss porcentual fixo permite controlar efetivamente a retirada, evitando perdas excessivas em uma única transação.

Flexibilidade de parâmetros: os parâmetros de ciclo e a proporção de stop loss da linha média rápida e lenta podem ser ajustados de acordo com as características do mercado e as preferências de risco individuais, aumentando a adaptabilidade da estratégia.

Ampla aplicabilidade: a estratégia pode ser aplicada a diferentes mercados e indicadores, como ações, futuros, divisas, etc., apenas ajustando os parâmetros de acordo com as características do indicador.

Simples e eficiente: a lógica da estratégia é clara, fácil de entender e implementar, com alta eficiência de retrospectiva, facilitando a otimização de muitos parâmetros e transações simuladas.

Risco estratégico

Parâmetros sensíveis: a escolha do período de linha média e a proporção de parada têm um grande impacto no desempenho da estratégia, e os parâmetros inadequados podem levar a negociações frequentes ou perda de tendência.

Identificação de tendências com atraso: há um certo atraso no sinal de cruzamento de linha média, especialmente quando o mercado muda rapidamente, podendo perder o melhor momento para abrir uma posição.

Concentração de posições: a estratégia de manter 100% de posições, a falta de gestão de posições e mecanismos de distribuição de fundos, com um risco de capital maior.

Mercado em choque: em mercados em choque, sinais de cruzamento frequentes podem causar perda de estratégia.

Evento Black Swan: em casos extremos, os sinais de negociação podem falhar e a Stop Loss Ratio fixa pode não cobrir o risco real.

Os riscos acima podem ser otimizados e melhorados nos seguintes aspectos:

Introdução de Stop Loss Dinâmico: Adaptação dinâmica do Stop Loss proporcional à volatilidade do mercado ou ao nível de preços para responder a diferentes condições de mercado.

Optimizar sinais de abertura de posições: em combinação com outros indicadores técnicos, como MACD, RSI, etc., para melhorar a precisão e a atualidade da identificação de tendências.

Introdução de gerenciamento de posições: ajuste dinâmico de posições de acordo com a intensidade da tendência do mercado, a volatilidade e outros indicadores, controle do risco de retirada.

Combinação com a análise de fundamentos: consideração integral de fatores como a economia macroeconômica, a economia do setor, evitando a negociação quando os fundamentos são desfavoráveis.

Estabelecer um limite de perda total: para situações extremas, estabelecer um limite de perda total em nível de conta, controlar o risco de fundos.

Otimização de Estratégia

Paradas dinâmicas: introdução de indicadores como ATR, Brin e outros, ajustando a paragem dinâmica da proporção de volatilidade do mercado, relaxando as paradas quando a tendência é forte e fortalecendo as paradas em mercados de turbulência.

Optimização de sinais: experimente diferentes combinações de equilíbrio, como EMA, WMA, etc., em busca de sinais de abertura de posição mais sensíveis e eficazes. Além disso, pode ser combinado com indicadores como MACD, RSI e outros como julgamento auxiliar.

Gerenciamento de posições: medir a intensidade da tendência de mercado com base em indicadores como ATR, ADX, aumentar as posições quando a tendência é óbvia e reduzir as posições quando a tendência não é clara. Ao mesmo tempo, é possível definir o limite máximo de posse e construir e manter as posições em lotes.

Cobertura de vazio: considere a possibilidade de manter posições de vazio em mercados de turbulência, para cobrir o risco de mercado. Pode ser combinado com indicadores de sentimento de mercado, como o índice de pânico VIX, para ajustar dinamicamente a proporção de vazio.

Adaptabilidade dos parâmetros: para diferentes mercados e padrões, o uso de algoritmos de aprendizado de máquina para encontrar automaticamente a combinação de parâmetros otimizada, aumentando a adaptabilidade e a robustez da estratégia.

Através dos métodos de otimização acima, pode-se aumentar ainda mais a rentabilidade e a resistência ao risco da estratégia, melhor adaptando-se ao ambiente de mercado em constante mudança.

Resumir

A estratégia de stop loss de otimização de cruzamento de linha dupla (TQQQ) é uma estratégia de negociação quantitativa simples e eficaz. Utiliza sinais de cruzamento de médias móveis de diferentes períodos para capturar a tendência do mercado, enquanto controla o risco de retração por meio de uma proporção de stop loss fixa. A estratégia é lógica clara, fácil de implementar e otimizar, e é adequada para vários mercados e indicadores.

A estratégia pode obter ganhos consideráveis em um mercado de alta, através da escolha razoável do ciclo de linha média e da proporção de parada. Mas, ao mesmo tempo, a estratégia também enfrenta riscos como sensibilidade a parâmetros, atraso na identificação de tendências e concentração de posições.

Em geral, a estratégia de parada de perda de otimização de cruzamento de linha dupla (TQQQ) é uma estratégia de negociação quantitativa que vale a pena experimentar e estudar em profundidade. Com otimização e melhoria contínuas, ela promete ser uma ferramenta poderosa para os investidores, ajudando os investidores a obter um retorno robusto em mercados turbulentos.

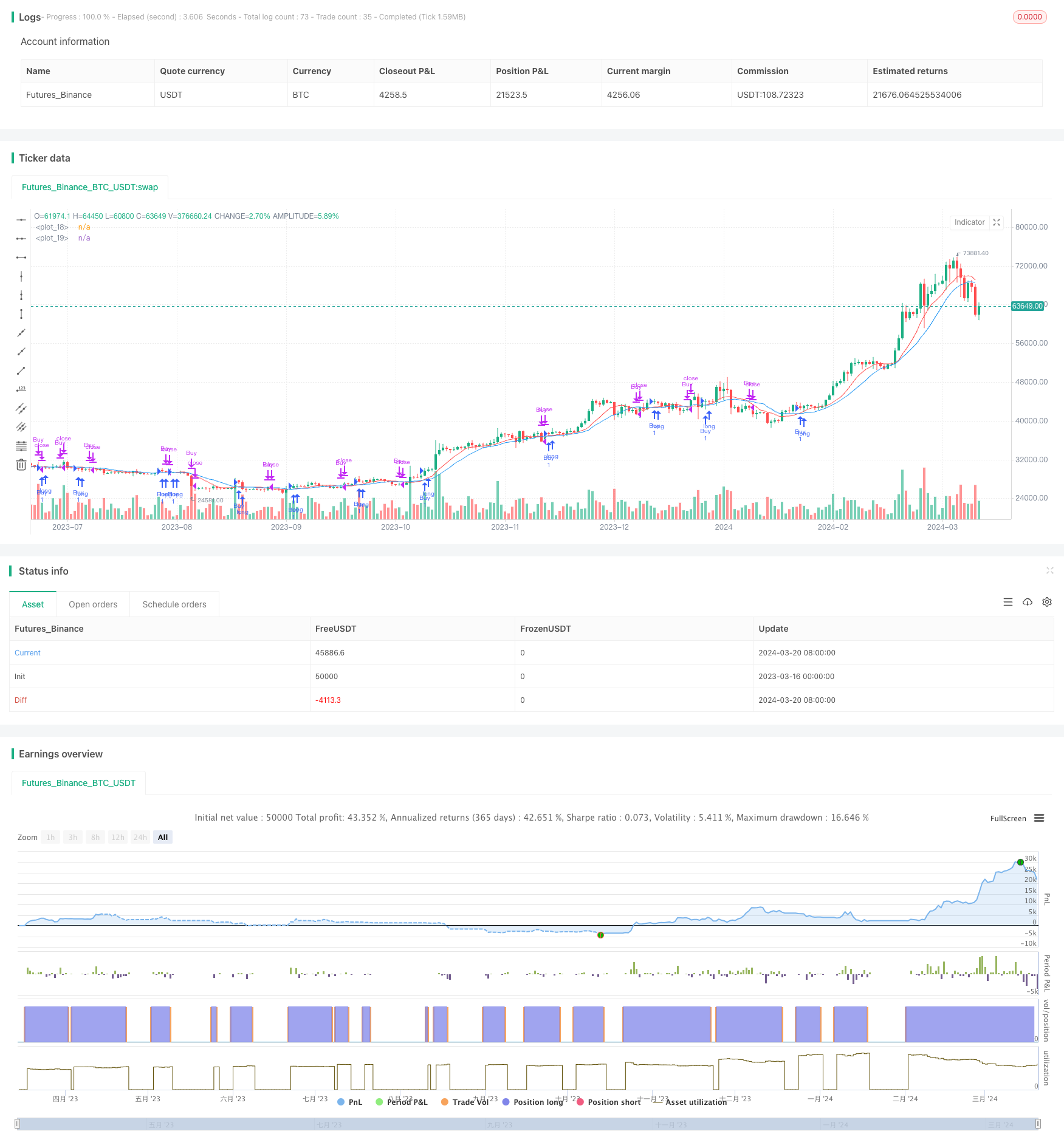

/*backtest

start: 2023-03-16 00:00:00

end: 2024-03-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SMA Crossover Strategy with Customized Stop Loss (Long Only)", overlay=true)

// Define input variables for SMA lengths and stop loss multiplier

fast_length = input(9, "Fast SMA Length")

slow_length = input(14, "Slow SMA Length")

stop_loss_multiplier = input(0.1, "Stop Loss Multiplier")

// Calculate SMA values

fast_sma = sma(close, fast_length)

slow_sma = sma(close, slow_length)

// Define entry and exit conditions

enter_long = crossover(fast_sma, slow_sma)

exit_long = crossunder(fast_sma, slow_sma)

// Plot SMAs on chart

plot(fast_sma, color=color.red)

plot(slow_sma, color=color.blue)

// Set start date for backtest

start_date = timestamp(2022, 01, 01, 00, 00)

// Filter trades based on start date

if time >= start_date

if (enter_long)

strategy.entry("Buy", strategy.long, when = strategy.position_size == 0)

// Calculate stop loss level

buy_price = strategy.position_avg_price

stop_loss_level = buy_price * (1 - stop_loss_multiplier)

// Exit trades

if (exit_long or low <= stop_loss_level)

strategy.close("Buy")