Estratégia Super Trend ATR

Visão geral

Esta é uma estratégia baseada em indicadores de tendência super e indicadores ATR. A principal idéia da estratégia é: usar indicadores de tendência super para determinar a direção da tendência do mercado atual e negociar quando os indicadores de tendência super mudam. Ao mesmo tempo, a estratégia usa o indicador ATR para calcular o preço de parada e parada e calcular o tamanho da posição de acordo com uma certa proporção do saldo da conta para controlar o risco.

Princípio da estratégia

O princípio da estratégia é o seguinte:

- Calcular o valor do indicador de super tendência, que gera um sinal de compra ou venda quando o indicador de super tendência muda.

- O indicador ATR é usado para calcular o preço de parada e o preço de parada, multiplicando o preço de parada pelo valor de ATR adicionado ao preço atual por um múltiplo, e o preço de parada pelo preço de parada por um risco-benefício.

- O tamanho da posição é calculado de acordo com uma certa proporção do saldo da conta e o preço de parada para controlar o risco de cada transação.

- Quando um sinal de compra é gerado, a posição é aberta, o preço de parada é o preço de produção do sinal menos o valor do ATR multiplicado por um múltiplo, o preço de parada é o preço de produção do sinal mais o valor do ATR multiplicado por um múltiplo multiplicado pela taxa de ganho de risco.

- Quando o sinal de venda é gerado, a posição é fechada, o preço de parada é o preço de produção do sinal mais o valor do ATR multiplicado por um múltiplo, o preço de parada é o preço de produção do sinal menos o valor do ATR multiplicado por um múltiplo multiplicado pelo risco de ganho.

Vantagens estratégicas

As vantagens desta estratégia são:

- A combinação de rastreamento de tendências e indicadores de volatilidade permite capturar as tendências de forma eficaz e, ao mesmo tempo, controlar os riscos.

- O tamanho da posição é calculado automaticamente de acordo com o saldo da conta e o nível de risco, sem necessidade de ajuste manual e fácil de implementar.

- Os parâmetros podem ser ajustados de forma flexível para diferentes mercados e variedades.

Risco estratégico

Os riscos dessa estratégia são:

- Em mercados turbulentos, os sinais de compra e venda frequentes podem levar a custos de transação mais elevados e a pontos de deslizamento.

- As proporções fixas de stop loss e de stop loss podem não se adaptar às mudanças no mercado, resultando em stop loss prematuros ou em lucros muito pequenos.

- O cálculo do tamanho da posição depende da volatilidade histórica, que pode levar a um retorno maior se a volatilidade aumentar de repente.

As medidas a serem tomadas para combater estes riscos são:

- Aumentar as condições de filtragem de sinais e reduzir a frequência de transações.

- Otimização de métodos de cálculo de stop-loss e paralisação, como o uso de stop-loss móvel ou paralisação dinâmica.

- Introduzir fatores de controle de risco no cálculo da posição, como reduzir a posição quando a taxa de flutuação for ultrapassada.

Direção de otimização da estratégia

A estratégia pode ser melhorada em:

- A introdução de mais indicadores técnicos, como MACD, RSI e outros, como condição auxiliar para o julgamento de tendências e filtragem de sinais, aumenta a precisão do sinal.

- Optimizar os parâmetros do Super Trend Indicator e do ATR Indicator para encontrar a melhor combinação de parâmetros para diferentes mercados e variedades.

- A introdução de mais fatores de controle de risco no cálculo de posições, como o retorno máximo da conta, o risco máximo de uma única transação, etc., aumenta a solidez da estratégia.

- Aumentar as estratégias de stop-loss, como stop-loss parciais, stop-loss móveis, etc., para aumentar os lucros.

A otimização acima pode aumentar a lucratividade e a estabilidade da estratégia, ao mesmo tempo em que reduz o risco da estratégia, tornando-a mais adaptável a diferentes condições de mercado.

Resumir

A estratégia combina o indicador de tendência super e o indicador ATR para capturar efetivamente a tendência e, ao mesmo tempo, controlar o risco. O risco de cada transação é controlado por meio do cálculo do tamanho da posição ideal.

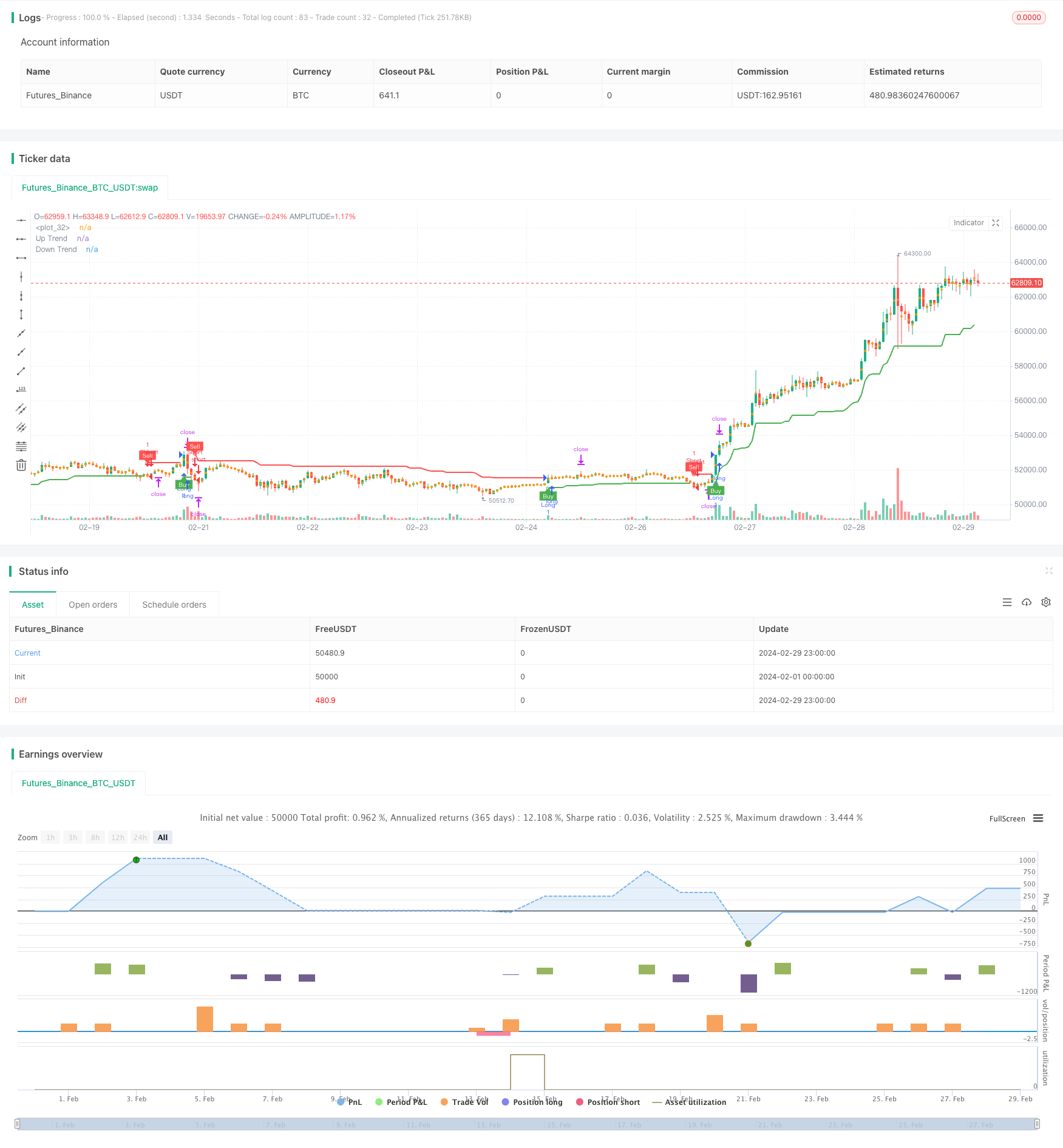

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tradez99

//@version=5

strategy('Supertrend', overlay=true, format=format.price, precision=2)

Periods = input(title='ATR Period', defval=10)

src = input(hl2, title='Source')

Multiplier = input.float(title='ATR Multiplier', step=0.1, defval=3.0)

changeATR = input(title='Change ATR Calculation Method ?', defval=true)

showsignals = input(title='Show Buy/Sell Signals ?', defval=true)

highlighting = input(title='Highlighter On/Off ?', defval=true)

atr2 = ta.sma(ta.tr, Periods)

atr = changeATR ? ta.atr(Periods) : atr2

up = src - Multiplier * atr

up1 = nz(up[1], up)

up := close[1] > up1 ? math.max(up, up1) : up

dn = src + Multiplier * atr

dn1 = nz(dn[1], dn)

dn := close[1] < dn1 ? math.min(dn, dn1) : dn

trend = 1

trend := nz(trend[1], trend)

trend := trend == -1 and close > dn1 ? 1 : trend == 1 and close < up1 ? -1 : trend

upPlot = plot(trend == 1 ? up : na, title='Up Trend', style=plot.style_linebr, linewidth=2, color=color.new(color.green, 0))

buySignal = trend == 1 and trend[1] == -1

plotshape(buySignal ? up : na, title='UpTrend Begins', location=location.absolute, style=shape.circle, size=size.tiny, color=color.new(color.green, 0))

plotshape(buySignal and showsignals ? up : na, title='Buy', text='Buy', location=location.absolute, style=shape.labelup, size=size.tiny, color=color.new(color.green, 0), textcolor=color.new(color.white, 0))

dnPlot = plot(trend == 1 ? na : dn, title='Down Trend', style=plot.style_linebr, linewidth=2, color=color.new(color.red, 0))

sellSignal = trend == -1 and trend[1] == 1

plotshape(sellSignal ? dn : na, title='DownTrend Begins', location=location.absolute, style=shape.circle, size=size.tiny, color=color.new(color.red, 0))

plotshape(sellSignal and showsignals ? dn : na, title='Sell', text='Sell', location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.new(color.red, 0), textcolor=color.new(color.white, 0))

mPlot = plot(ohlc4, title='', style=plot.style_circles, linewidth=0)

longFillColor = highlighting ? trend == 1 ? color.green : color.white : color.white

shortFillColor = highlighting ? trend == -1 ? color.red : color.white : color.white

//fill(mPlot, upPlot, title='UpTrend Highligter', color=longFillColor)

//fill(mPlot, dnPlot, title='DownTrend Highligter', color=shortFillColor)

multiplier = input.float(title="ATR multiplier", defval = 1.5)

rr = input.float(title="Risk:Reward", defval=1.0)

riskPerTrade = input.float(title="Risk Per Trade %", defval=1.0)

atr3 = ta.atr(14)

//calculate stops and targets

longstop = close - (atr3 * multiplier)

shortstop = close + (atr3 * multiplier)

longStopDistance = close - longstop

shortStopDistance = shortstop - close

longTarget = close + (longStopDistance * rr)

shortTarget = close - (shortStopDistance * rr)

// Save stops & targets

var t_stop = 0.0

var t_target = 0.0

longCondition = buySignal

if (longCondition)

t_stop := longstop

t_target := longTarget

positionSize = math.floor((strategy.equity * (riskPerTrade/100)) / (close - t_stop))

strategy.entry("Long", strategy.long, qty = positionSize)

shortCondition = sellSignal

if (shortCondition)

t_stop := shortstop

t_target := shortTarget

positionSize = math.floor((strategy.equity * (riskPerTrade/100)) / (t_stop - close))

strategy.entry("Short", strategy.short, qty = positionSize)

strategy.exit(id="Long Exit", from_entry="Long", limit=t_target, stop=t_stop)

strategy.exit(id="Short Exit", from_entry="Short", limit=t_target, stop=t_stop)