Visão geral

A estratégia combina o indicador de oscilação aleatório (Stochastic Oscillator) com a média móvel (Moving Average) para gerar um sinal de negociação observando a tendência de sobrevenda e sobrevenda do indicador aleatório e a tendência da média móvel. Quando o indicador aleatório produz um sinal de fechamento quando está na zona de sobrevenda e abaixo da linha de média móvel, e um sinal de fechamento quando está na zona de sobrevenda e acima da média móvel.

Princípio da estratégia

Calcule o indicador de oscilação aleatória, obtendo uma linha K e uma linha D. Os parâmetros são ajustáveis, incluindo o ciclo do indicador aleatório, o alinhamento do valor de K, o alinhamento do valor de D, as áreas de supercompra e supervenda.

Calcule a média móvel, usando o preço de fechamento por defeito, com um período ajustável.

Calcule um filtro de indicador aleatório. Quando a linha K mantém uma certa linha K abaixo de 50, um sinal de filtragem é gerado. O ciclo é ajustável.

Condições para gerar um sinal de múltiplas cabeças: um indicador aleatório cruzando para cima na zona de superalimento ou um indicador aleatório filtrando para cima na média móvel.

Condições para gerar um sinal de cabeceira vazia: indicador aleatório na região de overbought cruzado para baixo ou indicador aleatório sinal de filtro e média móvel para baixo.

Condição de posição de equilíbrio múltipla: atravessa a média móvel na linha K aleatória e a linha média gira para baixo.

Condição de equilíbrio a céu aberto: a média móvel passa por baixo da linha K aleatória e a média gira para cima.

A administração de posições usa a proporção de capital fixo, 10% por defeito. Ao mesmo tempo, o stop loss é definido, 2% por defeito.

Análise de vantagens

A combinação das características de sobrecompra e sobrevenda com a de tendência permite que os investidores consigam capturar a queda da tendência.

Os filtros de indicadores aleatórios evitam a negociação frequente em situações de turbulência.

A configuração Stop Loss ajuda a controlar a retirada.

A estrutura do código é clara, os parâmetros são ajustáveis, para uma melhor otimização.

Análise de Riscos

Os indicadores aleatórios têm um certo atraso, podendo perder os melhores pontos de compra e venda.

Na reviravolta da tendência, a precisão de rastreamento é fraca e a frequência de stop loss pode ser alta.

A administração de fundos de proporção fixa é mais retratada em casos de perdas contínuas.

Direção de otimização

A introdução de mais condições de filtragem, como o comportamento dos preços e outros indicadores auxiliares, aumentou a precisão do sinal.

Dividir os sinais de força e fraqueza, aumentando a posição quando surge um sinal de força.

Otimizar o julgamento dos pontos de inflexão da tendência, com o objetivo de capturar mais informações.

Para otimizar o gerenciamento de posições, pode-se considerar o ajuste de posições de ganhos e perdas flutuantes.

Experimente diferentes combinações de parâmetros para encontrar o melhor.

Resumir

A estratégia baseia-se em um indicador de oscilação aleatória para julgar a tendência em combinação com a média móvel, ao mesmo tempo em que utiliza a função de filtragem do próprio indicador aleatório para produzir um sinal de negociação relativamente confiável. A estratégia tem uma concepção geral clara e é adequada para uso em situações de tendência.

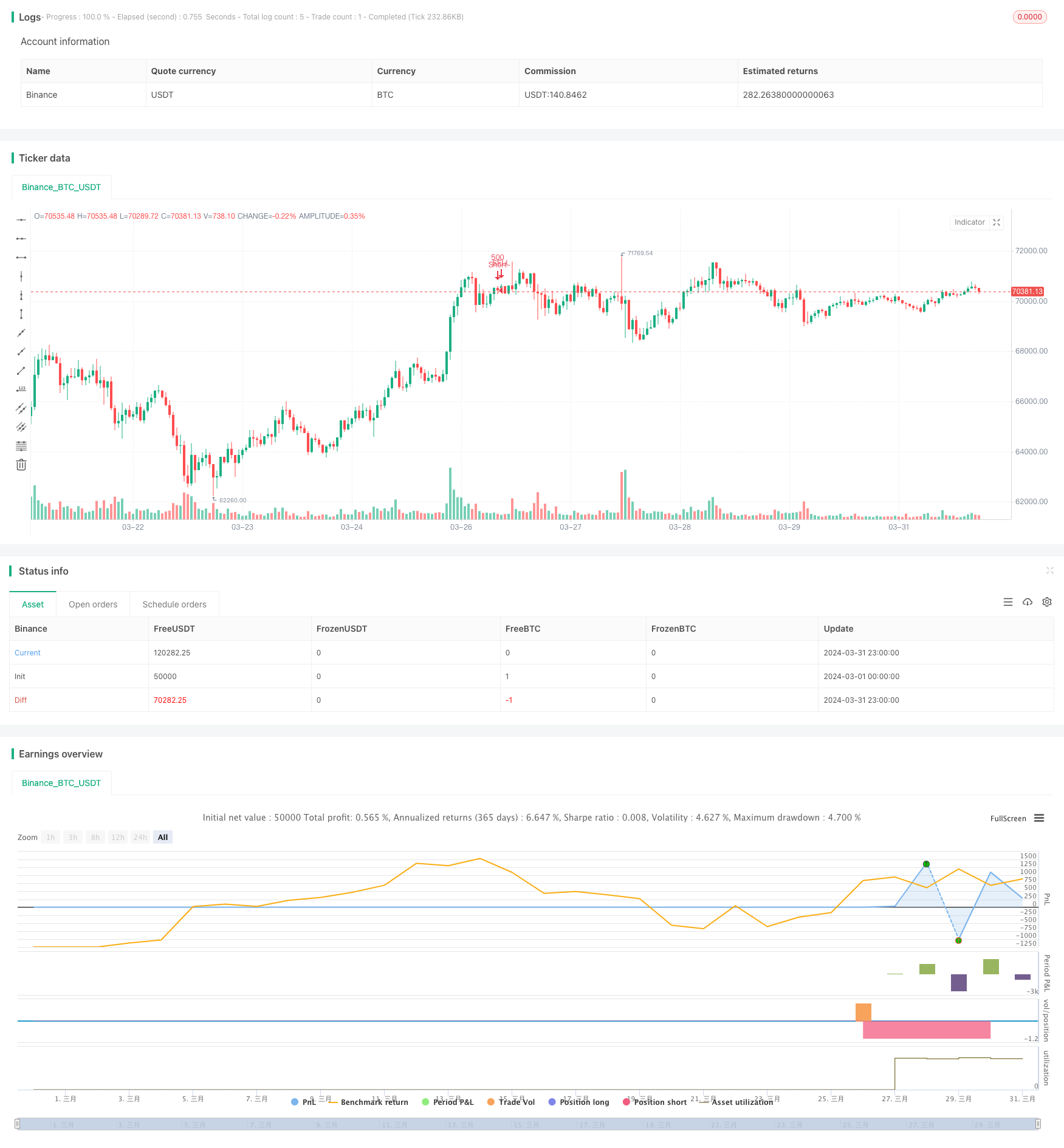

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Pablo_2uc

//@version=5

strategy("Estrategia Estocástico + MA con Stop Loss y Filtro Estocástico", overlay=true)

// Parámetros del Estocástico

length = input.int(14, title="Longitud Estocástico")

smoothK = input.int(3, title="Suavizado K")

smoothD = input.int(3, title="Suavizado D")

oversold = input.int(20, title="Sobreventa")

overbought = input.int(80, title="Sobrecompra")

// Parámetros de la Media Móvil

maLength = input.int(9, title="Longitud MA")

maSource = input(close, title="Fuente MA")

// Capital inicial

capital = 5000

// Tamaño de posición (10% del capital)

positionSize = capital * 0.10

// Stop Loss (2% del precio de entrada)

stopLossPercent = input.int(2, title="Stop Loss (%)") / 100

// Número de ruedas para el filtro estocástico

filterPeriods = input.int(12, title="Ruedas de Filtro Estocástico")

// Cálculo del Estocástico

k = ta.sma(ta.stoch(close, high, low, length), smoothK)

d = ta.sma(k, smoothD)

// Cálculo de la Media Móvil

ma = ta.sma(maSource, maLength)

// Filtro estocástico

stochasticFilter = ta.sma(k > 50 ? 1 : 0, filterPeriods)

// Condiciones de entrada en largo y corto

longCondition = (ta.crossunder(k, oversold) or ta.crossover(stochasticFilter, 1)) and ma > ma[1]

shortCondition = (ta.crossover(k, overbought) or ta.crossover(stochasticFilter, 1)) and ma < ma[1]

// Condiciones de salida

exitLongCondition = ta.crossover(k, ma) and ma < ma[1]

exitShortCondition = ta.crossunder(k, ma) and ma > ma[1]

// Estrategia

if (longCondition)

strategy.entry("Long", strategy.long, qty=positionSize)

strategy.exit("Exit Long", "Long", stop=close * (1 - stopLossPercent))

if (shortCondition)

strategy.entry("Short", strategy.short, qty=positionSize)

strategy.exit("Exit Short", "Short", stop=close * (1 + stopLossPercent))

// Cierre de posiciones

if (exitLongCondition)

strategy.close("Long")

if (exitShortCondition)

strategy.close("Short")