Visão geral

A estratégia combina três indicadores técnicos, a faixa de Bollinger, o índice de força relativa (RSI) e o RSI aleatório, para encontrar o estado de sobrecompra e sobrevenda do mercado, analisando a volatilidade e a dinâmica dos preços, a fim de determinar o melhor momento para comprar e vender. A estratégia usa negociações de opções simuladas com 20 vezes a alavancagem, com um limite de parada de 0,60% e um limite de perda de 0,25%, e limita-se a negociar apenas uma vez por dia para controlar o risco.

Princípio da estratégia

O cerne da estratégia é a utilização de três indicadores, a faixa de Bollinger, o RSI e o RSI aleatório, para avaliar o estado do mercado. A faixa de Bollinger é composta por um trajeto médio (uma média móvel simples de 20 ciclos), um trajeto superior (três padrões acima do trajeto médio) e um trajeto inferior (três padrões abaixo do trajeto médio) para medir a taxa de flutuação dos preços. O RSI é um oscilador dinâmico para identificar condições de sobrecompra e sobrevenda.

Quando o RSI é inferior a 34, o RSI aleatório é inferior a 20, e o preço de fechamento está perto ou abaixo do trajeto inferior. Quando o RSI é superior a 66, o RSI aleatório é superior a 80, e o preço de fechamento está perto ou acima do trajeto superior, o sinal de venda é acionado. A estratégia usa 20x a alavancagem para negociar opções de opções, com um stop loss de 0,60 e um stop loss de 0,25%. Além disso, a estratégia opera apenas uma vez por dia para controlar o risco.

Vantagens estratégicas

- Combinação de vários indicadores técnicos: a estratégia integra os dois aspectos da volatilidade dos preços (Bollinger Bands) e da dinâmica (RSI e RSI aleatório), proporcionando uma análise de mercado mais abrangente.

- Controle de risco: a estratégia define claramente o limite de parada e o limite de perda e limita-se a apenas uma transação por dia, controlando efetivamente a abertura de risco.

- Adaptabilidade: A estratégia pode se adaptar a diferentes condições de mercado, ajustando parâmetros como o múltiplo de diferença padrão das faixas de Bollinger, o RSI e o RSI aleatório.

Risco estratégico

- Risco de mercado: o desempenho da estratégia depende das condições do mercado, podendo ser fraco se a tendência for incerta ou a volatilidade for muito alta.

- Sensibilidade de parâmetros: a eficácia da estratégia depende da qualidade dos parâmetros selecionados, e a configuração incorreta dos parâmetros pode levar ao fraco desempenho da estratégia.

- Risco de alavancagem: a estratégia usa uma alavancagem de 20 vezes, que aumenta os ganhos, mas também aumenta as perdas. Em condições extremas de mercado, a alavancagem alta pode causar perdas significativas.

Direção de otimização da estratégia

- Parâmetros de ajuste dinâmico: De acordo com as mudanças nas condições do mercado, ajuste dinâmico de parâmetros como o múltiplo de diferença padrão das faixas de Bollinger, o RSI e o RSI aleatório, para se adaptar a diferentes condições de mercado.

- Adicionar outros indicadores: Considere adicionar outros indicadores técnicos, como MACD, ADX, etc., para aumentar a confiabilidade e a estabilidade da estratégia.

- Optimizar o Stop Loss: Encontrar a melhor proporção de Stop Loss, através de feedback e otimização, para maximizar os ganhos enquanto controla o risco.

- Melhorar a gestão de fundos: explorar técnicas de gestão de fundos mais avançadas, como as diretrizes de Kelly, para otimizar o desempenho a longo prazo da estratégia.

Resumir

A estratégia utiliza a volatilidade dos preços e a dinâmica da informação para encontrar os melhores momentos de compra e venda através da combinação de três indicadores técnicos, a faixa de Bollinger, o RSI e o RSI aleatório. A estratégia estabelece um limite de parada definido e controla o número de operações diárias para gerenciar o risco. Apesar de suas vantagens, a estratégia enfrenta desafios como risco de mercado, sensibilidade de parâmetros e risco de alavancagem.

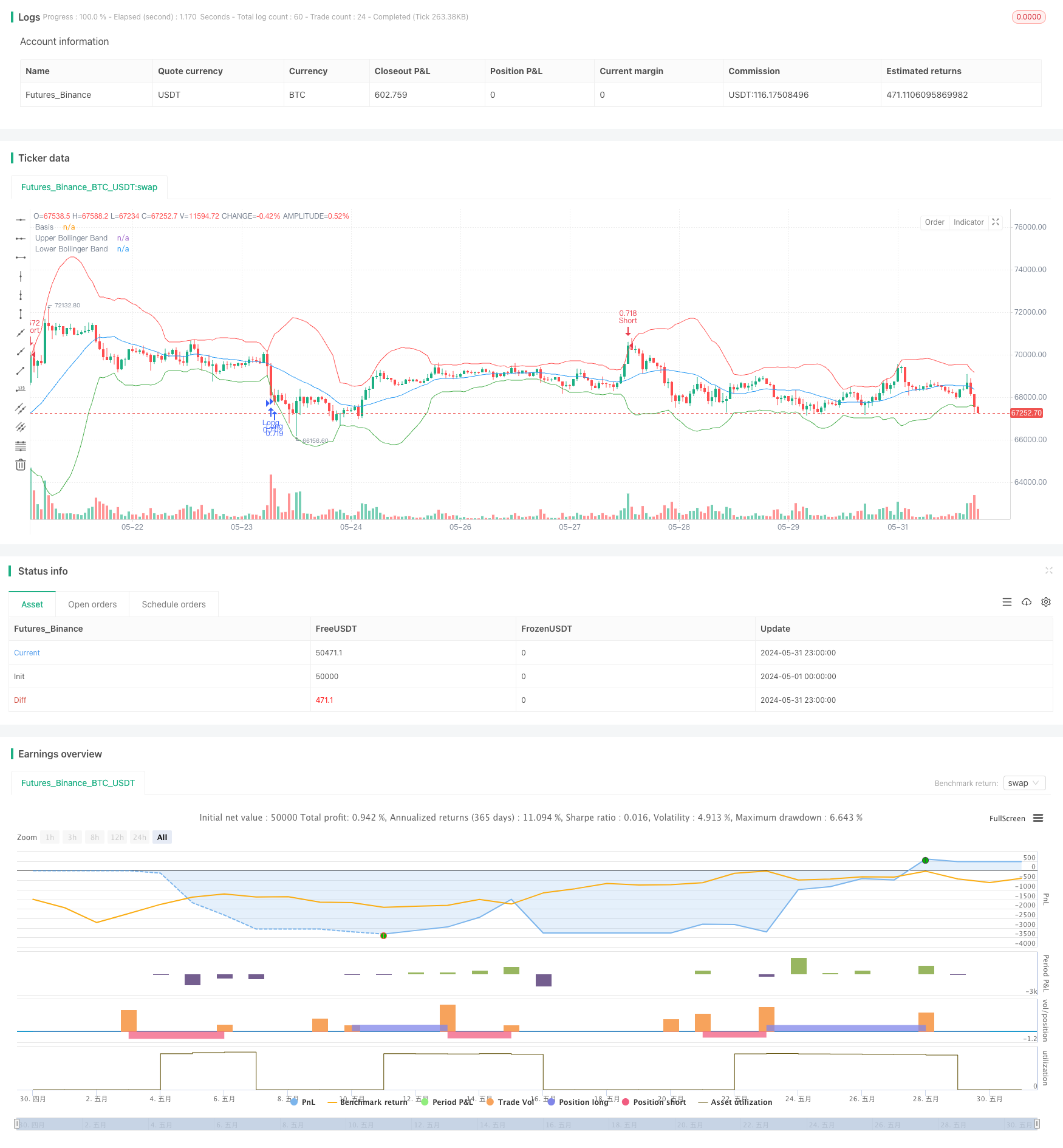

/*backtest

start: 2024-05-01 00:00:00

end: 2024-05-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Bollinger Bands + RSI + Stochastic RSI Strategy with OTM Options", overlay=true)

// Define leverage factor (e.g., 20x leverage for OTM options)

leverage = 1

// Bollinger Bands

length = 20

deviation = 3

basis = ta.sma(close, length)

dev = ta.stdev(close, length)

upper = basis + deviation * dev

lower = basis - deviation * dev

// RSI

rsi_length = 14

rsi = ta.rsi(close, rsi_length)

// Stochastic RSI

stoch_length = 14

stoch_k = ta.stoch(close, close, close, stoch_length)

// Entry condition with Bollinger Bands

longCondition = rsi < 34 and stoch_k < 20 and close <= lower

shortCondition = rsi > 66 and stoch_k > 80 and close >= upper

// Plot Bollinger Bands

plot(basis, color=color.blue, title="Basis")

plot(upper, color=color.red, title="Upper Bollinger Band")

plot(lower, color=color.green, title="Lower Bollinger Band")

// Track if a trade has been made today

var int lastTradeDay = na

// Options Simulation: Take-Profit and Stop-Loss Conditions

profitPercent = 0.01 // 1% take profit

lossPercent = 0.002 // 0.2% stop loss

// Entry Signals

if (dayofmonth(timenow) != dayofmonth(lastTradeDay))

if (longCondition)

longTakeProfitPrice = close * (1 + profitPercent)

longStopLossPrice = close * (1 - lossPercent)

strategy.entry("Long", strategy.long, qty=leverage * strategy.equity / close)

strategy.exit("Take Profit Long", from_entry="Long", limit=longTakeProfitPrice, stop=longStopLossPrice)

lastTradeDay := dayofmonth(timenow)

if (shortCondition)

shortTakeProfitPrice = close * (1 - profitPercent)

shortStopLossPrice = close * (1 + lossPercent)

strategy.entry("Short", strategy.short, qty=leverage * strategy.equity / close)

strategy.exit("Take Profit Short", from_entry="Short", limit=shortTakeProfitPrice, stop=shortStopLossPrice)

lastTradeDay := dayofmonth(timenow)