Estratégia de suporte e resistência combinada com sistema dinâmico de gerenciamento de risco

ATR

Visão geral

Esta estratégia de negociação quantitativa baseia-se no conceito de suporte e resistência, em combinação com um sistema de gerenciamento de risco dinâmico. Utiliza pontos de pivô para determinar potenciais níveis de suporte e resistência e negocia quando os preços atingem esses níveis críticos. A estratégia também incorpora o indicador ATR para ajustar dinamicamente os níveis de parada e ganho para se adaptar às mudanças na volatilidade do mercado.

Princípio da estratégia

Identificação de suporte e resistência:

- O método de cálculo dos pontos centrais é usado para determinar os níveis potenciais de suporte e resistência.

- Fórmula de cálculo do ponto central: (preço máximo do dia anterior + preço mínimo do dia anterior + preço de fechamento do dia anterior) / 3

Sinal de entrada:

- Quando os preços atingem ou ultrapassam os suportes, geram sinais de multiplicação.

- Quando o preço toca ou quebra o nível de resistência, gera um sinal de curto-circuito.

Gestão de Riscos:

- Utilize o indicador ATR para definir de forma dinâmica os níveis de stop loss e profit.

- O Stop Loss está definido como o preço atual +/- (2 * ATR) .

- O objetivo de lucro é definido como o preço atual +/- (3 * ATR)

Tamanho da posição:

- O tamanho da posição é calculado com base na percentagem de risco e no valor máximo de transação.

- O objetivo é que os recursos sejam utilizados de forma otimizada.

Execução da transação:

- Execução de transações usando a função estratégia.entry ().

- A função .exit () gerencia o stop loss e o gain usando a estratégia .

Vantagens estratégicas

Adaptabilidade dinâmica: Usando o indicador ATR, a estratégia pode ajustar automaticamente os níveis de parada e ganho de acordo com a volatilidade do mercado, o que permite que a estratégia permaneça eficaz em diferentes condições de mercado.

Gerenciamento de risco: A estratégia incorpora medidas de controle de risco em várias camadas, incluindo stop loss dinâmico, porcentagem de risco fixo e limite de valor máximo de transação, ajudando a proteger a segurança dos fundos.

Otimização de alavancagem: através da utilização racional de alavancagem, a estratégia pode aumentar a eficiência do uso de fundos, controlando o risco.

Indicadores técnicos combinados: a estratégia combina o conceito clássico de análise técnica (resistência de suporte) com indicadores quantitativos modernos (ATR), formando um sistema de negociação abrangente.

Flexibilidade: Os parâmetros da estratégia podem ser ajustados de acordo com diferentes mercados e preferências de risco individuais, com boa adaptabilidade.

Risco estratégico

Risco de Falsa Breakout: Em mercados de lateral, os preços podem tocar frequentemente a resistência de suporte sem formar uma verdadeira breakout, resultando em falsos sinais frequentes.

Performance do mercado de tendência: em mercados de tendência forte, a estratégia pode se equilibrar prematuramente, perdendo uma tendência significativa.

Risco de gerenciamento de fundos: Embora a estratégia limite o valor máximo de cada transação, é possível um retorno maior em caso de perdas contínuas.

Risco de alavancagem: o uso de alavancagem alta pode aumentar os prejuízos, especialmente quando o mercado está em forte volatilidade.

Pontos de deslizamento e custos de transação: a estratégia não considera pontos de deslizamento e custos de transação, o que pode afetar os resultados reais da transação.

Direção de otimização da estratégia

Filtragem de tendência: introdução de indicadores de tendência (como a média móvel) para filtrar os sinais de negociação, apenas para negociar na direção da tendência, a fim de reduzir a falsa ruptura.

Análise de múltiplos períodos de tempo: Combinação de níveis de resistência de suporte com períodos de tempo mais altos, aumentando a confiabilidade do sinal de negociação.

Parâmetros de ajuste dinâmico: ajuste dinâmico do ATR e da porcentagem de risco, usando algoritmos de adaptação, para adaptar-se a diferentes condições de mercado.

Adição de filtros de transação: adição de condições adicionais, como confirmação de volume de transação e filtro de taxa de flutuação, para melhorar a qualidade das transações.

Optimizar a gestão de fundos: Implementar estratégias dinâmicas de gestão de fundos, ajustando os níveis de risco de acordo com a rentabilidade da conta.

Junte-se a negociações de inversão: enquanto faz mais no suporte, considere a possibilidade de abrir espaço em resistência para aproveitar as oportunidades de mercado.

Considere os fatores básicos: integrar os dados do calendário econômico e evitar transações antes e depois de importantes notícias.

Resumir

A estratégia de suporte à resistência combinada com o sistema de gestão de risco dinâmico é uma estratégia de negociação quantitativa abrangente, que combina habilmente a análise técnica tradicional com a metodologia quantitativa moderna. A estratégia demonstrou potencial para se adaptar a diferentes condições de mercado, usando os pontos-chave para identificar níveis críticos de preços e usando o ATR para a gestão de risco dinâmico. No entanto, para melhorar ainda mais a robustez e a rentabilidade da estratégia, é recomendado otimizar em vários aspectos, incluindo o aumento da filtragem de tendências, a análise por períodos de tempo múltiplos e técnicas de gestão de fundos mais complexas.

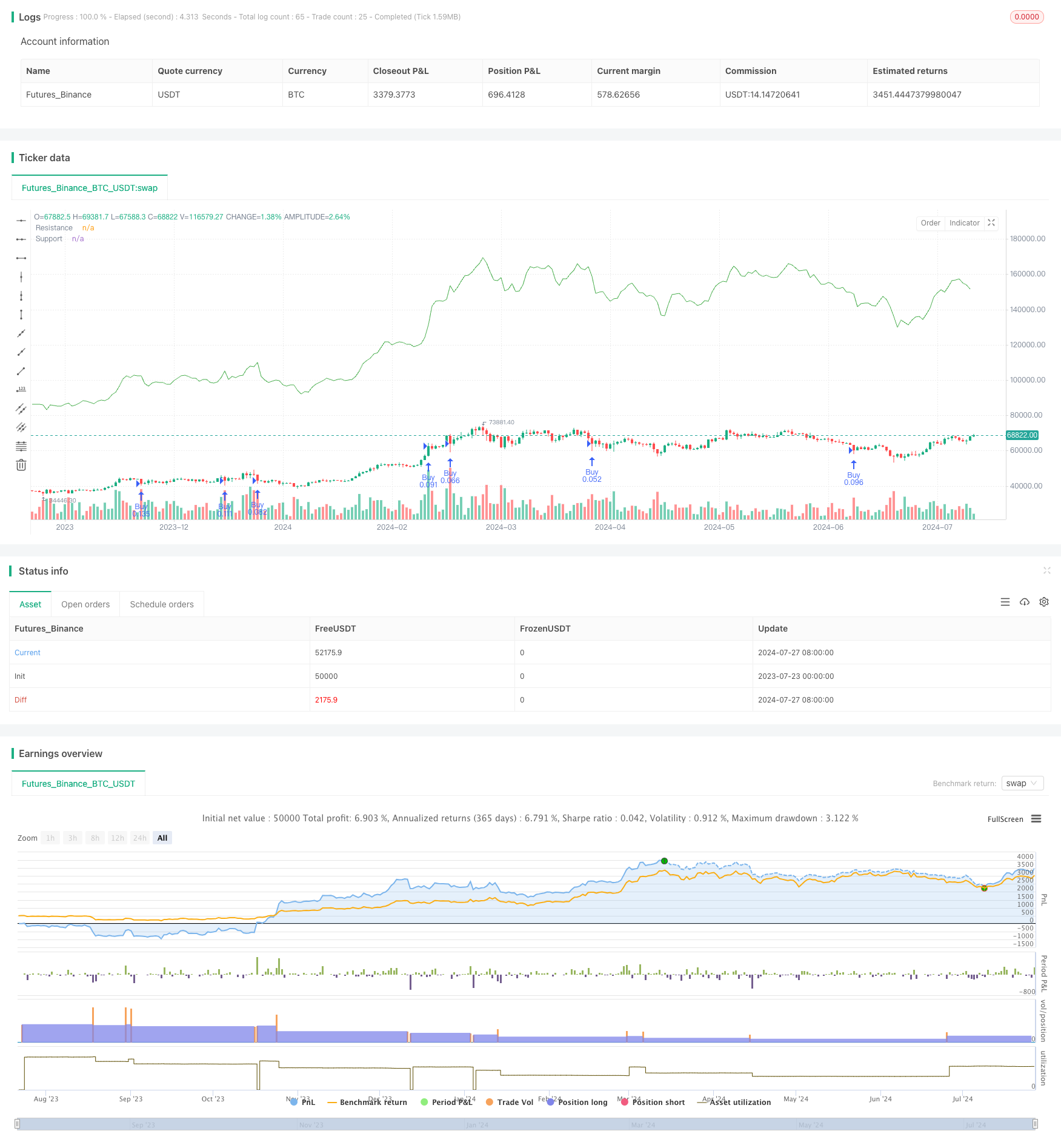

/*backtest

start: 2023-07-23 00:00:00

end: 2024-07-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('Mon Robot de Trading', overlay=true)

// Paramètres

capital = 2000 // Capital initial de 2000 euros

maxAmountPerTrade = 2000 // Montant maximum à utiliser par trade

leverage = 20 // Effet de levier de 1:20

spread = 0.5 // Spread moyen en pips

riskPerTrade = 0.2 // 20% du capital initial par transaction

atrLength = 14 // Longueur de l'ATR pour le trailing stop

// Calcul des points de pivot

pivotHigh = high[1] + low[1] + close[1] / 3

pivotLow = high[1] + low[1] + close[1] / 3

// Plot des points de pivot sur le graphique

plot(pivotHigh, color=color.new(color.red, 0), linewidth=1, title='Resistance')

plot(pivotLow, color=color.new(color.green, 0), linewidth=1, title='Support')

// Calcul de l'ATR pour la gestion du risque et du trailing stop

atrValue = ta.atr(atrLength)

// Calcul de la taille de la position basée sur le pourcentage de risque du capital et le montant maximum par trade

riskAmount = capital * riskPerTrade

positionSize = math.min(maxAmountPerTrade * leverage / (atrValue * 2), riskAmount / (atrValue * 2)) // Taille de la position en lots limitée par le montant maximum par trade et le risque autorisé

// Implémentation de la stratégie avec trailing stop et take-profit

if low <= pivotLow

strategy.entry('Buy', strategy.long, qty=positionSize)

// Définition de l'exit pour les achats (longs)

stopLossPrice = close - (atrValue * 2 + spread / 10)

takeProfitPrice = close + atrValue * 3 - spread / 10

strategy.exit('Exit Buy', 'Buy', stop=stopLossPrice, limit=takeProfitPrice)

if high >= pivotHigh

strategy.entry('Sell', strategy.short, qty=positionSize)

// Définition de l'exit pour les ventes (courts)

stopLossPrice = close + atrValue * 2 + spread / 10

takeProfitPrice = close - (atrValue * 3 - spread / 10)

strategy.exit('Exit Sell', 'Sell', stop=stopLossPrice, limit=takeProfitPrice)