Visão geral

A estratégia é um sistema de negociação quantitativa baseado em relações de preço e quantidade, que utiliza principalmente os dois indicadores de volume de transação (VO) e volume de transação (OBV) para analisar a dinâmica e a tendência do mercado. A estratégia identifica oportunidades potenciais de compra e venda observando a interseção desses dois indicadores e sua posição em relação à sua média móvel. Além disso, a estratégia também introduz a amplitude média real (ATR) como um filtro de volatilidade para aumentar a confiabilidade do sinal.

Princípio da estratégia

Oscilador de volume de transação (VO):

- Método de cálculo: VO = EMA (volume de transação, 20) - SMA (volume de transação, 20)

- Função: Reflectir a tendência de mudança na transação, comparando o índice de transação da média móvel e a média móvel simples.

O balanço do volume de negócios (OBV):

- Método de cálculo: quando o preço de liquidação aumenta, o OBV acrescenta o volume de transações do dia; quando o preço de liquidação cai, o OBV subtrai o volume de transações do dia.

- Função: Reflectir a relação entre a mudança de preço e volume de transação, para determinar a força da tendência do mercado.

Medida da amplitude real média (ATR):

- Método de cálculo: ATR com 14 ciclos

- Função: Medir a volatilidade do mercado, para filtrar falsos sinais em ambientes de baixa volatilidade.

Sinais de compra:

- O VO atravessa o limite de transação definido pelo usuário

- OBV acima de sua média móvel simples de 20 ciclos

A venda de sinais:

- O VO atravessa o limite de volume de transação negativo definido pelo usuário

- OBV abaixo da sua média móvel simples de 20 ciclos

Vantagens estratégicas

Análise multidimensional: combina informações de mercado em várias dimensões de volume de negócios, preços e volatilidade, aumentando a precisão do sinal.

Confirmação de tendência: Filtração eficaz de possíveis falsas rupturas através da comparação do OBV com a sua média móvel.

Flexibilidade: permite que o usuário personalize os ciclos de VO e OBV, bem como os valores de transação, para se adaptar a diferentes condições de mercado.

Efeitos visuais: sinais de compra e venda são mostrados claramente com marcadores e setas coloridas para identificar oportunidades de negociação rapidamente.

Gerenciamento de riscos: introdução de indicadores ATR, que podem ajustar o tamanho da posição de acordo com a flutuação do mercado, o que é favorável ao controle de riscos.

Execução automática: A estratégia pode executar automaticamente as instruções de negociação, reduzindo a interferência emocional humana.

Risco estratégico

Atraso: As médias móveis e os osciladores têm um certo atraso, o que pode levar a perder os melhores pontos de entrada no início da negociação.

Falsos sinais: Em mercados turbulentos, falsos sinais de ruptura podem ser frequentes, aumentando os custos de transação.

Dependência de tendência: a estratégia tem um bom desempenho em mercados de forte tendência, mas pode não ser eficaz em períodos de liquidação horizontal.

Transações excessivas: se os parâmetros forem configurados incorretamente, isso pode levar a transações excessivas, aumentando os gastos com as taxas.

Limites de um único mercado: a estratégia pode ser aplicada apenas a um ambiente de mercado específico e não é universal.

Direção de otimização da estratégia

Ajustes de parâmetros dinâmicos:

- Adaptação automática do ciclo de VO e OBV de acordo com a volatilidade do mercado para se adaptar a diferentes condições de mercado.

- Método de implementação: pode-se usar o ATR ou outros indicadores de flutuação para ajustar dinamicamente os parâmetros.

Análise de vários quadros temporais:

- A combinação de um quadro de tempo mais longo para a confirmação de grandes tendências e a melhoria da probabilidade de negociação.

- Método de implementação: Adição de análises de VO e OBV para vários períodos de tempo.

Introdução à análise de comportamento de preços:

- Combinado com o padrão de padrão ou análise de resistência de suporte, aumenta a precisão do ponto de entrada.

- Método de implementação: adição de lógica de identificação para um determinado padrão de preço.

Optimizar a gestão de posições:

- O tamanho da posição é ajustado de acordo com a intensidade do sinal e a dinâmica de volatilidade do mercado.

- Método de implementação: Use o ATR ou a intensidade do sinal para calcular a porcentagem de posições em cada transação.

Aumentar os indicadores de sentimento de mercado:

- Introduzir o VIX ou outros indicadores de emoção para filtrar sinais de mercado extremo.

- Método de implementação: adição de lógica de monitoramento e filtragem de sinais de indicadores de sentimento de mercado.

Resumir

A estratégia de negociação de quantificação de flutuação dinâmica baseada na confirmação cruzada de dois indicadores é um sistema de negociação quantitativa que combina oscilador de volume de transação (VO) e volume de transação equilibrado (OBV). Ao analisar as mudanças e a posição relativa desses dois indicadores, a estratégia é capaz de capturar as mudanças de dinamismo do mercado e as possíveis reversões de tendência. A introdução da média real de amplitude (ATR) como filtro de flutuação aumenta ainda mais a confiabilidade do sinal.

A principal vantagem da estratégia reside no seu método de análise multidimensional e na configuração de parâmetros flexíveis, que a permitem adaptar-se a diferentes ambientes de mercado. No entanto, a estratégia também apresenta alguns riscos inerentes, como atraso de sinal e possível excesso de negociação. Para otimizar o desempenho da estratégia, pode-se considerar a introdução de ajustes de parâmetros dinâmicos, análise de múltiplos prazos e métodos mais sofisticados de gerenciamento de posição.

Em geral, é uma estratégia quantitativa baseada em uma sólida teoria de análise de preços, com uma boa base teórica e potencial de aplicação prática. Com otimização e retroalimentação contínuas, a estratégia espera obter um retorno estável nas negociações reais.

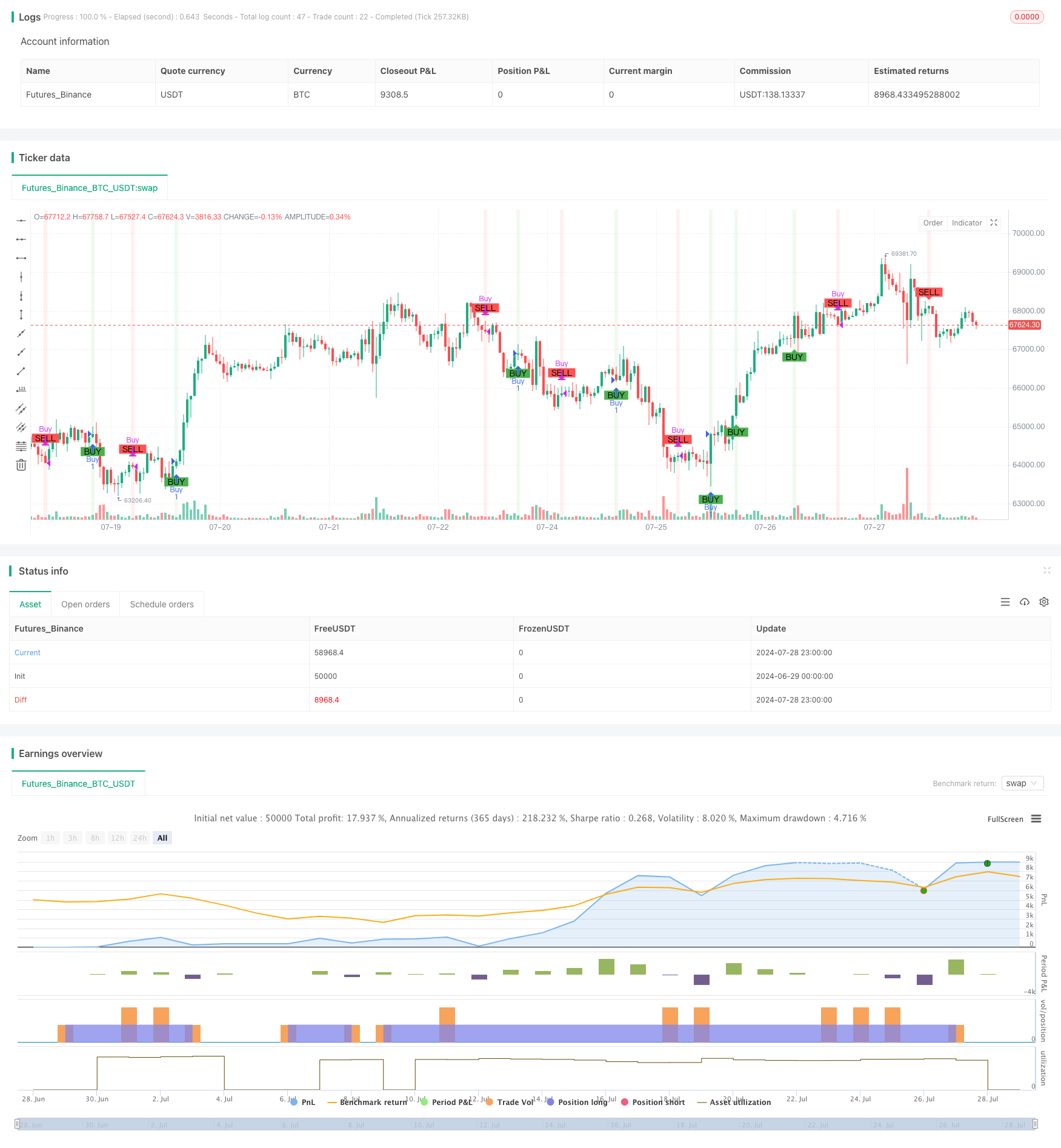

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Volume-Based Analysis", overlay=true)

// Inputs

voLength = input.int(20, title="Volume Oscillator Length")

obvLength = input.int(20, title="OBV Length")

volumeThreshold = input.float(1.0, title="Volume Threshold")

atrLength = input.int(14, title="ATR Length")

// Volume Oscillator

vo = ta.ema(volume, voLength) - ta.sma(volume, voLength)

// On-Balance Volume (OBV)

obv = ta.cum(close > close[1] ? volume : close < close[1] ? -volume : 0)

// Average True Range (ATR)

atr = ta.atr(atrLength)

// Signals

buySignal = ta.crossover(vo, volumeThreshold) and obv > ta.sma(obv, obvLength)

sellSignal = ta.crossunder(vo, -volumeThreshold) and obv < ta.sma(obv, obvLength)

// Plots

plotshape(series=buySignal, location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=sellSignal, location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

bgcolor(buySignal ? color.new(color.green, 90) : na)

bgcolor(sellSignal ? color.new(color.red, 90) : na)

// Strategy execution

if (buySignal)

strategy.entry("Buy", strategy.long)

if (sellSignal)

strategy.close("Buy")