Estratégia de investimento periódico de sobrevenda RSI e otimização do período de reflexão

RSI

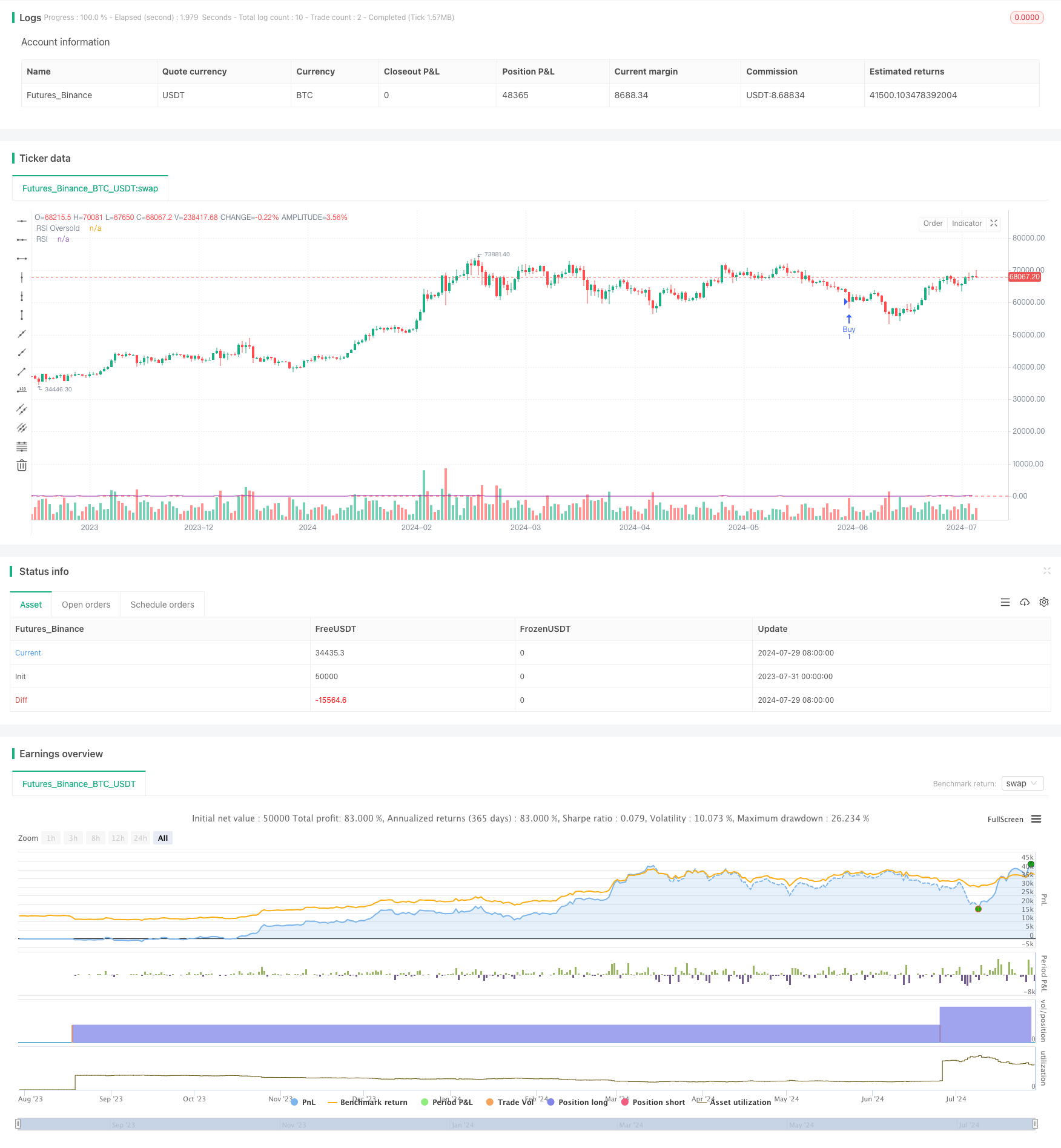

Visão geral

A estratégia de investimento regular de RSI oversold com otimização de período de resfriamento é uma estratégia de negociação quantitativa baseada no índice de força relativa (RSI). A estratégia usa principalmente o indicador RSI para identificar o estado de excesso de venda no mercado e executar operações de compra quando determinadas condições são satisfeitas. As características centrais da estratégia incluem o uso de sinais de RSI oversold, o montante fixo de investimento, o período de resfriamento definido e a função de retrospectiva.

Princípio da estratégia

O RSI é um indicador dinâmico usado para medir a velocidade e a variação das mudanças nos preços.

Julgamento de oversold: quando o RSI está abaixo do valor de desvalorização predeterminado (default 30), o mercado é considerado em um estado de oversold. Isso geralmente significa que o ativo pode estar subvalorizado e que há potencial para um rebote.

Condições de compra: A estratégia dispara um sinal de compra quando as duas condições seguintes são simultaneamente satisfeitas:

- O RSI está em um estado de sobrevenda (inferior ao limiar definido)

- Passaram pelo menos 30 dias desde a última compra (período de arrefecimento personalizado)

O investimento é feito com uma quantia fixa em dólares por transação. Esta abordagem é semelhante à estratégia de investimento fixo e ajuda a dispersar o risco.

Mecanismo de período de refrigeração: a estratégia impõe um período de refrigeração de 30 dias após cada compra. Durante esse período, a estratégia não executará a operação de compra, mesmo que haja um novo sinal de venda excessiva. Isso ajuda a evitar o excesso de negociação no curto prazo.

Teste de retrocesso: a estratégia permite que o usuário defina a data de início do teste de retrocesso, de 1000 dias atrás. Isso fornece flexibilidade para avaliar o desempenho da estratégia em diferentes cenários de mercado.

Apresentação visual: a estratégia marca os pontos de compra no gráfico, mostra a curva RSI e a linha de limite de venda e, no final do gráfico, mostra informações de resumo sobre a execução da estratégia, incluindo o total de investimentos, o total de ativos adquiridos, o custo médio de compra e o número total de transações.

Vantagens estratégicas

Decisões sistemáticas: a estratégia elimina o julgamento subjetivo por meio de regras e indicadores claros e oferece um método de negociação objetivo e repetível.

Capturar pontos baixos do mercado: A estratégia de usar os sinais de oversell do RSI para entrar quando o preço do ativo está subestimado, aumentando o potencial de lucro.

Gerenciamento de riscos: o montante fixo de investimento e o mecanismo de período de arrefecimento ajudam a controlar os riscos e a evitar o excesso de negociação e concentração de fundos.

Adaptação ao ciclo do mercado: o período de arrefecimento de 30 dias ajuda a estratégia a se adaptar ao ciclo do mercado mais longo e evita a negociação frequente em flutuações de curto prazo.

Simples e fácil de entender: estratégias intuitivas, fáceis de entender e implementar, para investidores de todos os níveis de experiência.

Flexibilidade: vários parâmetros personalizáveis permitem que o investidor ajuste a estratégia de acordo com as preferências pessoais e as condições do mercado.

Feedback visual: Os investidores podem avaliar o desempenho da estratégia de forma intuitiva, através de informações marcadas e resumidas em gráficos.

Risco estratégico

Ignorar tendências de mercado: A estratégia é baseada principalmente no indicador RSI e pode ignorar as tendências globais do mercado, o que pode levar a compras frequentes em uma forte tendência de queda.

Perda de oportunidades: um período de arrefecimento de 30 dias pode fazer com que você perca algumas boas oportunidades em potencial, especialmente em um mercado em rápida mudança.

Dependência de um único indicador: a dependência excessiva do RSI pode fazer com que a estratégia não funcione bem em certas condições de mercado, ignorando outros sinais importantes do mercado.

Falta de mecanismos de venda: a estratégia foca apenas em comprar, a falta de mecanismos claros de venda ou de parada de perdas pode levar à expansão contínua dos prejuízos.

Limitação do montante fixo: o uso de um montante fixo pode não permitir o aproveitamento de grandes quantidades de capital ou adaptar-se a portfólios de diferentes dimensões.

Divergência de retorno: os resultados de retorno da estratégia podem ser influenciados pelo desvio de sobrevivência e pela superação, e o desempenho real pode ser diferente dos resultados de retorno.

Negligência de custos de transação: a estratégia não leva em consideração as taxas de transação e os pontos de deslizamento, que podem afetar significativamente os lucros reais com a frequência de transação.

Direção de otimização da estratégia

Introduzir filtros de tendência: Combine indicadores de tendência como médias móveis ou MACD para evitar compras frequentes em fortes tendências de queda.

Período de resfriamento dinâmico: ajuste a duração do período de resfriamento de acordo com a volatilidade do mercado, reduzindo o período de resfriamento em períodos de alta volatilidade e prolongando o período de resfriamento em períodos de baixa volatilidade.

Integração de múltiplos indicadores: Combinação de outros indicadores técnicos, como faixa de Brin, volume de transações, etc., para construir um sinal de entrada mais abrangente.

Adicionar estratégias de venda: criar mecanismos de venda que correspondam às estratégias de compra, como um sinal de sobrevenda baseado no RSI ou um stop loss.

Otimização da gestão de fundos: introdução de gestão de posições dinâmicas, ajustando o montante de cada investimento de acordo com as condições do mercado e o tamanho da conta.

Optimização de parâmetros: utiliza técnicas de aprendizagem de máquina para ajustar dinamicamente os ciclos RSI e os limiares de oversold para adaptar-se a diferentes ambientes de mercado.

Adicionar elementos fundamentais: considerar a inclusão de indicadores macroeconômicos ou emocionais no processo de tomada de decisão para melhorar a abrangência da estratégia.

Reforço do controle de risco: introdução de limites máximos de retirada e controle de aberturas de risco globais para melhorar a robustez da estratégia.

Melhoria do quadro de retorno: consideração dos custos de transação, pontos de deslizamento e retorno abrangente entre mercados e ciclos, aumentando a confiabilidade da estratégia.

Resumir

A estratégia de investimento periódico RSI oversell e a otimização do período de resfriamento oferecem aos investidores uma maneira sistemática e quantificável de negociar. A estratégia visa capturar os pontos baixos do mercado e controlar o risco, combinando sinais de RSI oversell, quantidade de investimento fixa e mecanismo de período de resfriamento. Sua lógica simples e intuitiva torna fácil de entender e implementar, enquanto os parâmetros personalizáveis oferecem flexibilidade.

No entanto, a estratégia também apresenta algumas limitações e riscos, como a possibilidade de ignorar as tendências do mercado global, a dependência excessiva de um único indicador e a falta de mecanismos de venda. Para aumentar a solidez e a adaptabilidade da estratégia, recomenda-se considerar a introdução de filtros de tendências, integração de vários indicadores e ajustes de parâmetros dinâmicos.

Em geral, esta estratégia fornece um bom ponto de partida para os investidores, mas, na prática, os investidores devem fazer os ajustes e otimizações adequados de acordo com as preferências pessoais de risco e as condições do mercado. Com a monitorização e melhoria contínuas, combinadas com medidas mais abrangentes de gerenciamento de risco, a estratégia tem o potencial de se tornar uma ferramenta de investimento eficaz a longo prazo.

/*backtest

start: 2023-07-31 00:00:00

end: 2024-07-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI Buy Strategy with 30-day Cooldown", overlay=true)

// 参数设置

rsiLength = 14

rsiOversold = 30

usdAmount = 1000

cooldownPeriod = 30 * 24 * 60

// 计算RSI

rsi = ta.rsi(close, rsiLength)

// 跟踪上次买入时间

var int lastBuyTime = 0

var bool buySignal = false

daysBack = input.int(1000, title="策略开始天数(从今天往回)", minval=1)

startDate = timenow - daysBack * 24 * 60 * 60 * 1000

isInTradingPeriod = true

// 执行策略

if (isInTradingPeriod and rsi < rsiOversold and (time - lastBuyTime) >= cooldownPeriod * 60000)

strategy.entry("Buy", strategy.long)

lastBuyTime := time

buySignal := true

// 在交易列表中显示详细信息

strategy.order("Buy", strategy.long, comment="USD: " + str.tostring(usdAmount))

else

buySignal := false

// 在买入点显示一个小标记

plotshape(buySignal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

// 在图表上显示RSI

plot(rsi, "RSI", color=color.purple)

hline(rsiOversold, "RSI Oversold", color=color.red)

// 计算并显示总结

if (barstate.islastconfirmedhistory)

tradeCount = strategy.opentrades

totalUsd = usdAmount * tradeCount

totalBtc = strategy.position_size

// 计算正确的平均买入成本

avgCost = totalBtc != 0 ? totalUsd / totalBtc : na

label.new(bar_index, high, text="\nUSD总量: " + str.tostring(totalUsd) +

"\nBTC总量: " + str.tostring(totalBtc) +

"\n买入成本: " + str.tostring(avgCost,"#.##") +

"\n交易次数: " + str.tostring(tradeCount),

style=label.style_label_down,

color=color.new(color.teal, 20),

textalign="left")