Visão geral

Esta estratégia é uma estratégia de negociação quantitativa baseada em 52 semanas de altos e baixos, volume de negócios médio e breakouts de preços. Ela se concentra principalmente no preço das ações perto de 52 semanas de alta, aumento significativo de volume de negócios e moderada variação de preços durante o dia.

Princípio da estratégia

Os princípios centrais da estratégia incluem:

52-semana de alta e baixa de rastreamento: a estratégia de rastrear e atualizar 52 semanas de alta e baixa de um ação, que são geralmente considerados como importantes níveis de suporte e resistência.

Preço próximo de 52 semanas de alta: estratégia para procurar ações que não estão mais de 10% (ajustáveis) distantes de 52 semanas de alta, o que sugere que as ações podem estar na zona de força.

Breakout volume de transação: a estratégia calcula o volume de transação médio de 50 dias e procura o volume de transação no dia significativamente acima do nível médio (default 1,5 vezes), o que pode indicar um aumento do interesse do mercado no estoque.

Limitação de variação de preços: a estratégia define um limite máximo de variação de preços por dia (< 3% da linha diária, < 10% da linha semanal ou < 10% da linha lunar) para evitar a entrada em caso de flutuação excessiva.

Sinais de entrada: a estratégia emite um sinal de compra quando as ações satisfazem simultaneamente as três condições de atingir o máximo de quase 52 semanas, a ruptura do volume de transação e a moderação da mudança de preço.

Vantagens estratégicas

Análise multidimensional: combina várias dimensões, como preço, volume de transação e dados históricos, aumentando a confiabilidade do sinal.

Ajustes dinâmicos: os pontos altos e baixos de 52 semanas são atualizados dinamicamente ao longo do tempo, permitindo que a estratégia se adapte a diferentes condições de mercado.

Controle de risco: reduz o risco de entrada em mercados com alta volatilidade, limitando a variação de preços durante o dia.

Auxílio visual: A estratégia marca os níveis mais baixos e mais altos de 52 semanas e os sinais de entrada no gráfico, para que os comerciantes possam entender intuitivamente a situação do mercado.

Flexibilidade de parâmetros: vários parâmetros-chave podem ser ajustados de acordo com diferentes mercados e preferências pessoais, aumentando a adaptabilidade da estratégia.

Risco estratégico

Risco de Falso Breakout: O simples fato de depender de um preço próximo de um pico e de um aumento no volume de transações pode levar a uma falsa breakout como uma verdadeira breakout.

Atraso: o uso de 52 semanas de dados pode levar a uma estratégia mais lenta de resposta às mudanças no mercado.

Excesso de negociação: Em mercados muito voláteis, pode haver frequentes sinais de entrada, aumentando os custos de negociação.

Operação unidirecional: a estratégia é focada apenas em fazer mais oportunidades, podendo enfrentar maior risco em mercados de baixa.

Ignorando os fundamentos: a estratégia é baseada apenas em indicadores técnicos, sem considerar os fundamentos da empresa e os fatores macroeconômicos.

Direção de otimização da estratégia

Introdução de indicadores de confirmação de tendência: indicadores de confirmação de tendência, como cruzamentos de médias móveis, podem ser adicionados para reduzir o risco de falsas rupturas.

Otimização da análise de volume de negócios: Considere o uso de métodos de análise de volume de negócios mais complexos, como o indicador de volume de negócios relativo (RVI), para melhorar a precisão do julgamento de ruptura de volume de negócios.

Aumentar os mecanismos de stop loss e stop loss: estabelecer níveis razoáveis de stop loss e stop loss para controlar o risco e bloquear os lucros.

Adicionar a estratégia de curto prazo: Considere adicionar ações de curto prazo quando o preço estiver perto da baixa de 52 semanas e outras condições forem atendidas, para tornar a estratégia mais abrangente.

Introdução de filtragem básica: em combinação com indicadores básicos como taxa de câmbio (P/E) e valor de mercado, a seleção preliminar de admissão é feita.

Resumir

Esta estratégia baseada em 52 semanas de altas e baixas, volume médio de transações e brechas de preço oferece aos comerciantes uma estrutura de análise multidimensional. A estratégia tenta capturar oportunidades de potencial alta, considerando integralmente a posição do preço, as mudanças de volume de transações e a dinâmica de preços. No entanto, os comerciantes precisam estar atentos ao risco de brechas falsas ao usar esta estratégia e considerar a combinação de outras ferramentas de análise técnica e fundamental para aumentar a fiabilidade da decisão.

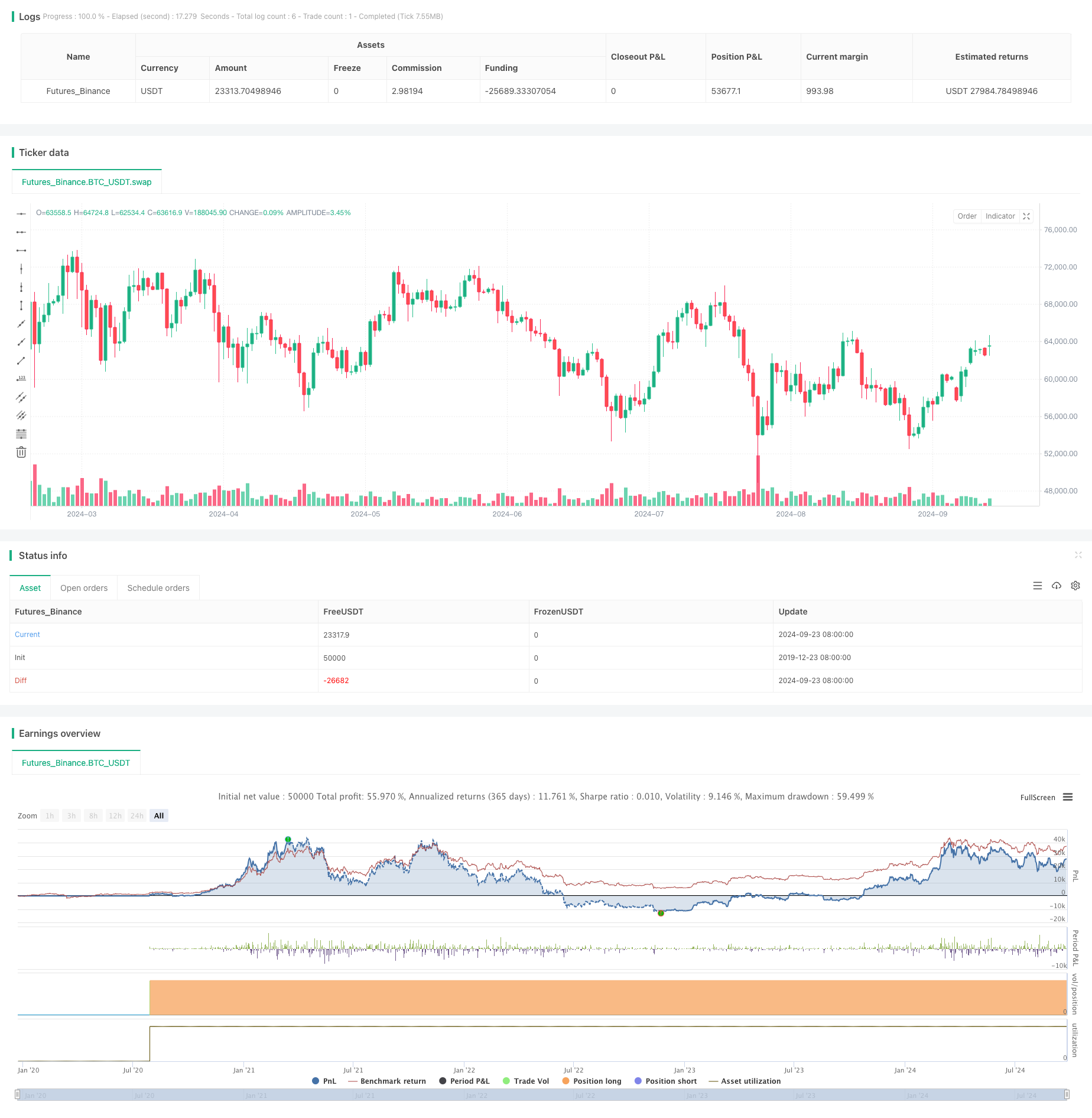

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Custom Stock Trading Strategy with 50-Day Average Volume", overlay=true)

// Define input parameters

percentFromHigh = input.int(10, title="Percentage from 52-Week High for Entry")

volumeMultiplier = input.float(1.5, title="Volume Multiplier for Exponential Rise") // Multiplier to define significant increase in volume

// Define period for average volume

averageVolumePeriod = 50 // 50-day average volume

// Calculate 52-week high and low

weeks = 52 // Number of weeks in a year

daysPerWeek = 5 // Assuming 5 trading days per week

length = weeks * daysPerWeek

// 52-week high and low calculations

highestHigh = ta.highest(close, length)

lowestLow = ta.lowest(close, length)

// // Plot horizontal lines for 52-week high and low

// var line highLine = na

// var line lowLine = na

// if (bar_index == ta.highest(bar_index, length)) // Update lines when the highest index is detected

// line.delete(highLine)

// line.delete(lowLine)

// highLine := line.new(x1=bar_index[0], y1=highestHigh, x2=bar_index + 1, y2=highestHigh, color=color.green, width=2, style=line.style_solid, extend=extend.right)

// lowLine := line.new(x1=bar_index[0], y1=lowestLow, x2=bar_index + 1, y2=lowestLow, color=color.red, width=2, style=line.style_solid, extend=extend.right)

// // Plot labels for 52-week high and low

// if (bar_index % 100 == 0) // To avoid cluttering, update labels periodically

// label.new(x=bar_index, y=highestHigh, text="52-Week High", color=color.green, textcolor=color.white, style=label.style_label_left, size=size.small)

// label.new(x=bar_index, y=lowestLow, text="52-Week Low", color=color.red, textcolor=color.white, style=label.style_label_left, size=size.small)

// Calculate percentage from 52-week high

percentFromHighValue = 100 * (highestHigh - close) / highestHigh

// Calculate 50-day average volume

avgVolume = ta.sma(volume, averageVolumePeriod)

// Exponential rise in volume condition

volumeRise = volume > avgVolume * volumeMultiplier

// Calculate the percentage change in price for the current period

dailyPriceChange = 100 * (close - open) / open

// Determine the percentage change limit based on the timeframe

priceChangeLimit = if (timeframe.isweekly or timeframe.ismonthly)

10 // 10% limit for weekly or monthly timeframes

else

3 // 3% limit for daily timeframe

// Entry condition: stock within 10% of 52-week high, exponential rise in volume, and price change <= limit

entryCondition = percentFromHighValue <= percentFromHigh and volumeRise and dailyPriceChange <= priceChangeLimit

// Strategy logic

if (entryCondition)

strategy.entry("Buy", strategy.long)

// Plot tiny triangle labels below the candle

// if (entryCondition)

// label.new(bar_index, low, style=label.style_triangleup, color=color.blue, size=size.tiny)